ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«Επαναλαμβάνουμε τη θετική μας προσέγγιση για την Κίνα, τις αναδυόμενες αγορές και το αμερικανικό νόμισμα», επισημαίνει ο στρατηγικός αναλυτής μετοχών της JP Morgan, Mislav Matejka.

Η άποψη της JPM για τη μεγάλη εικόνα είναι ότι η σχέση ανάπτυξης – πολιτικής θα βελτιωθεί καθώς προχωράμε στο β’ εξάμηνο. Αυτό αναμένεται να βοηθήσει τη συνολική αγορά να συνεχίσει να ανακάμπτει, και από πλευράς τακτικής για το στυλ growth (σ.σ. μετοχές ανάπτυξης) να ανακάμψει έναντι του στυλ value (σ.σ. μετοχές αξίας).

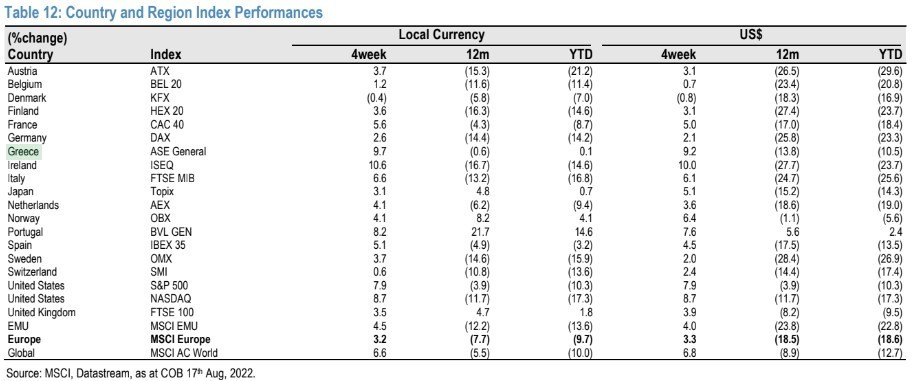

Από τις αγορές που παρακολουθεί, ο Γενικός Δείκτης του ΧΑ είναι η δεύτερη σε επίδοση αγορά τις τελευταίες τέσσερεις εβδομάδες με +9,7% έναντι 10,6% της Ιρλανδίας που είναι η πρώτη αγορά και 3,2% για τον δείκτη ΜSCI Europe. Ο βασικός δείκτης του ΧΑ είναι και στην πρώτη τριάδα αποδόσεων και στο δωδεκάμηνο με απώλειες -0,6% μόλις, έναντι -7,7% για τον ευρωπαϊκό δείκτη MSCI Europe.

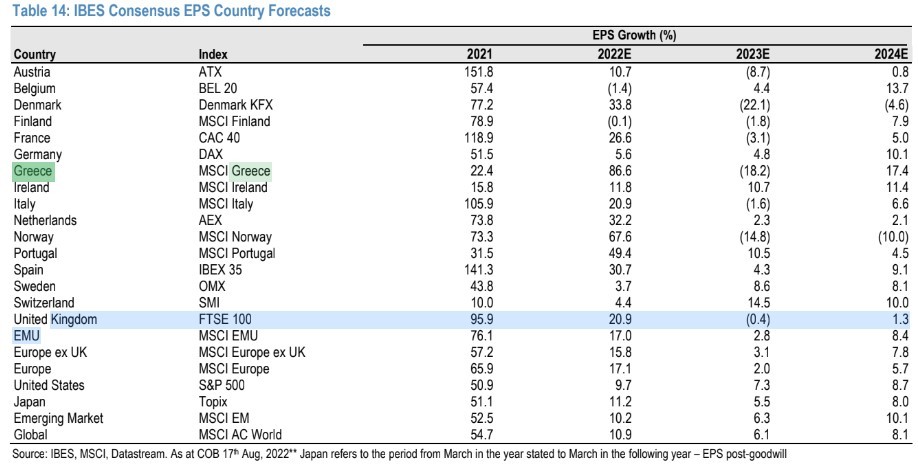

Αναφορικά με τις εκτιμήσεις για τα κέρδη, η JP Morgan βλέπει σημαντική αύξηση στα κέρδη ανά μετοχή φέτος, 86,6% για τον εγχώριο δείκτη MSCI Greece αλλά μείωση 18,2% το 2023 και +17,4% το 2024.

«Στο πλαίσιο αυτό, στις αρχές Μαΐου, συμβουλεύσαμε τους επενδυτές να στραφούν στις μετοχές της Κίνας, αφού ήμασταν επιφυλακτικοί σε σχέση με τις αναπτυγμένες αγορές σε γενικές γραμμές για το μεγαλύτερο μέρος του 2021. Η πρόταση αυτή αρχικά φάνηκε να αποδίδει με άνοδο 20% το διάστημα Μαΐου-Ιουνίου, αλλά τον Ιούλιο επανεμφανίστηκαν νέες αμφιβολίες, οδηγώντας σε αποκόμιση κερδών στις κινεζικές μετοχές. Δεν πιστεύουμε ότι η σχέση κινδύνου-απόδοσης για την Κίνα έχει στραφεί προς το χειρότερο και θα χρησιμοποιούσαμε την υποχώρηση για να προσθέσουμε περισσότερες θέσεις», επισημαίνει Matejka.

Για τις ευρύτερες αναπτυγμένες αγορές και το δολάριο, η Fed είναι το κλειδί, κατά την άποψη τους και οι αποφάσεις της Fed θα έχουν σημασία. Κατά τα τελευταία τρίμηνα η Fed έχει εκπλήξει σταθερά με πιο αυστηρές επιλογές (hawkishness), και κατά συνέπεια το δολάριο ήταν ισχυρό.

«Αναμένουμε ότι η Fed θα γίνει πιο ευαίσθητη σε πιο ήπιες ροές δεδομένων δραστηριότητας τώρα που τα επιτόκια πολιτικής είναι υψηλότερα από αυτό που ιστορικά θεωρούνταν ουδέτερα επίπεδα. Ο Σεπτέμβριος θα μπορούσε να είναι η τελευταία από τις υπερμεγέθεις αυξήσεις της Fed», συνεχίζει η JP Morgan.

Η αμερικανική τράπεζα σημειώνει ότι υπάρχουν σημάδια κορύφωσης του πληθωρισμού. Το πετρέλαιο brent είναι κάτω από τα 100 δολάρια το βαρέλι και ιστορικά έχει έντονα συσχετισμό με τα όρια του πληθωρισμού. Τα μεταλλωρυχεία παραμένουν συνδεδεμένα με την κατεύθυνση των τιμών των βασικών μετάλλων, οι οποίες παρουσιάζουν κάποια σταθεροποίηση τις τελευταίες εβδομάδες. Τα αποθέματα μετάλλων φαίνονται αρκετά χαμηλά.

«Ενώ δεν φαίνεται να υπάρχει εσφαλμένη αποτίμηση μεταξύ των μεταλλωρύχων και των τιμών των μετάλλων, ο κλάδος διαπραγματεύεται σε εξαιρετικά φθηνά επίπεδα σε όρους αποτίμησης κερδών P/E. Τις δύο τελευταίες φορές όταν το σχετικό P/E των μεταλλωρύχων κινήθηκε τόσο χαμηλά, ο τομέας υπεραπέδωσε σημαντικά σε σχέση με τη συνολική αγορά», καταλήγει ο Matejka.

Διαβάστε επίσης:

ING: Ο «πόνος» θα συνεχιστεί στην ευρωπαϊκή αγορά φυσικού αερίου

Ebury: Η εβδομάδα που αρχίζει στις αγορές