ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Μερικές ημέρες μετά την έκδοση του νέου δεκαετούς ομολόγου, στην οποία η JP Morgan συμμετείχε στην κοινοπρακτική ομάδα των τραπεζών, η ομάδα Global Rates Strategy της αμερικανικής τράπεζας υπό τον Fabio Bassi προτείνει νέα trades και τοποθετήσεις στα ελληνικά ομόλογα και συστάσεις overweight έναντι της Ιταλίας.

Η JP Morgan άνοιξε νέο trade στο ελληνικό ομόλογο λήξης Ιουνίου του 2032 έναντι του αντίστοιχου ιταλικού, αλλά συστήνει συνολικά αυξημένες θέσεις στους εγχώριους τίτλους (overweight) διάρκειας από 7 έως 10 ετών έναντι της Ιταλίας.

Τα ελληνικά ομόλογα έχουν υποαποδώσει σε σχέση με την Ιταλία κατά την πρόσφατη κίνηση μείωσης των περιθωρίων έναντι των γερμανικών, πιθανότατα λόγω της προσφοράς του νέου κοινοπρακτικού δεκαετούς την προηγούμενη εβδομάδα.

«Μετά την προσφορά του νέου δεκαετούς την προηγούμενη εβδομάδα, η Ελλάδα έχει καλύψει περισσότερο από το 40% των ακαθάριστων αναγκών της για το 2023 από την έκδοση ομολόγων, σύμφωνα με την εκτίμησή μας και 3,5 δισ. ευρώ έναντι στόχου 8 δισ. ευρώ για το σύνολο του 2023. Ως εκ τούτου, αναμένουμε ότι η Ελλάδα θα μείνει εκτός της πρωτογενούς αγοράς για το υπόλοιπο του πρώτου τριμήνου φέτος», εξηγεί η τράπεζα.

«Όπως αναφέραμε στην ανάλυσή μας για τις προοπτικές για τα ελληνικά ομόλογα για το 2023, παραμένουμε σε γενικές γραμμές εποικοδομητικοί για τα ελληνικά ομόλογα (GGBs) και προβλέπουμε ότι η Ελλάδα θα διαπραγματεύεται σταθερά έως ελαφρώς στενότερα από την Ιταλία μέχρι το τέλος του 2023.

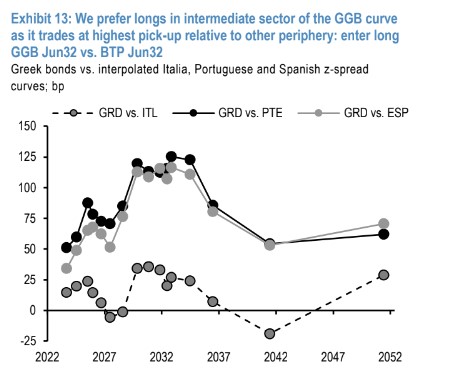

Δεδομένων των περιορισμένων πιέσεων προσφοράς στα GGBs κατά το προσεχές διάστημα και τις ελκυστικές αποτιμήσεις, συνιστούμε τοποθετήσεις σε θέσεις αγοράς στην Ελλάδα έναντι της Ιταλίας με προτίμηση στον ενδιάμεσο τομέα, καθώς διαπραγματεύεται με την υψηλότερη άνοδο σε σχέση με την υπόλοιπη.

Προτείνουμε είσοδο στο ομόλογο λήξης GGB Jun32 με θέση 10 εκατ. ευρώ έναντι BTP Jun32 με το spread στις 29,5 μονάδες βάσης», εξηγεί η JPM.

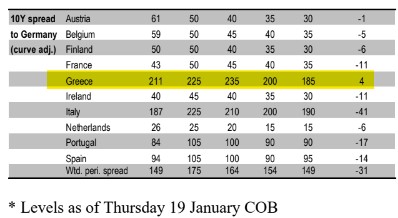

Η αμερικανική τράπεζα εκτιμά ότι τα ελληνικά spreads θα κινηθούν από τις 210 μονάδες βάσης, ανοδικά σε 225 μ.β. τον Μάρτιο φέτος, 235 μ.β. τον Ιούνιο, έπειτα πτώση στις 200 μ.β. τον Σεπτέμβριο και, τέλος, 185 μ.β. τον Δεκέμβριο.

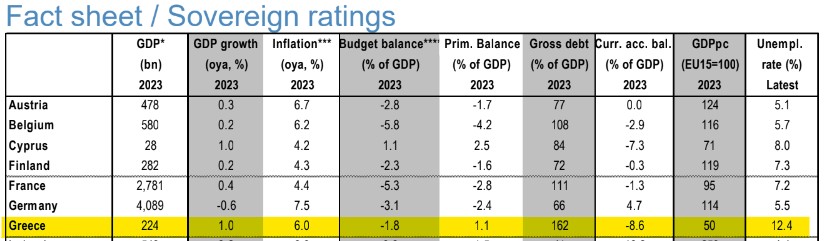

Παράλληλα, προβλέπει ότι το ονομαστικό ΑΕΠ της χώρας θα διαμορφωθεί σε 224 δισ. ευρώ φέτος, με πραγματικό ρυθμό ανάπτυξης της τάξεως του 1%, ο πληθωρισμός στο 6% σε μέσα επίπεδα, το πρωτογενές πλεόνασμα θα διαμορφωθεί στο 1,1% ως ποσοστό του ΑΕΠ, ενώ το δημοσιονομικό έλλειμμα θα προσεγγίσει το 1,8%.

Σημαντική πτώση αναμένεται στο ποσοστό του χρέους προς το ΑΕΠ στο 162%, εξαιτίας και του υψηλού πληθωρισμού, ενώ το έλλειμμα στο ισοζύγιο τρεχουσών συναλλαγών θα παραμείνει σε υψηλά επίπεδα, της τάξεως του 8,6%.

Η JPM στην ανάλυση με τις προοπτικές των ελληνικών ομολόγων για φέτος είχε εκτιμήσει ότι η απόκτηση της επενδυτικής βαθμίδας θα γίνει κάπου στα τέλη του 2023 ή στις αρχές του 2024.

Διαβάστε επίσης:

JP Morgan: Κερδισμένες οι τράπεζες από το σχέδιο αποεπένδυσης του ΤΧΣ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ο Γιώργος Πιτσιλής στο My Story: Οι στόχοι, τα νέα «όπλα» της ΑΑΔΕ, οι έφοδοι στα νυχτερινά μαγαζιά, drones, influencers, αλλά και η ζωή στο Κουκάκι

- Ντόναλντ Τραμπ: Πώς ο ναρκισσισμός γίνεται πολιτική στρατηγική

- Από Gucci έως Hermès: Ποιες εταιρείες πολυτελών ειδών της Ευρώπης κινδυνεύουν περισσότερο από τους δασμούς του Τραμπ

- Ελληνική ναυτιλία: Οι εφοπλιστές εισέφεραν 150 δις ευρώ σε 10 χρόνια στην οικονομία