ΣΧΕΤΙΚΑ ΑΡΘΡΑ

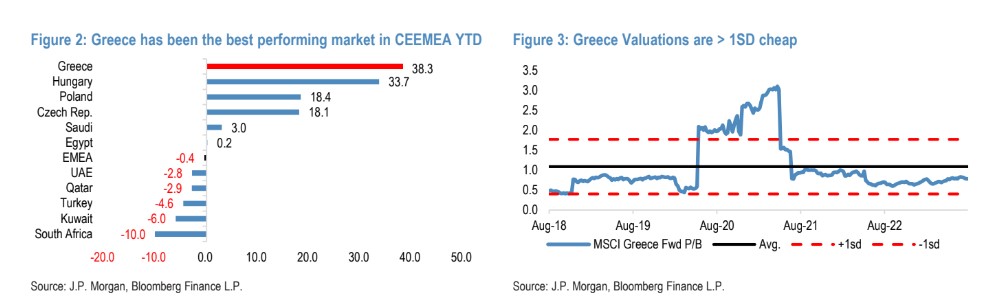

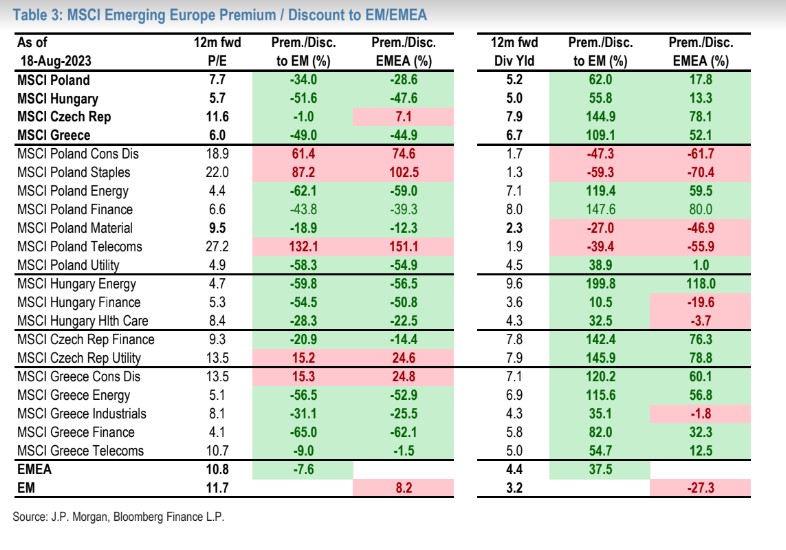

Tο φετινό ράλι στις ελληνικές μετοχές (+38%) έχει περαιτέρω περιθώριο να διαρκέσει λόγω: α) των ελκυστικών αποτιμήσεων σε 6 φορές το δείκτη P/E ή 49% φθηνότερα από τις αναδυόμενες αγορές, β) των συνεχιζόμενων οικονομικών μεταρρυθμίσεων που υποστηρίζονται από το Ευρωπαϊκό Ταμείο Ανάκαμψης και γ) της συνεχιζόμενης δυναμικής στις ελληνικές τράπεζες, εξηγεί η JP Morgan και ο David Aserkoff.

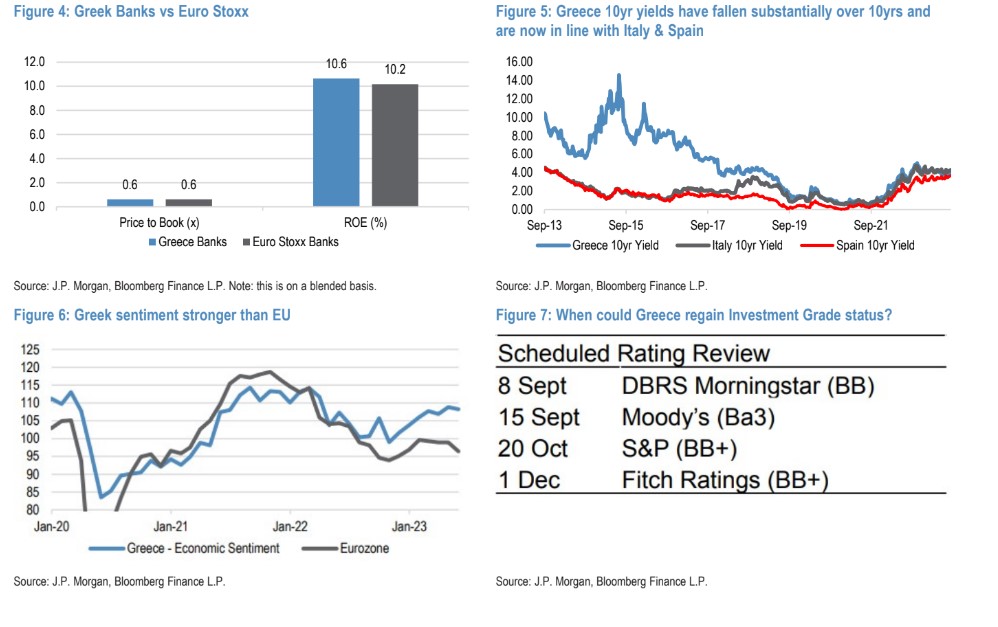

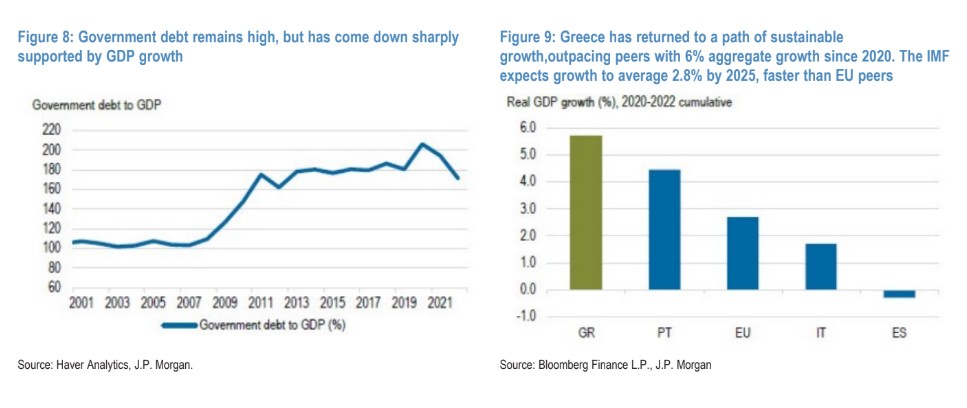

Οι προοπτικές είναι ενισχυμένες από τη μεγάλη εκλογική νίκη της Νέας Δημοκρατίας και υπάρχει η πεποίθηση ότι θα διατηρηθεί η αύξηση του ΑΕΠ μπροστά από τις επιδόσεις των χωρών της ΕΕ και θα υπάρξει ανθεκτικότητα στους παγκόσμιους κινδύνους ύφεσης. Η τράπεζα συμμερίζεται το κλίμα ότι η αναβάθμιση σε επενδυτική βαθμίδα θα έρθει φέτος και θα αποτελέσει ώθηση.

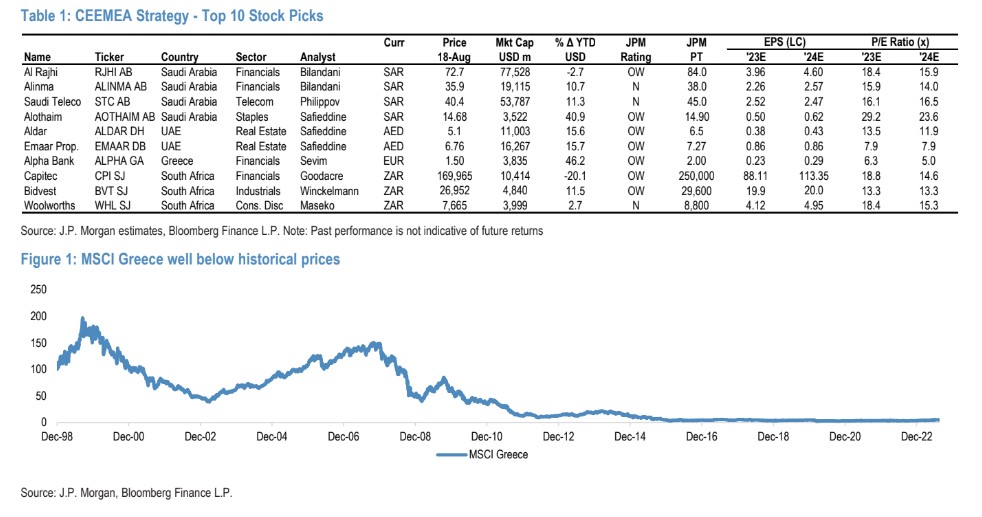

Ο MSCI Greece διαπραγματεύεται σε ελκυστικά επίπεδα σε σχέση με τον μέσο όρο 5ετίας του, με δείκτη fwd P/E στις 6 φορές και το P/B στις 0,7 φορές, 49% και 45% έκπτωση σε σχέση με την EM και την EMEA, αντίστοιχα. Οι χρηματοπιστωτικές επιχειρήσεις διαπραγματεύονται με τη μεγαλύτερη έκπτωση σε σχέση με τους EM/EMEA δείκτες και σε σχέση με άλλους τομείς, παρά την υψηλή διψήφια άνοδο. Η θέση της JP Morgan στην Ελλάδα και η προτίμησή της στις τράπεζες εκφράζεται με τη συμπερίληψη της Alpha Bank στο CEEMEA Top 10.

Μια ισχυρή σειρά αποτελεσμάτων β’ τριμήνου από τις ελληνικές τράπεζες εδραιώνουν την προτίμησή της για την Ελλάδα εντός της περιοχής CEEMEA (Κεντρική και Ανατολική Ευρώπη, Μέση Ανατολή και Αφρική).

Οι ελληνικές τράπεζες (οι οποίες αποτελούν το 39% του δείκτη MSCI Greece) είχαν μια ισχυρή περίοδο αποτελεσμάτων β’ τριμήνου, με τις τέσσερις τράπεζες να ξεπερνούν τις εκτιμήσεις, με μέση έκπληξη 17% στα κέρδη.

Το σημαντικό είναι ότι η καθοδήγηση συνεχίζει να είναι υψηλότερη. Η μελλοντική τιμή προς λογιστική αξία είναι στις 0,6 φορές και οι ελληνικές τράπεζες είναι μεταξύ των φθηνότερων τραπεζών στην αναδυόμενη Ευρώπη, ενώ η Τράπεζα Πειραιώς προστέθηκε στον MSCI EMEA κατά την τριμηνιαία συνεδρίαση του Αυγούστου.

Τα στοιχεία σχετικά με την τοποθέτηση δείχνουν ότι παρά το ισχυρό ράλι φέτος, οι επενδυτές είναι έντονα underweight στη χώρα με το 57% των EM funds να κατέχουν μηδενική θέση και ένα αμοιβαίο κεφάλαιο με θέση πάνω από 2% και θέση overweight έναντι του δείκτη αναφοράς 0,4%, σύμφωνα με το EPFR.

Ανεπίσημα, τα ευρωπαϊκά κεφάλαια, ως επί το πλείστον απουσιάζουν επίσης, γεγονός που προκαλεί έκπληξη, δεδομένου ότι πρόκειται για ένα από τα αμοιβαία κεφάλαια με τις καλύτερες επιδόσεις στους τομείς των τραπεζών της Ευρωζώνης.

Αυτό που θα ενισχύσει περαιτέρω τις ελληνικές μετοχές είναι οι αναβαθμίσεις της αμερικανικής ανάπτυξης για το β’ εξάμηνο, οι οποίες έχουν ήδη δει τους οικονομολόγους μας στην DM Europe να αυξάνουν τις προβλέψεις τους για την Ευρωζώνη.

Ως έχει, η Ελλάδα αναμένεται να αναπτυχθεί πάνω από 2%, σημαντικά πάνω από το 0,7% ανάπτυξη για τη ζώνη του ευρώ. Μια ήπια προσγείωση της παγκόσμιας ανάπτυξης για το έτος θα πρέπει να δει τους επενδυτές να προσθέτουν στον κίνδυνο δεδομένης της ανώτερου ρυθμού ανάπτυξης της χώρας από τη στήριξη του προγράμματος ανάκαμψης και του RRF.

Διαβάστε επίσης:

Deutsche Bank: Οι νέες τιμές στόχοι για τις ελληνικές τράπεζες – H Alpha Bank η κορυφαία επιλογή της

Σε πλήρη εξέλιξη η πολιορκία των 1.300 μονάδων

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πέθανε ο εκδότης Κώστας Καββαθάς

- Θεοδωρικάκος για δασμούς Τραμπ: Χρειαζόμαστε δημοσιονομική σταθερότητα και επενδύσεις – Πού θα δώσουμε προτεραιότητα

- Κίνα: «Πόλεμος» μέχρι τέλους με τις ΗΠΑ – Αν θέλει ο Τραμπ, ας βρεθούμε κάπου στη μέση

- Ματίας Κόρμαν (ΟΟΣΑ): Η Ελλάδα θα συνεχίσει να εμφανίζει υψηλότερη ανάπτυξη του μέσου όρου της Ευρωζώνης