ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η αμερικανική επενδυτική τράπεζα JP Morgan διατηρεί τις συστάσεις υπεραπόδοσης (overweight) σε σχέση με την αγορά για την Εθνική Τράπεζα και τη Eurobank, με τιμές-στόχους στα 4,50 ευρώ και στα 1,60 ευρώ.

Οι μετοχές της Eurobank διαπραγματεύονται 5,5 φορές σε όρους P/E και 0,51 φορές σε όρους P/TBV με βάση τις εκτιμήσεις του 2023 και βάσει αυτών, η μετοχή της Eurobank διαπραγματεύεται με 27% premium έναντι των ελληνικών τραπεζών και 30% discount έναντι των ευρωπαϊκών σε όρους P/TBV.

Την ίδια στιγμή, η μετοχή της ΕΤΕ είναι διαπραγματεύσιμη με 5,9 φορές τα κέρδη του 2023 σε όρους P/E και 0,46 φορές την ενσώματη λογιστική αξία P/TBV, αλλά και 8% αποδοτικότητα ιδίων κεφαλαίων (ROTE) το 2024. Οι μετοχές της ΕΤΕ διαπραγματεύονται με premium 25% σε σχέση με τις ελληνικές τράπεζες, αλλά και με 37% discount έναντι των βασικών ευρωπαϊκών τραπεζών σε P/TBV.

Καθαρό ROTE στο 11% το 2022 για την Eurobank

Σύμφωνα με την τράπεζα JPM, η Eurobank παρουσίασε ένα εντυπωσιακό σύνολο αποτελεσμάτων για το δεύτερο τρίμηνο, ξεπερνώντας τις προβλέψεις για τα καθαρά κέρδη με σημαντικό περιθώριο για υψηλότερα βασικά έσοδα και έσοδα από συναλλαγές. Οι προοπτικές και οι κατευθυντήριες γραμμές μετά την ισχυρή απόδοση του πρώτου εξαμήνου από την διοίκηση της Eurobank έχει ως αποτέλεσμα τη θετική αναθεώρηση στους στόχους της για φέτος αναμένοντας πλέον καθαρό ROTE περίπου 11% το 2022 από 10% προηγουμένως.

Τα αποτελέσματα επωφελήθηκαν από την επιτάχυνση του νέου δανεισμού, των σταθερών προμηθειών και εισοδήματος και των υψηλών κερδών συναλλαγών, ενώ η ποιότητα του ενεργητικού παρέμεινε ανθεκτική με σταθερό σχηματισμό οργανικών μη εξυπηρετούμενων δανείων.

ΕΤΕ: Στο 49% ο δείκτης κόστους προς βασικά έσοδα

Για την Εθνική Τράπεζα, αντίστοιχα, η JPM εκτιμά ότι τα καθαρά κέρδη του δεύτερου τριμήνου στα 186 εκατ. ευρώ ήταν σημαντικά πάνω από την εκτίμησή της (προέβλεπε 140 εκατ. ευρώ), κυρίως λόγω των υψηλών κερδών από συναλλαγές ύψους 204 εκατ. ευρώ έναντι 135 εκατ. ευρώ που προέβλεπε. Καλύτερη ήταν η επίδοση σε όλους τους τομείς της ΕΤΕ, με τα καθαρά έσοδα από τόκους και τις αμοιβές 11% και 5% υψηλότερα. Τα λειτουργικά έξοδα και οι προβλέψεις ήταν 1% και 18% χαμηλότερα, αντίστοιχα.

Τα έσοδα επωφελήθηκαν από την επιτάχυνση της πιστωτικής επέκτασης και της διατηρήσιμης αύξησης των εσόδων από αμοιβές, ενώ το κόστος παρέμεινε υπό έλεγχο με τον δείκτη κόστους προς βασικά έσοδα να μειώνεται περαιτέρω σε 49%. Η ποιότητα του ενεργητικού ήταν ανθεκτική, με τον καθαρό σχηματισμό μη εξυπηρετούμενων ανοιγμάτων να παραμένει σε αρνητικό έδαφος και το κόστος κινδύνου χαμηλά στις 63 μονάδες βάσης.

Η διοίκηση της ΕΤΕ, λαμβάνοντας υπόψη τη δυναμική του πρώτου εξαμήνου, αναβάθμισε τις βασικές προβλέψεις για φέτος, συμπεριλαμβανομένων των επιτοκιακών εσόδων, υποδηλώνοντας περίπου 575 εκατ. ευρώ βασικά λειτουργικά κέρδη για το τρέχον έτος έναντι του προηγούμενου στόχου των 490 εκατ. ευρώ.

Διαβάστε επίσης:

Deutsche Bank: Ο Ιούλιος φέρνει το ΧΑ στις κορυφαίες αγορές – Οι κερδισμένοι και οι χαμένοι

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ντόναλντ Τραμπ: Εβαλε δασμούς ακόμη και στους… πιγκουίνους

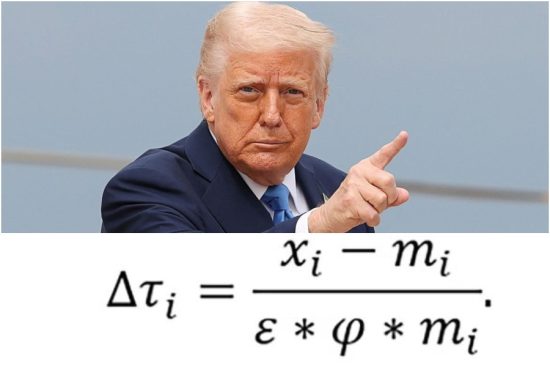

- Τραμπ: Η «μαγική» φόρμουλα του Αμερικανού προέδρου – Πώς υπολόγισε τους δασμούς κάθε χώρας

- Επιχειρήσεις τροφίμων και ποτών: Πώς θα αναπτύξουν τα ευρωπαϊκά χρηματοδοτικά εργαλεία – Χρηστικός οδηγός

- Το φως που διαλύει τα σκοτάδια – Έκθεση Χρήστου Μποκόρου στην Βασιλική Αγίου Μάρκου