ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ποια στοιχεία θα καθορίσουν την πορεία των μετοχών μετά το α’ τρίμηνο του έτους, γιατί η αμερικανική τράπεζα πιστεύει ότι το ράλι που παρατηρούμε από τις αρχές του έτους δεν θα έχει δεν θα έχει συνέχεια.

Αυξημένες θέσεις σε μετοχές, μικτά εταιρικά αποτελέσματα από τις επιχειρήσεις και περαιτέρω σύσφιξη της νομισματικής πολιτικής θα αποτελέσουν τα βασικά σημεία των μετοχικών αγορών για το επόμενο χρονικό διάστημα για την αμερικανική τράπεζα.

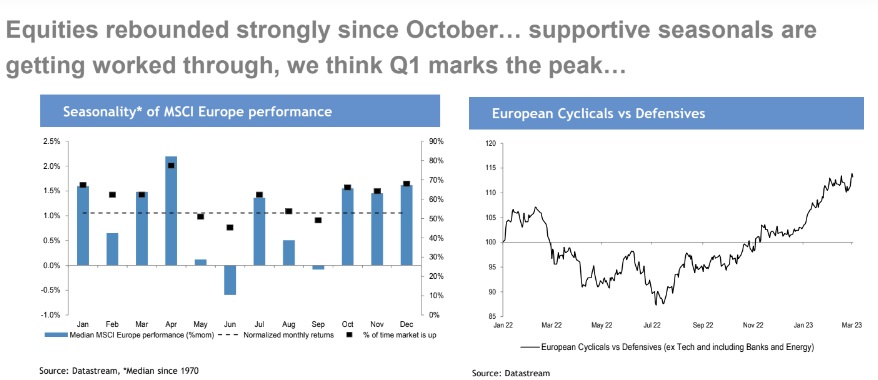

Η ομάδα του Mislav Majetska της JPM εκτιμά ότι το τέλος των αρνητικών εκπλήξεων στα επίπεδα δραστηριότητας των οικονομιών υποδηλώνουν ότι το πρώτο τρίμηνο θα συνεχίσει να είναι σε καλό δρόμο για τις αγορές των μετοχών, αλλά κάπου εκεί το ράλι θα τελειώσει. Τα βασικά στοιχεία στα οποία στα οποία εστιάζει είναι τα ακόλουθα:

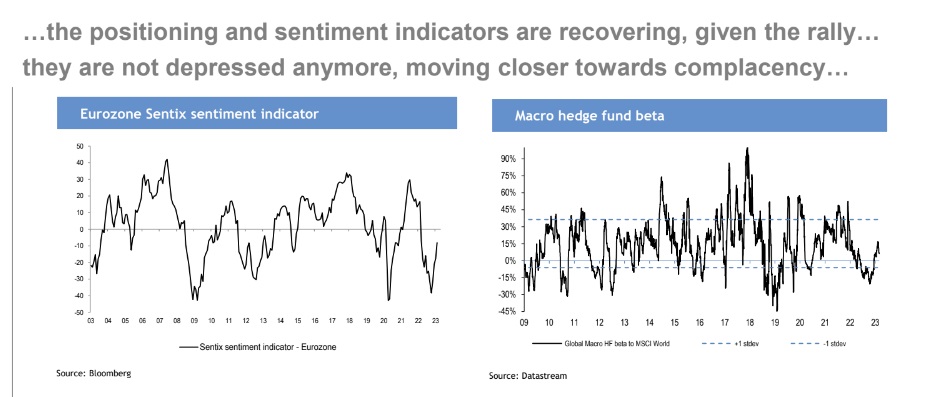

◼ Οι αποκλίσεις συνεχίζουν να συσσωρεύονται, από τη μία πλευρά μεταξύ των ισχυρών τιμών των μετοχών και της πτώσης των κερδών, όπου η περίοδος υποβολής εκθέσεων του δ’ τριμήνου δεν έφερε μια τυπική άνοδο, για πρώτη φορά, και από την άλλη πλευρά μεταξύ των αυξημένων πολλαπλασιαστών P/E και της αύξησης των αποδόσεις των ομολόγων. Αυτά είναι πιθανό να συμβάλουν ότι τα υψηλά των μετοχών είναι στο πρώτο τρίμηνο και ότι στη συνέχεια θα εξασθενήσουν. Οι βασικοί θετικοί παράγοντες που αναζητούσε το δ’ τρίμηνο για να οδηγήσουν σε ανάκαμψη των μετοχών δεν έχουν εξαντληθεί: ο πληθωρισμός έχει πιθανότατα κορυφωθεί, η επαναλειτουργία της Κίνας από τον Νοέμβριο και, τέλος, για την Ευρώπη ότι οι τιμές του φυσικού αερίου θα μειώθηκαν παρά την είσοδο του χειμώνα, καθώς η προσφορά είναι άφθονη. Η χαμηλή τοποθέτηση και το υπερβολικά πτωτικό συναίσθημα ανεβάζουν τις αγορές από τις αρχές του τρέχοντος έτους, δεν ισχύουν πλέον. Η τοποθέτηση έχει σε μεγάλο βαθμό εξομαλυνθεί και το συναίσθημα απέχει πολύ από το να είναι αρνητικό τώρα, είναι μάλιστα ελπιδοφόρο, αφού η ύφεση δεν αποτελεί πλέον βασική υπόθεση για τους περισσότερους.

◼ Η βασική άποψη της JPM είναι ότι η τρέχουσα ανάκαμψη της δραστηριότητας, η οποία βοηθήθηκε από την πτώση των τιμών του φυσικού αερίου στην Ευρώπη και από την επαναλειτουργία της Κίνας, είναι απίθανο να εξελιχθεί σε πλήρη επιτάχυνση στο β’ εξάμηνο. Εξάλλου, ο αντίκτυπος της σύσφιξης της πολιτικής λειτουργεί με καθυστέρηση και οι κεντρικές τράπεζες απέχουν πολύ από το να κάνουν παύση, πόσο μάλλον να κάνουν στροφή, οπότε προτείνει στους να αξιοποιήσουν την τρέχουσα δυναμική των τιμών και να μειώσουν την έκθεση σε μετοχές. Εκτός από πιθανή νέα επιδείνωση των θεμελιωδών μεγεθών στο 2ο εξάμηνο, οι πιθανοί κίνδυνοι θα μπορούσαν να προέλθουν από την πολιτική των ΗΠΑ, τις σχέσεις ΗΠΑ-Κίνας και τη γεωπολιτική.

◼ Οι επενδυτές απομακρύνονται από την τιμολόγηση μιας ύφεσης, αλλά το μαξιλάρι των υπερβολικών αποταμιεύσεων των καταναλωτών έχει διαβρωθεί και η προσφορά χρήματος στις ΗΠΑ και την Ευρώπη συνεχίζει να συρρικνώνεται. Οι τράπεζες αυστηροποιούν τα πρότυπα δανεισμού και το κόστος χρηματοδότησης συνεχίζει να αυξάνεται. Η Κίνα παραμένει ένα σχετικό φωτεινό σημείο, αλλά είναι απίθανο να δει μια θεμελιώδη πιστωτική επιτάχυνση, αφού εξαντληθούν οι επιδράσεις της βάσης της επαναλειτουργίας.

◼ Το τελικό επιτόκιο της Fed συνεχίζει να αυξάνεται και η JPM δεν βλέπει στροφή. Βραχυπρόθεσμα, τα μετρητά θα μπορούσαν να φαίνονται καλύτερα από τα ομόλογα ή τις μετοχές, αλλά καθώς η Fed πλησιάζει προς την κορυφή στα μέσα του έτους, η απόδοση του 10ετούς θα μπορούσε να δει ένα νέο σκέλος χαμηλότερα στο 2ο εξάμηνο. Η καμπύλη των ομολόγων παραμένει έντονα ανεστραμμένη, κάτι που αποτελεί ιστορικά δυσοίωνο σημάδι, και θα μπορούσε να γίνει ακόμη περισσότερο.

◼ Η αμερικανική τράπεζα διατηρεί την άποψη τα τελευταία δύο χρόνια ότι τα εταιρικά κέρδη θα είναι ανθεκτικά, αλλά αυτό μπορεί να αρχίσει να αλλάζει. Τα περιθώρια κέρδους βρίσκονται σε επίπεδα ρεκόρ, σήμερα πολύ υψηλότερα από ό,τι πριν από την εποχή της πανδημίας και η τιμολογιακή δύναμη είναι πιθανό να επιδεινωθεί από εδώ και πέρα. Τα αποτελέσματα του 4ου τριμήνου είναι μικτά.

◼ Οι αποτιμήσεις των διεθνών μετοχών δεν είναι πολύ αυξημένες έναντι των μέσων όρων τους. Οι σχετικές αποτιμήσεις εξακολουθούν να ευνοούν την Ευρώπη έναντι των ΗΠΑ. Οι ΗΠΑ είναι σχετικά πολύ λιγότερο ελκυστικές από αυτή την άποψη. Τα χάσματα αποδόσεων είναι λιγότερο ελκυστικά όμως στα περισσότερα μέρη.

◼ Ενώ οι δείκτες κλίματος και τοποθέτησης ήταν αρνητικά επίπεδα πριν από 6 μήνες, αυτό αλλάζει. Ο αμερικανικός οίκος διαπιστώνει ότι οι επενδυτές είναι πλέον πιο άνετοι στο να κυνηγούν την αγορά, με μια ανάκαμψη προς την ουδέτερη κατεύθυνση στον δείκτη Bull-Bear.

Διαβάστε ακόμη:

Morgan Stanley: Νέα αναβάθμιση για τη Eurobank – H νέα τιμή-στόχος