ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι στρατηγικοί αναλυτές της J.P. Morgan αναλύουν τρία σενάρια για το 2025 και προβλέπουν σημαντικές αλλαγές στις παγκόσμιες αγορές την επόμενη χρονιά.

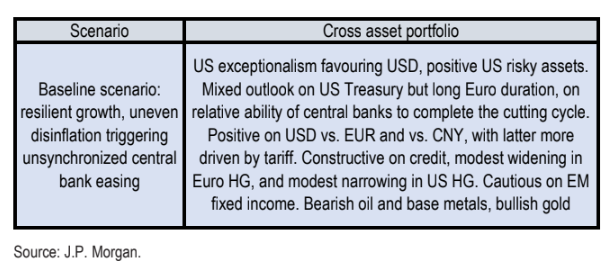

Στο βασικό σενάριο τους είναι θετικοί για τα αμερικανικά ριψοκίνδυνα περιουσιακά στοιχεία σε έναν κόσμο όπου οι εξαιρετικές επιδόσεις των ΗΠΑ (exceptionalism) μέσω μιας συνεχιζόμενης χαλάρωσης από τις κεντρικές τράπεζες και με με πρόσθετη στήριξη από τη λήξη της σύσφιξης από τη Fed το πρώτο τρίμηνο του 2025.

Η ισχυρή δυναμική της αγοράς εργασίας, οι δυνητικά χαμηλότερες τιμές ενέργειας και μια νέα αμερικανική κυβέρνηση με φιλοεπιχειρηματικό προσανατολισμό θα βοηθήσουν καταναλωτές και επιχειρήσεις στις ΗΠΑ.

Οι κίνδυνοι για τις προοπτικές προέρχονται από την υψηλή αποτίμηση και τις τοποθετήσεις των επενδυτών, ιδίως αν η Fed ανοίξει την ‘πόρτα’ σε πιθανές αυξήσεις αργότερα το 2025.

Ο στόχος για τον δείκτη S&P 500 για το 2025 είναι οι 6.500 μονάδες, με κέρδη ανά μετοχή στα 270 δολάρια (+10% σε ετήσια βάση). Περαιτέρω χαλάρωση των επιτοκίων θα πρέπει να βοηθήσει στη διεύρυνση της ανάκαμψης των κερδών εντός του S&P 500 και σε όλο το φάσμα των μεγεθών.

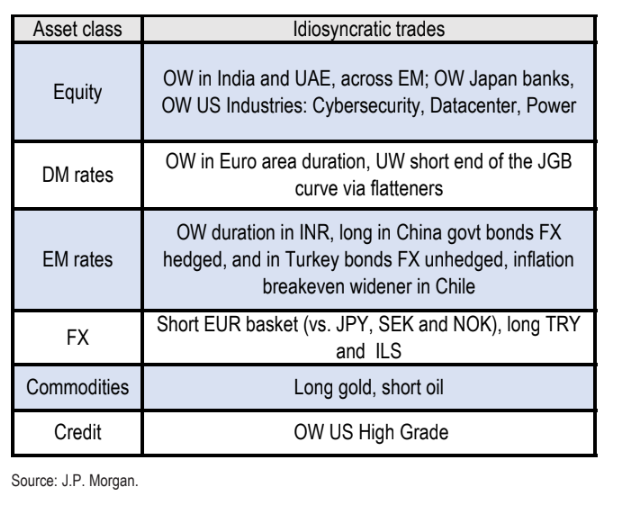

Το κεντρικό θέμα για το επόμενο έτος είναι η μεγαλύτερη διασπορά μεταξύ των μετοχών, στυλ, τομέων και θεμάτων που οδηγούνται από μη συγχρονισμένους περιφερειακούς επιχειρηματικούς κύκλους και τις πολιτικές των κεντρικών τραπεζών, που εξελίσσονται με βάση την πολιτική ατζέντα της νέας κυβέρνησης των ΗΠΑ.

Η τράπεζα είναι θετική για το δολάριο σε σχέση με το ευρώ (EUR/USD) με πιθανή διάσπαση της ισότητας στην ισοτιμία (0,99 το πρώτο τρίμηνο του 2025), αναμένοντας ότι το κινεζικό νόμισμα θα εξασθενήσει λόγω του δασμολογικού σοκ και τέλος το ιαπωνικό νόμισμα (USD/JPY) θα υποχωρήσει από την πιο ‘σφικτή’ πολιτική της BoJ.

Ένα σενάριο ανθεκτικότητας με δασμούς στο τραπέζι θα περιορίσει τη δυνατότητα ορισμένων κεντρικών τραπεζών στις αναδυόμενες αγορές να ομαλοποιήσουν τα επιτόκια πολιτικής σε αδύναμο νόμισμα εκτιμήσεις.

Στο χώρο των επιτοκίων προβλέπουν, με ισχυρή πεποίθηση, ότι οι αποδόσεις στα ομόλογα στη ζώνη του ευρώ θα μειωθούν (10ετές γερμανικό Bund κάτω από 2% στο β’ εξάμηνο), καθώς οι προοπτικές ανάπτυξης και το αρχικό επίπεδο του πληθωρισμού σε προ πανδημίας επίπεδα δίνουν μεγαλύτερη εμπιστοσύνη στην ικανότητα της κεντρικής τράπεζας να επαναφέρει τον πληθωρισμό στο στόχο.

Οι προοπτικές για τα αμερικανικά ομόλογα είναι πιο μεικτές στο βασικό σενάριο (κατώτατο σημείο στο 4,10% το γ’ τρίμηνο του 2025), αλλά με μια ανοδική τάση διάρκειας στο βραχυπρόθεσμο άκρο της καμπύλης των επιτοκίων.

Η θέση του οίκου είναι πτωτική για τα βασικά μέταλλα, από την περαιτέρω τιμολόγηση του κινδύνου δασμών της Κίνας, αλλά διατηρεί τις μακροπρόθεσμες ανοδικές προοπτικές για τον χρυσό.

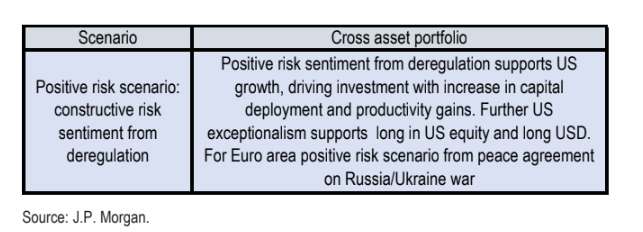

Το θετικό σενάριο για τις αγορές

Το θετικό σενάριο για τα ριψοκίνδυνα περιουσιακά στοιχεία περιλαμβάνει μια κατάσταση στην οποία το εποικοδομητικό κλίμα κινδύνου από την αναμενόμενη απορρύθμιση, τη βελτίωση της κυβερνητικής αποτελεσματικότητας και τη διεύρυνση του θέματος της τεχνητής νοημοσύνης στις ΗΠΑ υποστηρίζει τις αναπτυξιακές προοπτικές.

Η περαιτέρω επένδυση, με την αύξηση της κεφαλαιακής ανάπτυξης και τα κέρδη παραγωγικότητας θα μπορούσαν να δημιουργήσουν μια θετική ανατροφοδότηση που θα μπορούσε να ενισχύσει το μακροοικονομικό περιβάλλον και τα κέρδη.

Αυτή η ανάκαμψη των προοπτικών ανάπτυξης στις ΗΠΑ από ένα ρυθμό 2% θα μπορούσε να περιορίσει τη δυνατότητα της Fed να συνεχίσει τις περικοπές στα επιτόκια, αλλά θα μπορούσε επίσης να συμβεί σε έναν κόσμο όπου η πολιτική στα επιτόκια ομαλοποιείται αλλού και η διαδικασία αποπληθωρισμού εδραιώνεται περισσότερο στη ζώνη του ευρώ. Η αντίδραση των αγορών του υπόλοιπου κόσμου σε αυτό το θετικό σοκ της ζήτησης θα γίνει λιγότερο αισθητό.

Ο περαιτέρω αμερικανικός εξαιρετισμός ενισχύει μακροχρόνια τις μετοχές σε ΗΠΑ. Σχετικά με τη ζώνη του ευρώ συγκεκριμένα, θεωρεί ότι το θετικό σενάριο κινδύνου είναι πιο πιθανό να λάβει χώρα από μια γεωπολιτική λύση στη Ρωσία/Ουκρανία που θα οδηγήσει σε ειρηνευτική συμφωνία. Αυτό θα μπορούσε να οδηγήσει σε κάποια πτωτική πίεση στις τιμές της ενέργειας και ταυτόχρονα θα στηρίξει τη ζήτηση στη ζώνη του ευρώ και τη Γερμανία, ιδιαίτερα μέσω του διαύλου της ανασυγκρότησης της Ουκρανίας.

Τα δύο αρνητικά σενάρια για τις αγορές

Στο μέλλον, δύο αρνητικοί κίνδυνοι αναδύονται για τις μετοχές, ο καθένας από τους οποίους με διακριτές και αντίθετες επιπτώσεις για την πολιτική της Fed και την απόδοση των επιτοκίων.

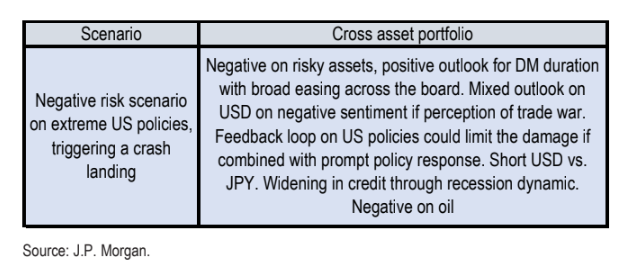

Το ένα σενάριο κινδύνου προέρχεται από τις αποδιοργανωτικές πολιτικές του Τραμπ που προκαλούν συντριβή, αλλά ο οίκος εκτιμά ότι η φύση αυτού του σοκ θα πρέπει να είναι βραχύβια και θα μπορούσε να γίνει μια μεγάλη ευκαιρία για την προσθήκη κινδύνου.

Ο πρώτος κίνδυνος, ο όποιος αφορά διασπαστικές πολιτικές του Τραμπ, θα μπορούσε να υπονομεύσει την εμπιστοσύνη και το κλίμα, στο πλαίσιο ενός εντονότερου εμπορικού πολέμου και της ευθείας αντιστροφής της μετανάστευσης, ενδεχομένως πυροδοτώντας μια παγκόσμια οικονομική επιβράδυνση και μια αμερικανική ύφεση (σενάριο hard landing γι την οικονομία).

Οι προοπτικές για το συναλλαγματικό ισοζύγιο, αν ο κίνδυνος αυτός υλοποιηθεί, φαίνεται ασαφής με μια μικτή στάση για το δολάριο.

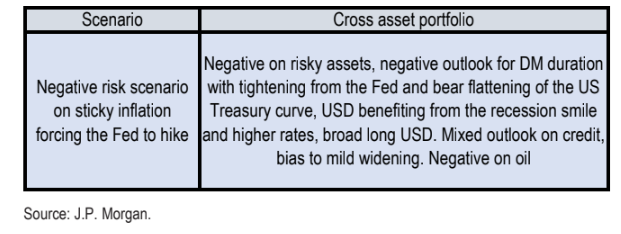

Τέλος, Ο δεύτερος κίνδυνος συνδέεται με την επίμονη δυναμική του πληθωρισμού, προκαλώντας τη Fed να ανοίξει την πολιτική αύξησης των επιτοκίων. Η φύση αυτού του κινδύνου θα μπορούσε να είναι πιο βαθιά και πιθανότατα θα απαιτήσει πρόσθετη προσοχή.

Η αύξηση των επιτοκίων μέσω της προθεσμιακής καθοδήγησης θα μπορούσε να οδηγήσει σε σύσφιξη της ρευστότητας και των χρηματοπιστωτικών συνθηκών που θα μπορούσε να μειώσει την τελική ανάγκη της αύξησης των επιτοκίων.

Διαβάστε επίσης:

Ποια όρια μπαίνουν στις πληρωμές μέσω IRIS

ΑΑΔΕ: Πάνω από 710.000 ανήλικοι έλαβαν αυτόματα ΑΦΜ

ΟΟΣΑ: Στο 2,2% η ανάπτυξη της ελληνικής οικονομίας το 2025 και στο 2,5% το 2026