ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Μετά την ανακοίνωση των αποτελεσμάτων του τετάρτου τριμήνου και των μεσοπρόθεσμων κατευθυντήριων γραμμών της Τράπεζας Πειραιώς ήταν πολύ πιθανό οι αναλυτές να προχωρήσουν σε αυξήσεις της τιμής στόχου άνω των €5.

Μετά τις Jefferies και ΑΧΙΑ, η αμερικανική τράπεζα J.P. Morgan προχώρησε σε αύξηση της τιμής στόχου στα €5,35 από €5 προγενέστερα με τη διατήρηση της σύστασης overweight.

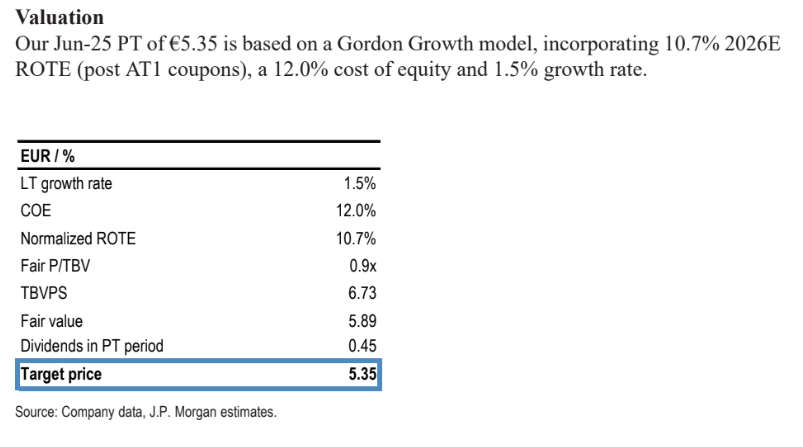

«Εμείς επικαιροποιούμε το μοντέλο μας και αναθεωρούμε τα προσαρμοσμένα καθαρά κέρδη για την περίοδο 2024-2026 κατά 4%, 4%, 3%, αντίστοιχα. Για φέτος, οι αναθεωρήσεις του μοντέλου μας αντικατοπτρίζουν σε μεγάλο βαθμό τις αλλαγές στην αποτίμηση της αγοράς. Για το 2025-2026, αυξάνουμε τα βασικά έσοδα κατά 3% και 1% λόγω υψηλότερου καθαρού εσόδου από τόκους (NII) και προμηθειών, που αντισταθμίζονται εν μέρει από το 6% και 5% υψηλότερο κόστος. Συνολικά, τα καθαρά κέρδη μας για την περίοδο 2024-2026 είναι €0,97 δισ., /€0,92 δισ. και €0,92 δισ. και είναι ελαφρώς υψηλότερα από τις προβλέψεις της τράπεζας για περίπου €0,9 δισ. για φέτος, αλλά χαμηλότερα από τις προβλέψεις για περίπου €1,0 δισ. για τα έτη 2025-2026, με την διαφορά να προέρχεται κυρίως από την άποψή μας για χαμηλότερα επιτόκια της ΕΚΤ. Ως αποτέλεσμα αυτών των αλλαγών, ο στόχος μας για την τιμή του Ιουνίου του 2025 αυξάνεται στα €5,35 από €5.0. Οι μετοχές της Πειραιώς διαπραγματεύονται με P/E στις 5,7 φορές το 2025 μετά το κουπόνι και 0,6 φορές τον δείκτη P/TBV. Είμαστε overweight στη μετοχή με υπονοούμενο 35% δυνητικό περιθώριο ανόδου στην τιμή-στόχο μας», εξηγούν οι Mehmet Sevim και Samuel Goodacre της J.P. Morgan Securities.

«Η Τράπεζα Πειραιώς έχει πραγματοποιήσει μια αξιοσημείωτη θεμελιώδη ανατροπή, μειώνοντας τα NPEs κατά πάνω από 20 δισ. ευρώ από το τέλος του 2020 και παρέχοντας σημαντικές βελτιώσεις στο franchise της, με κανονικοποιημένη καθαρή κερδοφορίας που έφτασε το €1,0 δισ. το 2023 και αντιστοιχεί σε δείκτη αποδοτικότητας RοTE περίπου 17%. Η επιδίωξη της τράπεζας να διατηρήσει την κερδοφορία στο τρέχον ανώτατο επίπεδο είναι φιλόδοξη, ωστόσο το σχέδιό μας φαίνεται ισορροπημένο και συνεκτικό και είμαστε καθησυχασμένοι από το ισχυρό ιστορικό υλοποίησης της διοίκησης τα τελευταία χρόνια. Η τιμή στόχος στα €5,35 ενσωματώνει 10,7% δείκτη RοTE για το 2026 (μετά τα κουπόνια AT1), 12% κόστος ιδίων κεφαλαίων και ρυθμό ανάπτυξης 1,5%», υπογραμμίζουν οι Sevim και Goodacre.

«Οι κίνδυνοι για την αξιολόγηση και τον στόχο τιμής μας περιλαμβάνουν: 1) μια πιο αργή από την αναμενόμενη μακροοικονομική ανάκαμψη που οδηγεί σε υψηλότερη από την αναμενόμενη επιδείνωση της ποιότητας του ενεργητικού – ο σχηματισμός μη εξυπηρετούμενων δανείων θα μπορούσε να επιταχυνθεί και πάλι, τα αναδιαρθρωμένα δάνεια θα μπορούσαν να εισρεύσουν εκ νέου στα μη εξυπηρετούμενα δάνεια, απαιτώντας έτσι υψηλότερα επίπεδα προβλέψεων, 2) βραδύτερη ανάκαμψη της αύξησης των εξυπηρετούμενων δανείων, 3) περισσότερες μειώσεις επιτοκίων από ότι αναμένεται επί του παρόντος από την αγορά, γεγονός που θα επηρεάσει αρνητικά το NII, 4) φόβοι για overhang στις μετοχές της τράπεζας από βασικούς μετόχους, συμπεριλαμβανομένου του ΤΧΣ, και 5) κίνδυνο dilution που προκύπτει από τις σημαντικές αναβαλλόμενες φορολογικές πιστώσεις στην κεφαλαιακή βάση σε περίπτωση ζημιών στα αποτελέσματα χρήσης», καταλήγουν οι Sevim και Goodacre.

Διαβάστε επίσης:

Τράπεζα Πειραιώς: Οι νέες τιμές στόχοι από 12 οίκους μετά το νέο επιχειρησιακό σχέδιο

Ebury: Το ράλι του δολαρίου συνεχίζεται, ενώ οι φόβοι για τον πληθωρισμό επιστρέφουν

Άμεση ανάλυση: Τι συμβαίνει με ΑΛΦΑ, ΒΙΟ, ΕΛΠΕ, APPLE, TESLA, UNITEDHEALTH, EXXON MOBIL