ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η αναταραχή του Αυγούστου στις χρηματοπιστωτικές αγορές δεν επηρέασε τις προβλέψεις των αναλυτών για τις προοπτικές των ευρωπαϊκών μετοχών, οι οποίες αναμένεται να σημειώσουν νέα υψηλά φέτος.

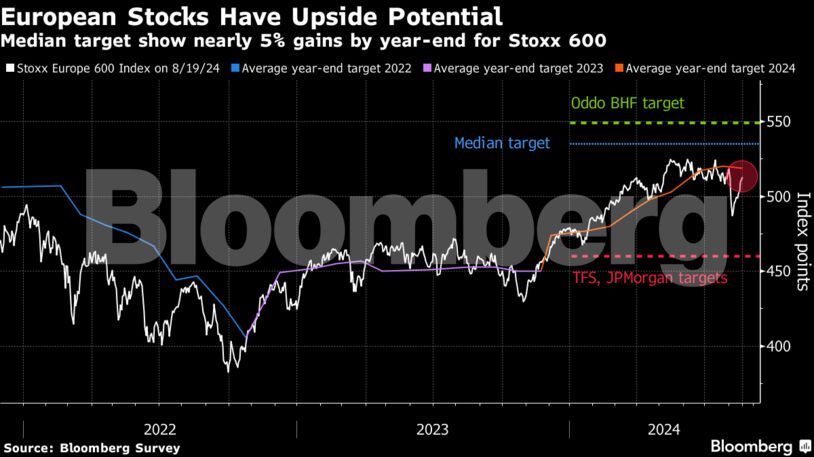

Ο δείκτης Stoxx Europe 600 προβλέπεται να διαμορφωθεί στο τέλος του έτους στις 535 μονάδες – περίπου 4,6% πάνω από το κλείσιμο της Παρασκευής, σύμφωνα με τη μέση εκτίμηση έρευνας του Bloomberg σε 16 στρατηγικούς αναλυτές. Αυτό συνεπάγεται την υπέρβαση του ρεκόρ που σημειώθηκε τον Μάιο.

Kαθώς οι παγκόσμιες αγορές ανέκαμψαν μετά την ξέφρενη μεταβλητότητα που σημείωσαν στις αρχές Αυγούστου, οι ευρωπαϊκές μετοχές ανέκτησαν γρήγορα τις απώλειες.

Τα αντικρουόμενα οικονομικά στοιχεία και οι κινήσεις πανικού στα χρηματιστήρια δεν ήταν αρκετά για να εκτροχιάσουν το ισχυρό ράλι, με τους επενδυτές να ποντάρουν στη μείωση των επιτοκίων για να στηρίξουν τις αποτιμήσεις των μετοχών.

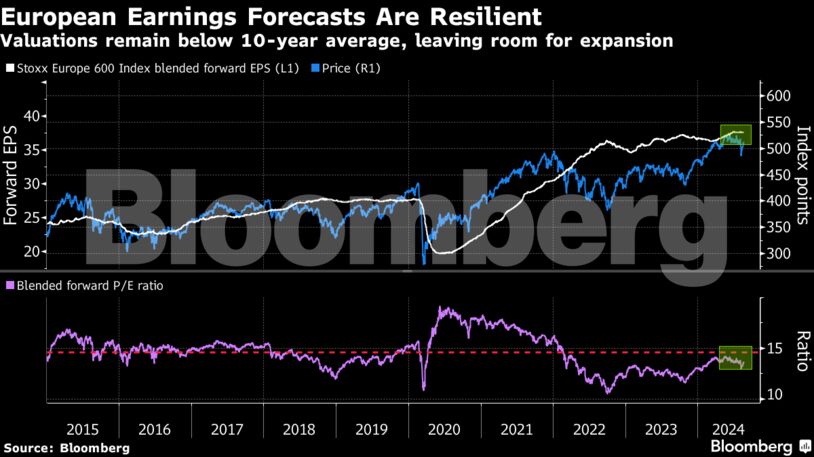

Στο μεταξύ, η περίοδος ανακοίνωσης των κερδών ήταν καθησυχαστική. Eξέλιξη που οδήγησε τους στρατηγικούς αναλυτές να διατηρήσουν τις θετικές (bullish) τους προβλέψεις.

«Ο στόχος μας βασίζεται σε μηδενική αύξηση των κερδών φέτος και του χρόνου, οπότε δεν είναι φιλόδοξος», δήλωσε ο στρατηγικός αναλυτής της UBS Group, Gerry Fowler, ο οποίος βλέπει τον Stoxx 600 στις 540 μονάδες μέχρι το τέλος του έτους.

Η μέση εκτίμηση της αγοράς προβλέπει αύξηση κερδών περίπου 4% φέτος και 10% το 2025. «Ο οδηγός, επομένως, είναι οι αποτιμήσεις. Οι χαμηλότερες αποδόσεις των ομολόγων βοηθούν, αλλά και τα πιστωτικά περιθώρια (credit spreads) συνεχίζουν να γίνονται πιο σφιχτά», πρόσθεσε.

Η Europe Inc. είχε μια καλύτερη από την αναμενόμενη περίοδο κερδών το δεύτερο τρίμηνο, με τις εταιρείες του MSCI Europe να καταγράφουν αύξηση των κερδών τους κατά 2,3%. Αυτή ήταν η πρώτη ετήσια αύξηση από τις αρχές του 2023, σύμφωνα με τα στοιχεία που συγκέντρωσε το Bloomberg Intelligence.

Ωστόσο, αυτή η δυναμική δεν έχει περάσει στις τιμές των μετοχών, με τον δείκτη αναφοράς να εξακολουθεί να υποχωρεί περίπου 2% από την έναρξη της περιόδου στα μέσα Ιουλίου, εν μέσω παρατεταμένων ανησυχιών για την οικονομία.

Οι αναλυτές δεν προτίθενται να μειώσουν τις προβλέψεις τους και αυτό κρατά τις αποτιμήσεις υπό έλεγχο. Ο Stoxx 600 διαπραγματεύεται κάτω από τον μέσο όρο του 10ετούς μέσου όρου του δείκτη τιμών προς κέρδη (P/E), ακόμη και μετά την τελευταία ανάκαμψη.

Ο στρατηγικός αναλυτής της Societe Generale, Roland Kaloyan, αναμένει ότι οι μετοχές θα υποχωρήσουν ελαφρώς από τα τρέχοντα επίπεδα, ωστόσο, βλέπει περιορισμένη πτώση. Η αγορά θα πρέπει να βρει στήριξη από τις μειώσεις των επιτοκίων της κεντρικής τράπεζας, τις προσεκτικές δαπάνες των επιχειρήσεων, τους υγιείς ισολογισμούς, καθώς και την έλλειψη υπερπληθυσμού στην Ευρώπη.

«Οι επενδυτές έχουν παραμείνει στο περιθώριο όσον αφορά τις ευρωπαϊκές μετοχές, συμβάλλοντας στην αποφυγή υπερβολικών αποτιμήσεων», δήλωσε.

Τους τελευταίους δύο μήνες, το φάσμα των προβλέψεων έχει στενέψει, με λιγότερες αρνητικές εκτιμήσεις βάσει των πιο απαισιόδοξων στόχων. Οι στρατηγικοί αναλυτές της Bank of America Corp. ήταν οι τελευταίοι που αύξησαν τις προβλέψεις τους, αναβαθμίζοντας τον στόχο τους σε 475 από 460 μονάδες, αν και διατηρούν την επιφυλακτική τους άποψη.

Ως εκ τούτου, οι αναλυτές των TFS Derivatives και JPMorgan Chase & Co. είναι οι πιο απαισιόδοξοι.

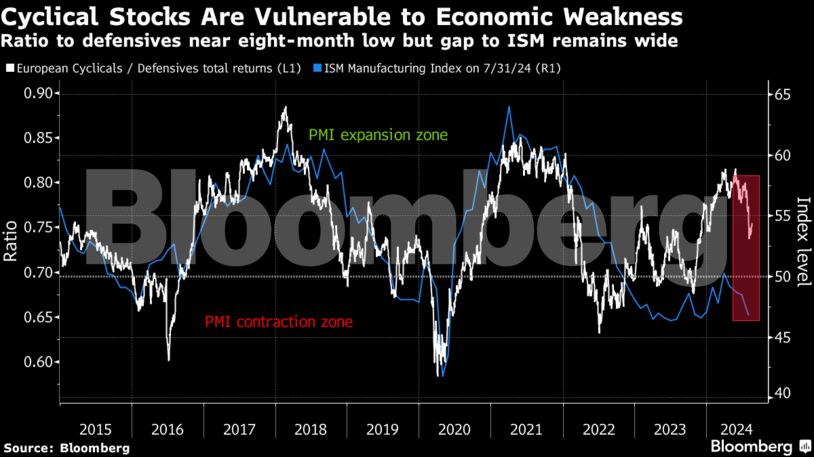

«Παραμένουμε αρνητικοί για τις ευρωπαϊκές μετοχές και τις κυκλικές έναντι των αμυντικών», δήλωσαν οι στρατηγικοί της Bank of America με επικεφαλής τον Sebastian Raedler.

«Οι αναταράξεις στην αγορά ως απάντηση στα αδύναμα στοιχεία απασχόλησης για τον Ιούλιο υπογραμμίζουν πώς τα αρνητικά μακροοικονομικά στοιχεία αποτελούν για άλλη μια φορά κακές ειδήσεις για την αγορά, καθώς η προσοχή των επενδυτών έχει μετατοπιστεί από τις ανησυχίες για τον πληθωρισμό στις ανησυχίες για την ανάπτυξη», αναφέρουν.

Οι επενδυτές ανησυχούν βραχυπρόθεσμα. Σύμφωνα με την έρευνα της Bank of America στους διαχειριστές κεφαλαίων τον Αύγουστο, το 48% των Ευρωπαίων επενδυτών αναμένουν βραχυπρόθεσμη πτώση των ευρωπαϊκών μετοχών, από 18% τον Ιούλιο, με το ποσοστό που βλέπει βραχυπρόθεσμη άνοδο να μειώνεται στο 45% από 78%.

Αυτό σημαίνει ότι ένα καθαρό 4% βλέπει τώρα βραχυπρόθεσμη υποχώρηση, σε σύγκριση με ένα καθαρό 60% που έβλεπε άνοδο τον περασμένο μήνα.

Μακροπρόθεσμα, η πεποίθηση παραμένει θετική, με το 62% να βλέπει άνοδο σε διάστημα 12 μηνών – αν και αυτό το ποσοστό είναι επίσης μειωμένο από το 75% τον περασμένο μήνα.

Διαβάστε επίσης:

J.P. Morgan: Κλείνει τη θέση στα ελληνικά ομόλογα – Οι εκτιμήσεις για την οικονομία

Buy, hold or sell: Άμεση ανάλυση για ΑΒΑΞ, ΕΤΕ, EXAE και ΚΟΥΕΣ