ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ύστερα από μία χρονιά-ρεκόρ στα sell off με 18 τρις να κάνουν φτερά από τις αγορές, οι μετοχές στους παγκόσμιους δείκτες έχουν να αντιμετωπίσουν πολλές προκλήσεις πριν πάρουν πάλι τον δρόμο για ανοδική πορεία.

Το ενδεχόμενο για μία δεύτερη χρονιά με κόκκινους δείκτες εμφανίζει αρκετές πιθανότητες, με το 2022 να είναι η χρονιά με τις χειρότερες επιδόσεις από το 2008.

Οι «ταύροι» παίζουν με τη στατιστική και οι πιθανότητες για δύο χρονιές σερί κόκκινων δεικτών είναι μικρές, όμως σε όσες περιπτώσεις έχει γίνει αυτό, ο S&P βυθίστηκε. Πρόκειται για μόλις τέσσερις φορές στη μακρά ιστορία του χρηματιστηρίου από το 1928.

Αύξηση επιτοκίων

Οι περισσότεροι επενδυτές προσβλέπουν στην κορύφωση της αύξησης των επιτοκίων από τις κεντρικές τράπεζες πιθανότατα τον Μάρτιο.

Το 71% των επενδυτών σύμφωνα με έρευνα του Bloomberg αναμένει άνοδο των μετοχών το 2023, με τη Fed να δίνει το σήμα για την λεγόμενη «μεταστροφή» με πιθανή μείωση των επιτοκίων από το 2023.

Βέβαια, δεν είναι η πρώτη φορά που οι επενδυτές έχουν διαψευστεί, με τις κεντρικές τράπεζες να συνεχίζουν την επιθετική τους πολιτική.

Ο Βίνσεντ Μορτιέ, επικεφαλής επενδύσεων στην Amundi, τον μεγαλύτερο χρηματοοικονομικό διαχειριστή της Ευρώπης, συνιστά αμυντική τοποθέτηση για τους επενδυτές που ξεκινούν την Πρωτοχρονιά.

Αναμένει μια ανώμαλη πορεία το 2023, αλλά εκτιμά ότι «μια μεταστροφή της Fed στο πρώτο μέρος του έτους θα μπορούσε να προκαλέσει ενδιαφέρουσες ευκαιρίες για είσοδο».

Οι λάθος εκτιμήσεις κυριάρχησαν μέσα στο 2022, ακόμα και από τους «γκουρού» των επενδύσεων, με το 2023 να αναμένεται να μην αποτελεί εξαίρεση.

Ο υψηλός πληθωρισμός και οι εκτιμήσεις των κεντρικών τραπεζών ότι ο στόχος για μείωσή του θα μετατεθεί σε τουλάχιστον δύο χρόνια από τώρα, δεν αφήνει πολλά περιθώρια για τους αισιόδοξους ότι οι κεντρικές τράπεζες θα αλλάξουν σύντομα την πολιτική τους.

Ένα μοντέλο του Bloomberg Economics δείχνει 100% πιθανότητα ύφεσης από τον Αύγουστο, ωστόσο φαίνεται απίθανο οι κεντρικές τράπεζες να βιαστούν να προχωρήσουν σε χαλάρωση πολιτικής όταν έρθουν αντιμέτωπες με ρωγμές στην οικονομία, μια στρατηγική που εφάρμοσαν επανειλημμένα την τελευταία δεκαετία.

«Οι φορείς χάραξης πολιτικής, τουλάχιστον στις ΗΠΑ και την Ευρώπη, δεν φαίνεται να επηρεάζονται από την ασθενέστερη οικονομική ανάπτυξη το 2023», είπε σε σημείωμα στους πελάτες ο επικεφαλής επενδύσεων της Deutsche Bank Private Bank, Κρίστιαν Νότιγκ. Οι υφέσεις μπορεί να είναι σύντομες, αλλά «δεν θα είναι ανώδυνες», προειδοποίησε.

Η κατάρρευση της τεχνολογίας

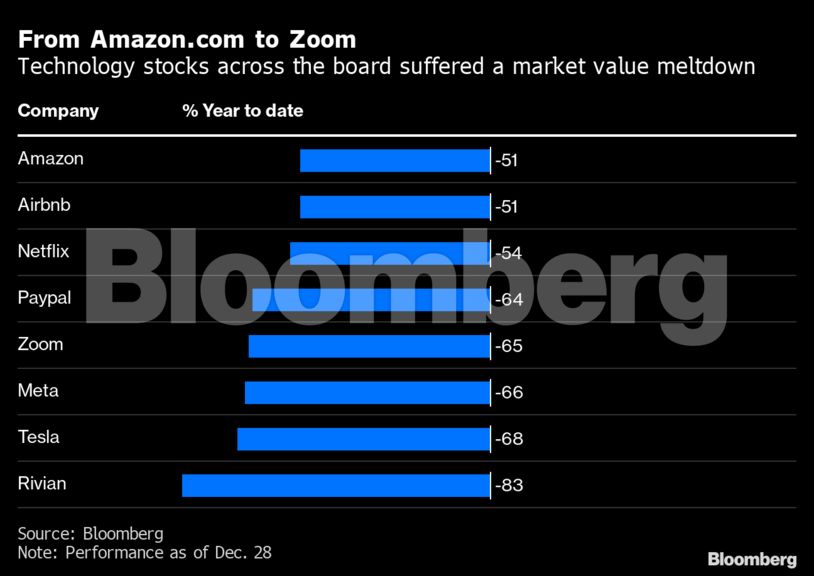

Γρίφο απότελεί το μέλλον των mega-caps, μετά από μια πτώση 35% στον Nasdaq 100 το 2022. Εταιρείες όπως η Meta Platforms Inc. και η Tesla Inc. έχουν χάσει περίπου τα δύο τρίτα της αξίας τους, ενώ απώλειες στην Amazon.com Inc. και Netflix Inc. πλησίασαν ή ξεπέρασαν το 50%.

Οι μετοχές τεχνολογίας υποφέρουν περισσότερο όταν τα επιτόκια αυξάνονται. Όμως δεν έχουν να αντιμετωπίσουν μόνο αυτό το πρόβλημα. Η οικονομική ύφεση κινδυνεύει να πλήξει τη ζήτηση για iPhone, ενώ η πτώση της διαδικτυακής διαφήμισης θα μπορούσε να παρασύρει ακόμα πιο κάτω τη Meta και την Alphabet Inc.

«Μερικές εταιρείες τεχνολογίας θα επιστρέψουν στα υψηλά τος καθώς έχουν κάνει εξαιρετική δουλειά να πείσουν τους πελάτες τους, όπως η Amazon, αλλά άλλα πιθανότατα δεν θα φτάσουν ποτέ σε αυτό το αποκορύφωμα καθώς οι άνθρωποι έχουν προχωρήσει σε νέα projects», δήλωσε η Kιμ Φόρεστ, επικεφαλής επενδύσεων στην Bokeh Capital Partners στο Bloomberg.

Ύφεση στα κέρδη

Τα ανθεκτικά εταιρικά κέρδη έχουν εξαντλήσει την αντοχή τους κι αναμένεται να καταρρεύσουν το 2023, καθώς αυξάνεται η πίεση στα περιθώρια και η καταναλωτική ζήτηση εξασθενεί.

«Το τελευταίο κεφάλαιο σε αυτήν την bear market αφορά την πορεία των εκτιμήσεων κερδών, οι οποίες είναι πολύ υψηλές», σύμφωνα με τον Μάικ Ουίλσον της Morgan Stanley, την πιο διάσημη «αρκούδα» της Wall Street που προβλέπει κέρδη 180 δολάρια ανά μετοχή το 2023 για τον S&P 500, σε αντίθεση με τις μέσες προσδοκίες άλλων αναλυτών για 231 δολάρια.

Οι λεπτές ισορροπίες στην Κίνα

Η απόφαση του Πεκίνου στις αρχές Δεκεμβρίου να καταργήσει τους αυστηρούς περιορισμούς του Covid αποτελεί ένα σημείο καμπής για τον δείκτη Κίνας της MSCI, του οποίου η πτώση κατά 24% συνέβαλε σημαντικά στις απώλειες της παγκόσμιας αγοράς μετοχών το 2022.

Ωστόσο, το ράλι διάρκειας ενός μήνα στην ηπειρωτική χώρα και στις μετοχές του Χονγκ Κονγκ έχει υποχωρήσει καθώς η αύξηση των μολύνσεων από τον Covid-19 απειλεί την οικονομική ανάκαμψη. Πολλά έθνη απαιτούν τώρα τεστ Covid για ταξιδιώτες από την Κίνα, αρνητική εξέλιξη για τις παγκόσμιες μετοχές ταξιδιών, αναψυχής και πολυτελείας.

Περιμένοντας την ανατροπή

Μπορεί οι τεχνικοί δείκτες να καταγράφουν σταθερή μείωση στον τζίρο των αγορών, κάτω του μέσου όρου, όμως αντίθετα καταγράφεται εκρηκτική άνοδος στις βραχυπρόθεσμες συναλλαγές δικαιωμάτων προαίρεσης.

Οι επαγγελματίες traders και τα αλγοριθμικά ιδρύματα έχουν συγκεντρωθεί σε αυτές τις επιλογές, στις οποίες μέχρι πρόσφατα κυριαρχούσαν μικροεπενδυτές. Αυτό θα μπορούσε να οδηγήσει σε μεγαλύτερη αστάθεια τις αγορές, όπως η πρόσφατη ενδοημερήσια εντυπωσιακή πορεία των δεικτών μεταξύ κόκκινου και πράσινου στη Wall Street, την ημέρα που δημοσιοποιήθηκαν τα στοιχεία για τον πληθωρισμό.

Τέλος, καθώς ο S&P 500 δεν κατάφερε να ξεφύγει από την πτωτική του πορεία το 2022, η κερδοσκοπία σε βραχυπρόθεσμο επίπεδο από τους traders παρουσιάζει αρνητικό πρόσημο. Αν όμως οι αγορές πρασινίσουν, η ανάκαμψη αναμένεται γρήγορη.