ΣΧΕΤΙΚΑ ΑΡΘΡΑ

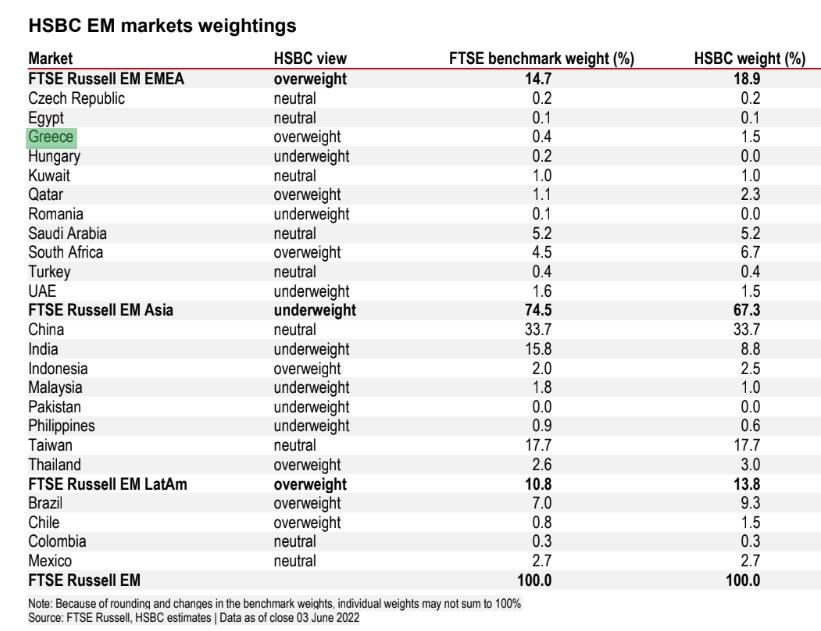

Ο βρετανικός οίκος HSBC διατηρεί τη σύσταση υπεραπόδοσης (overweight) για τις ελληνικές μετοχές και τη χώρα.

Η σύσταση της υπεραπόδοσης είναι τόσο ισχυρή, που η HSBC προτείνει 1,5% έκθεση στις ελληνικές μετοχές στο δείκτη FTSE Emerging Markets, έναντι 0,4% που είναι η βαρύτητα στο δείκτη των αναδυόμενων αγορών.

Παρόλα αυτά, οι δυσκολίες έχουν αρχίσει και εμφανίζονται καθώς οι αναθεωρήσεις κερδών στις ελληνικές μετοχές και τα κέρδη ανά μετοχή (EPS) έχουν αρνητικά στο τελευταίο διάστημα, σύμφωνα με τους υπολογισμούς της HSBC.

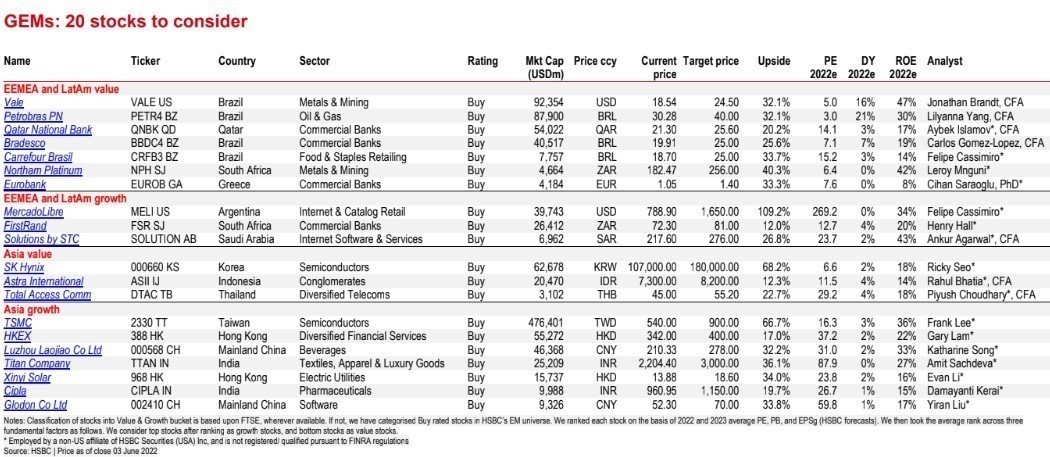

Η βρετανική τράπεζα τοποθετεί ως κορυφαία επιλογή τον τίτλο Eurobank στις αναδυόμενες αγορές και την Ελλάδα. Οι αναλυτές της βρετανικής τράπεζας δημιουργούν ένα χαρτοφυλάκιο με είκοσι μετοχές από όλες τις αναδυόμενες χώρες που παρακολουθούν και έχουν συστάσεις «αγορά» και αποτελούν τις καλύτερες επιλογές τους σε αυτό το σκηνικό που επικρατεί στις αγορές εμπορευμάτων και ων αναλυτών της και αποτελούν ταιριάζουν με τη στρατηγική που έχουν επιλέξει για τις εν’ λόγω αγορές.

Σε αυτό το χαρτοφυλάκιο των είκοσι πιο σημαντικών μετοχών συμμετέχει και η μετοχή της ελληνικής τράπεζας Eurobank με τιμή στόχο τα 1,4 ευρώ και αξιολόγηση «αγορά» (Buy) από τους αναλυτές της HSBC, που δημιουργεί περιθώριο ανόδου 33% από τα τρέχοντα επίπεδα.

Ο προϋπολογισμός της Eurobank φέτος δεν περιλαμβάνει αυξήσεις επιτοκίων, ενώ μια αύξηση κατά 100 μονάδες βάσης θα πρόσθετε 230 εκατ. ευρώ στα καθαρά έσοδα από τόκους σε 12 μήνες.

Ως εκ τούτου, η HSBC πιστεύει ότι οι αυξήσεις των επιτοκίων θα μπορούσαν να αποτελέσουν ισχυρούς καταλύτες για τις μετοχές των ελληνικών τραπεζών.

Η βελτίωση των κεφαλαίων μετά την ολοκλήρωση της διαδικασίας μείωσης του κινδύνου ανοίγει το δρόμο για την καταβολή μερίσματος και η HSBC αναμένει ότι η Eurobank θα ξεκινήσει να διανέμει μερίσματα από το 2023 και μετά. Η μετοχή της Eurobank διαπραγματεύεται σε 0,61 φορές την ενσώματη λογιστική αξία για το φέτος (P/TBV) και 7,6 φορές σε όρους κερδοφορίας Ρ/Ε, η οποία δεν αντικατοπτρίζει το ισχυρό 9% ROTE και παραμένει η προτιμώμενη έκθεσή του βρετανικού οίκου μεταξύ των ελληνικών τραπεζών, δεδομένου του ισχυρότερου ισολογισμού της, τις διαφοροποιημένες ροές εσόδων γεωγραφικά, το ήδη υψηλό ROTE και τις ισχυρές προοπτικές για πληρωμές μερισμάτων από το επόμενο έτος.

Η HSBC εξηγεί ότι η τράπεζα είναι θετικά προσανατολισμένη στην άνοδο των επιτοκίων αν και τονίζει ότι και η Εθνική Τράπεζα φαίνεται καλά τοποθετημένη για να επωφεληθεί από την άνοδο επιτοκίων, έχοντας σχεδόν όλα τα δάνειά της κυμαινόμενου επιτοκίου και περίπου το 80% των καταθέσεών της ως βασικές καταθέσεις με σχεδόν χωρίς πληρωμές τόκων.

Παράλληλα, η αποδοτικότητα των ιδίων κεφαλαίων (ROTE) θα κάνει άλμα με την εξομάλυνση των εξόδων προβλέψεων ενώ η ολοκλήρωση των προσπαθειών εξυγίανσης των NPEs είναι πίσω μας, καθώς η τράπεζα έχει δείκτη NPEs 6% και πολύ ισχυρό δείκτη κάλυψης 72%. Στα καθαρά NPEs, o σχηματισμός ήταν ευνοϊκός το πρώτο τρίμηνο και αναμένει ότι η τράπεζα θα κλείσει το έτος με κόστος προβλέψεων (CoR) 65 μονάδες βάσης έναντι 130 μ.β. πέρυσι. Η βελτίωση των εξόδων προβλέψεων θα οδηγήσει σε σημαντική επέκταση του επαναλαμβανόμενου ROTE προς το 9% από φέτος.

Αναφορικά με τους κινδύνους, η HSBC εξηγεί: (i) περαιτέρω αύξηση του ασφαλίστρου κινδύνου λόγω γεωπολιτικών γεγονότων, (ii) χαμηλότερα επίπεδα οικονομικής δραστηριότητας που επηρεάζουν αρνητικά τα περιθώρια αμοιβών, (iii) θεσμική δράση σχετικά με την ποιότητα του κεφαλαίου για την αντιμετώπιση του μεγάλου αποθέματος των DTCs και (iv) χαμηλότερα από τα αναμενόμενα επίπεδα δραστηριότητας για τις διεθνείς δραστηριότητες.

Διαβάστε επίσης:

Χρηματιστήριο: Ανησυχία για τις ανακοινώσεις Λαγκάρντ και πληθωρισμό, νέα βουτιά σε τράπεζες, ΔΕΗ

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Winners & Losers: Κερδισμένοι και χαμένοι, Μάρτιος 2025

- Πριγκίπισσα Ίναρα Αγά Χαν: Οι βασιλικοί τίτλοι, τα σκάνδαλα, η απιστία, το διαζύγιο θρίλερ και το θρυλικό διαμάντι των 36 καρατίων

- Βασίλης Σπηλιωτόπουλος: «Αναζητώ τον Παράδεισο γύρω μου»

- Piaggio Hellas: Οι ισχυρές επιδόσεις και το 20ετές πήγαινε- έλα για ένα φορολογικό πρόστιμο