ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Goldman Sachs και η UBS εξηγούν ότι οι μειώσεις των επιτοκίων, ναι μεν θα είναι σημαντικές για την πορεία των αγορών, ωστόσο οι λόγοι που θα κρύβονται πίσω από τη μείωση των επιτοκίων θα είναι πιο καταλυτικοί. Οι δύο οίκοι προτείνουν στους επενδυτές να παραμείνουν long στα περιουσιακά στοιχεία με κίνδυνο. Η μεν Goldman Sachs στις μετοχές και η δε UBS στα ομόλογα.

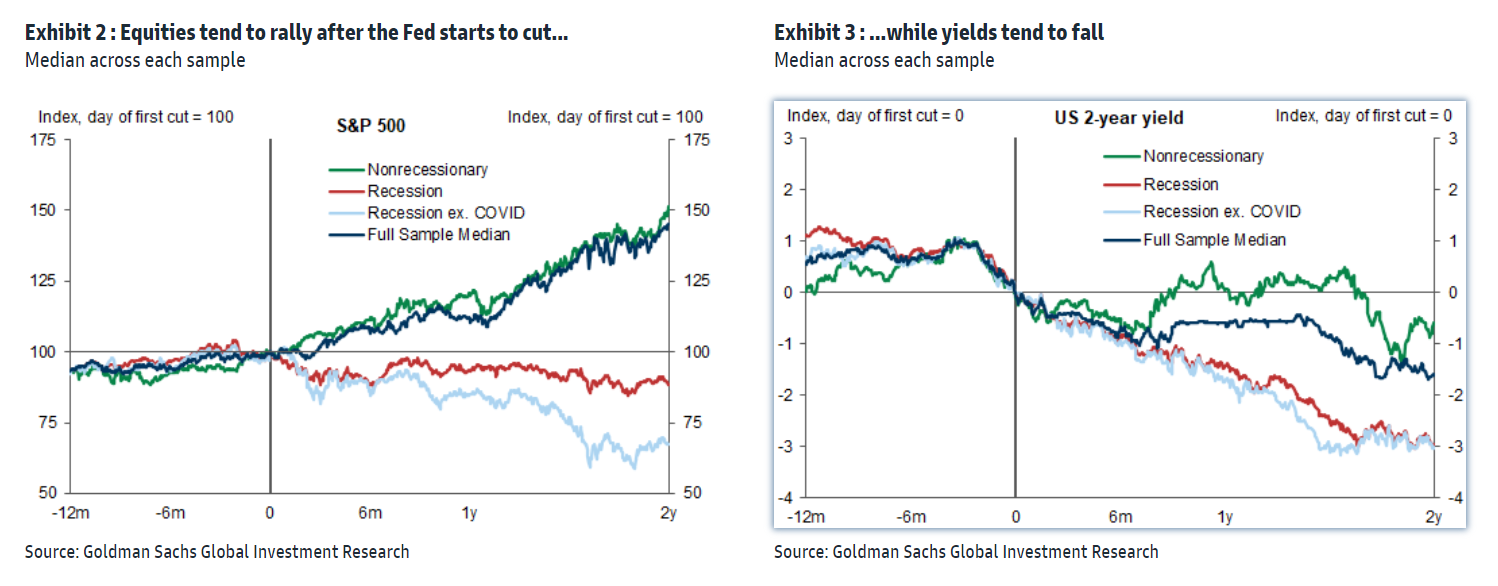

Η Goldman Sachs εξετάζει την ιστορική απόδοση των περιουσιακών στοιχείων γύρω και μετά την πρώτη πτώση των επιτοκίων σε όλους τους κύκλους περικοπών της Fed από το 1984. «Εντοπίζουμε δέκα κύκλους περικοπών των επιτοκίων, τέσσερις από τους οποίους συνδέθηκαν με ύφεση και έξι από τους οποίους όχι. Ταξινομούμε επιπλέον αυτά τα έξι μη υφεσιακά επεισόδια ως κύκλους περικοπών με κίνητρο την “εξομάλυνση” ή τον “φόβο για την ανάπτυξη”», επισημαίνει η αμερικανική επενδυτική τράπεζα.

«Ο λόγος για τον οποίο η Fed προβαίνει σε περικοπές έχει σημασία και η ιστορική απόδοση των περιουσιακών στοιχείων γύρω από την έναρξη του κύκλου χαλάρωσης διαφέρει ανάλογα με το κίνητρο για τις περικοπές. Σύμφωνα με τις προβλέψεις μας, η Fed θα προβεί σε περικοπές λόγω της επιθυμίας της να “ομαλοποιήσει” το επιτόκιο κεφαλαίων από ένα επίπεδο που θεωρεί περιοριστικό, καθώς ο πληθωρισμός συνεχίζει να μειώνεται», συνεχίζει η τράπεζα.

Ιστορικά, σε αυτούς τους κύκλους:

- οι μετοχές συνέχισαν να αυξάνονται μετά το κόψιμο των επιτοκίων,

- οι αποδόσεις μειώθηκαν πριν από την έναρξη της χαλάρωσης, αλλά οι συνεχείς μειώσεις ήταν πιο περιορισμένες μετά το πρώτο κόψιμο των επιτοκίων,

- η καμπύλη αποδόσεων των ομολόγων έτεινε να γίνεται αρχικά πιο απότομη,

- το δολάριο ΗΠΑ έτεινε να ενισχύεται τουλάχιστον με την πάροδο του χρόνου.

Η εντονότερη απότομη κλίση της καμπύλης των ομολόγων και οι πιέσεις στις μετοχές που αναμένουν ορισμένοι επενδυτές θα ήταν πολύ πιο πιθανό να εμφανιστούν, με βάση την ιστορία, αν διαφαινόταν ύφεση.

«Η ιστορία δεν είναι πάντα καλός οδηγός και ο αριθμός των επεισοδίων είναι μικρός, ενώ ο κύκλος αυτός είναι επίσης ιστορικά ασυνήθιστος. Η αγορά αναμένει ήδη ένα σημαντικό ποσό χαλάρωσης, με σχεδόν έξι περικοπές να έχουν τιμολογηθεί μέχρι το τέλος του 2024, ενώ ταυτόχρονα δεν τιμολογείται κανένας αξιοσημείωτος κίνδυνος ύφεσης. Η φιλική μακροοικονομική δυναμική που αναμένουμε φέτος εξακολουθεί να μας αφήνει με προδιάθεση να είμαστε long risk και short volatility, αλλά με την αγορά να τιμολογεί και περισσότερες μειώσεις επιτοκίων από την πρόβλεψή μας, θεωρούμε ότι έχει νόημα να εκμεταλλευτούμε τη χαμηλή μεταβλητότητα των μετοχών και προτρέπουμε τους επενδυτές να παραμείνουν long ή να προσθέσουν κίνδυνο όταν η αγορά ανησυχεί», συμπεραίνει η τράπεζα.

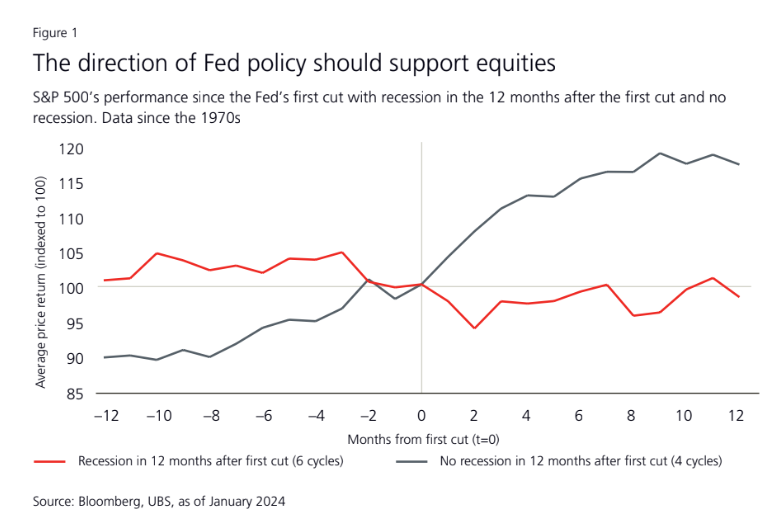

Η ελβετική τράπεζα UBS, από την πλευρά της, εξηγεί ότι το χαρτοφυλάκιο 60/40 μετοχές προς ομόλογα υπεραποδίδει και ο λόγος είναι η περαιτέρω μείωση του πληθωρισμού στις ΗΠΑ και η “ήπια στροφή” στη ρητορική της Fed. Το αποτέλεσμα είναι ότι οι αμερικανικές μετοχές βρίσκονται κοντά στα υψηλά όλων των εποχών και τα 10ετή αμερικανικά ομόλογα διαπραγματεύονται με αποδόσεις σχεδόν 100 μονάδες βάσης χαμηλότερα από τον Οκτώβριο πέρυσι.

Οι ερωτήσεις των επενδυτών πλέον είναι γύρω από το αν μπορούν οι αγορές μετοχών και ομολόγων να συνεχίσουν να ανεβαίνουν το 2024, τι πρέπει να κάνουν στα χαρτοφυλάκια τους με το βλέμμα στις μειώσεις των επιτοκίων και πώς οι γεωπολιτική θα τους επηρεάσει.

«Εμείς, πιστεύουμε ότι υπάρχει περιθώριο ανόδου, τόσο για τις αγορές μετοχών, όσο και για τις αγορές ομολόγων. Το βασικό μας σενάριο είναι η ‘ήπια προσγείωση’, οπότε τα χαμηλότερα επιτόκια, η θετική οικονομική ανάπτυξη και τα αυξανόμενα εταιρικά κέρδη θα πρέπει να στηρίξουν την άνοδο για τις μετοχές. Επίσης, οι μακροπρόθεσμες αποδόσεις των ομολόγων έχουν περιθώριο να μειωθούν περαιτέρω, δεδομένου ότι τα μακροπρόθεσμα πραγματικά επιτόκια εξακολουθούν να είναι υψηλότερα από την εκτίμηση της Fed», εξηγεί ο Mark Haefele, CIO της UBS.

«Tα χαμηλότερα επιτόκια θα μειώσουν τις αποδόσεις και θα αυξήσουν τους κινδύνους για τα μετρητά και τους επενδυτές της χρηματαγοράς. Τόσο σε όρους τακτικής, όσο και στρατηγικής, τα οφέλη από τη μετατόπιση των χαρτοφυλακίων από τα μετρητά προς τα ομόλογα και τις μετοχές είναι σημαντικά. Επίσης, η γεωπολιτική είναι πιθανό να παραμείνει σημαντικός παράγοντας, όμως δεν αναμένουμε περαιτέρω και νέα κλιμάκωση στη Μέση Ανατολή, η οποία να έχει σημαντικό αντίκτυπο στον παγκόσμιο πληθωρισμό, αν και οποιαδήποτε ενέργεια μπορεί να προσθέσει μεταβλητότητα στην αγορά βραχυπρόθεσμα. Τέλος, οι εκλογές στις ΗΠΑ δεν έχουν ιστορικά καθοριστικό αντίκτυπο στην πορεία της αγοράς, αν και η παρουσία των εκλογών του Νοεμβρίου συμβάλλει στην κερδοσκοπία των επενδυτών, καθώς θα μπορούσε η Fed μπορεί να ξεκινήσει τον κύκλο μείωσης των επιτοκίων νωρίτερα», καταλήγει ο ελβετικός οίκος UBS.

Διαβάστε επίσης

Citi: Τι σημαίνουν οι εκλογές στις αγορές μετοχών

ING: Τα οφέλη της επενδυτικής βαθμίδας και του RFF στηρίζουν την υπεραπόδοση της Ελλάδας

JP Morgan: Μειώνει τις τιμές στόχους και τις εκτιμήσεις για τις ελληνικές τράπεζες

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Νετανιάχου: Συναντώ τον Τραμπ για να μειώσει τους δασμούς στα ισραηλινά προϊόντα

- Ινδία: Το Νέο Δελχί δεν σχεδιάζει ν’ ανταποδώσει την επιβολή δασμών κατά των ΗΠΑ

- Ιταλία: Η Μελόνι υπόσχεται να στηρίξει τις επιχειρήσεις που θα πληγούν από τους δασμούς του Τραμπ

- Σοφία Ζαχαράκη: Επιπλέον 3 εκατ. ευρώ για τεχνολογικό εξοπλισμό σε όλες τις Διευθύνσεις