ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«Αναθεωρούμε προς τα κάτω τις τιμές στόχους και τις εκτιμήσεις μας για τα κέρδη ανά μετοχή (EPS) στην Ευρώπη», επισημαίνουν σε νέο report με «κακές ειδήσεις» για την ευρωπαϊκή οικονομία και τις μετοχές της, η Sharon Bell και ο Peter Oppenheimer της Goldman Sachs.

Υποστηρίζουν ότι αυτή η πτωτική αγορά (bear market) στις μετοχικές αγορές δεν έχει φτάσει ακόμη στο κατώτατο σημείο της.

«Για να υπάρξει ένα κατώτατο σημείο, χρειάζονται: (i) πραγματικά χαμηλές αποτιμήσεις, (ii) ένα τέλος στην επιδείνωση της ανάπτυξης (ακόμη και αν το επίπεδο του ΑΕΠ δεν βρίσκεται σε κατώτατο σημείο), (iii) μια κορύφωση του πληθωρισμού και των επιτοκίων και (iv) μικρές θέσεις των επενδυτών στις μετοχές, και θα λέγαμε ότι δεν είμαστε αποφασιστικά εκεί για κανένα από αυτά στις ΗΠΑ ή την Ευρώπη», εξηγούν οι αναλυτές της τράπεζας.

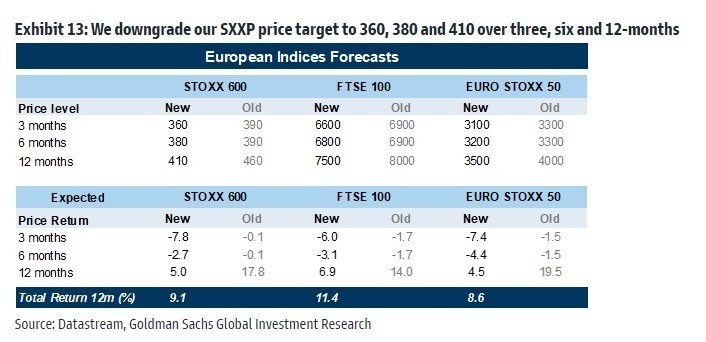

«Μειώνουμε τους στόχους για την τιμή του Stoxx Europe 600, του δείκτη που λειτουργεί ως βαρόμετρο για την Ευρώπη, σε 360 μονάδες, 380 μονάδες και 410 μονάδες σε βάθος τριών, έξι και δώδεκα μηνών. Αυτό δίνει απόδοση -8% σε διάστημα τριών μηνών (έως το τέλος του έτους) και απόδοση τιμής +5% σε διάστημα δώδεκα μηνών (+9% συμπεριλαμβανομένων των μερισμάτων). Ο δωδεκάμηνος στόχος μας θα έφερνε τον δείκτη πίσω στο επίπεδο που βρισκόταν στα τέλη Αυγούστου. Μειώνουμε επίσης τους στόχους μας για τις τιμές του FTSE 100 του ΗΒ», συνεχίζουν οι portfolio strategists.

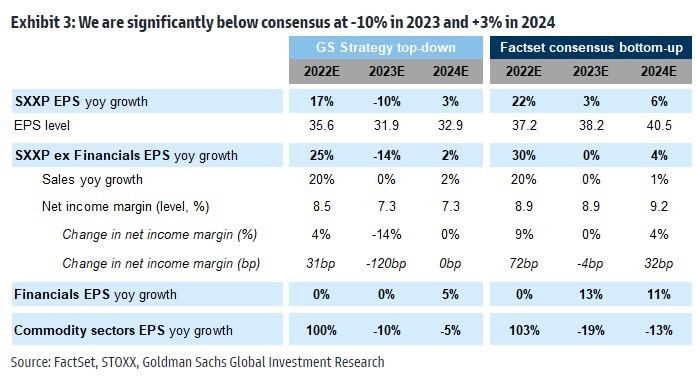

«Υποβαθμίζουμε την πρόβλεψή μας για την αύξηση των κερδών ανά μετοχή το 2023 σε -10% από μηδέν προγενέστερα, σημαντικά χαμηλότερα από το μέσο όρο της αγοράς στο +3%. Τα περιθώρια κέρδους είναι ο τομέας της μεγαλύτερης ευπάθειας: ο μέσος όρος των αναλυτών (consensus) ενσωματώνει περίπου σταθερά περιθώρια κέρδους παρά το υψηλότερο ενεργειακό κόστος, το κόστος εισαγωγών, το κόστος εργασίας, το κόστος των αυξημένων επιτοκίων και την επιβράδυνση της ανάπτυξης», εκτιμούν οι Bell και Oppenheimer.

«Αυτές οι αλλαγές αντανακλούν τη χαμηλότερη οικονομική ανάπτυξη. Οι οικονομολόγοι μας προβλέπουν τώρα μείωση του ΑΕΠ της Ευρωζώνης κατά 0,4% το 2023, με υψηλότερα επιτόκια που ωθούν το κόστος των ιδίων κεφαλαίων και μια συνεχιζόμενη υψηλή προσδοκώμενη απόδοση των μετοχών (ERP) στην Ευρώπη που αντανακλά την αβεβαιότητα πολιτικής», εξηγεί το δίδυμο της Goldman Sachs.

«Σε μια τυπική ύφεση τα κέρδη ανά μετοχή μειώνονται κατά 30%, αλλά πιστεύουμε ότι υπάρχουν παράγοντες που αντιμάχονται αυτή την εκτίμηση: η μόχλευση είναι χαμηλότερη, τα νοικοκυριά έχουν μετρητά στους ισολογισμούς τους και η αγορά εργασίας παραμένει ισχυρή. Οι μειώσεις των συναλλαγματικών ισοτιμιών θα βοηθήσουν επίσης, δεδομένου ότι οι ευρωπαϊκές εταιρείες έχουν υψηλή διεθνή έκθεση», προβλέπει η τράπεζα.

Η αποτίμηση στην Ευρώπη βρίσκεται σε χαμηλά επίπεδα και η τοποθέτηση των επενδυτών έχει γίνει πιο αρνητική. Οι εκροές από τις αγορές των μετοχών έχουν επιταχυνθεί και τώρα αντιστοιχούν στις εκροές που παρατηρήθηκαν το 2008.

«Παραμένουμε με μειωμένες θέσεις (underweight) σε κυκλικούς τομείς (καταναλωτές, κατασκευές και χημικά), με αυξημένες θέσεις (overweight) σε κάποιους αμυντικούς τομείς (υγεία, τηλεπικοινωνίες και ανανεώσιμες πηγές ενέργειας) και σε τομείς αξίας που θεωρούμε ότι έχουν μεσοπρόθεσμη τάση για υψηλότερα επίπεδα (τράπεζες, ενέργεια και βασικοί πόροι). Παραμένουμε ουδέτεροι στην τεχνολογία» καταλήγουν οι αναλυτές της τράπεζας.

Διαβάστε επίσης:

Goldman Sachs: Προβλέπει αύξηση των επιτοκίων της ΕΚΤ κατά 75 μ.β. στις επόμενες δύο συνεδριάσεις

Σε πολιορκία η στερλίνα: Αυξάνονται τα στοιχήματα για πτώση κάτω από το ένα δολάριο