ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Mε απόδοση -4% τον τελευταίο μήνα στο ταμπλό του Χ.Α. οι επενδυτές φαίνεται να έχουν επηρεαστεί από τις πρόσφατες εξελίξεις και την ειδησεογραφία, εξηγεί η αμερικανική τράπεζα Goldman Sachs.

«Ο κίνδυνος των υψηλότερων απαιτήσεων επί του κατώτατου (υποχρεωτικού) ορίου ελάχιστων αποθεματικών είναι ένας αντίξοος άνεμος για τα κέρδη των ελληνικών τραπεζών, αλλά και άλλοι παράγοντες έχουν επίσης συμβάλει στην απόδοση των μετοχών των ελληνικών τραπεζών.

Η κορύφωση της αύξησης των επιτοκίων της ΕΚΤ, το κλίμα και ο αντίκτυπος που σχετίζονται με την καταιγίδα Daniel και τις σχετικές πλημμύρες στην Ελλάδα που προκάλεσαν την αναστολή δανείων ύψους 1,5-2 δισ. ευρώ τα οποία επηρεάστηκαν από αυτή τη φυσική καταστροφή για ένα έτος και αντιπροσωπεύουν περίπου το 1% του συνολικού χαρτοφυλακίου εξυπηρετούμενων δανείων στο 2023 και την ευρύτερη μεταβλητότητα της αγοράς είναι μερικά από αυτά», εξηγεί ο Mikhail Butkov.

«Παρόλα αυτά, εμείς παραμένουμε αισιόδοξοι για τις ελληνικές τράπεζες με έναν από τους κύριους βραχυπρόθεσμους καταλύτες να είναι η αξιολόγηση της επενδυτικής βαθμίδας από την S&P στις 20 Οκτωβρίου και τη Fitch την 1η Δεκεμβρίου.

Διατηρούμε τις συστάσεις αγοράς για την Εθνική Τράπεζα, την Πειραιώς και την Alpha και ουδέτερη σύσταση για την Eurobank.

Οι τιμές στόχοι είναι για την Alpha Bank στα 2,05 ευρώ, για τη Eurobank στα 1,85 ευρώ για την Εθνική στα 8 ευρώ και για την Πειραιώς στα 4,30 ευρώ».

H Goldman Sachs αναλύει το θέμα της πιθανής αύξησης του κατώτατου υποχρεωτικού ορίου ελάχιστων αποθεματικών για τις ευρωπαϊκές τράπεζες μια μέρα μετά την αναφορά της Morgan Stanley σε αυτό.

Σε πολλές πρόσφατες αναφορές στον Τύπο έχει γίνει συζήτηση σχετικά με την πιθανή χρήση εναλλακτικών νομισματικών εργαλείων πολιτικής για τη μείωση του πληθωρισμού στην Ευρώπη, με την αύξηση του ελάχιστου ορίου υποχρεωτικών αποθεματικών (MRR, το οποίο σήμερα είναι περίπου 1% των καταθέσεων) να είναι ένα από αυτά τα εργαλεία.

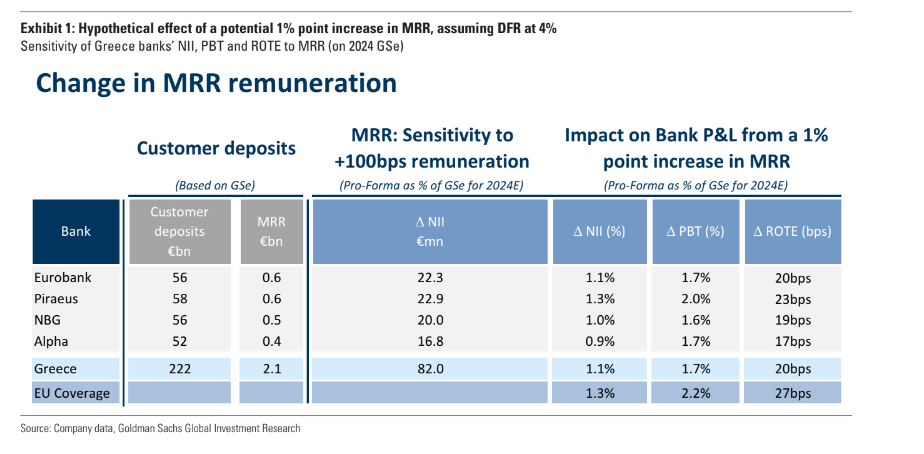

«Η εκτίμησή μας για τις ελληνικές τράπεζες είναι ότι μια αύξηση κατά 1% του MRR (διπλασιασμός σε σχέση με τα σημερινά επίπεδα) θα είχε ως αποτέλεσμα μείωση κατά 1,1% των καθαρών εσόδων από τόκους για το 2024.

Επισημαίνουμε ότι για το 2024 εκτιμούμε ήδη μείωση για το NII κατά 1,7% περίπου και μια μείωση κατά 20 μ.β. περίπου στο δείκτη αποδοτικότητας RοTE (μέσος όρος και σε ετήσια βάση).

Πιο συγκεκριµένα, εκτιµούµε στην ανάλυση ευαισθησίας των κερδών προ φόρων μια μείωση της τάξης του 1,6%/1,7%/1,7%/2,0% για ΕΤΕ/Alpha/Eurobank/Πειραιώς.

Κατά την εκτίμησή μας, η ελληνική ευαισθησία των τραπεζών στις πιθανές μεταβολές του MRR θα πρέπει να είναι κάπως χαμηλότερη σε σύγκριση με τις ευρωπαϊκές τράπεζες».

Διαβάστε επίσης:

JP Morgan – Citi: Νέα ισχυρή ψήφος εμπιστοσύνης στις ελληνικές τράπεζες – Αυξάνουν τις τιμές στόχους

Χρηματιστήριο: Τι σημαίνει η «επιστράτευση» Moody’s – Fitch μετά το -3,3% στις τράπεζες

Η αγορά γλύφει τις πληγές που άνοιξε η θεομηνία!