ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η αμερικανική τράπεζα Goldman Sachs βλέπει κινδύνους στις αγορές, καθώς τα ισχυρά στοιχεία για την αμερικανική αγορά εργασίας συγκρούονται με την επιφυλακτική τιμολόγηση της κεντρικής τράπεζας, εξηγούν οι Cecilia Mariotti και ο Christian Mueller-Glissmann της Goldman Sachs International.

Κατά τη διάρκεια της περασμένης εβδομάδας, η Fed, η ΕΚΤ και η BoE πραγματοποίησαν αυξήσεις, όπως αναμενόταν ευρέως, με τις δύο πρώτες κεντρικές τράπεζες να κάνουν λόγο για περαιτέρω αυξήσεις στις προσεχείς συνεδριάσεις για να στηρίξουν τη διαδικασία εξομάλυνσης του πληθωρισμού.

Ταυτόχρονα, τα μακροοικονομικά στοιχεία παρέμειναν σχετικά ισχυρά, γεγονός που έχει μέχρι στιγμής στηρίξει το ράλι των ριψοκίνδυνων περιουσιακών στοιχείων από την αρχή του έτους.

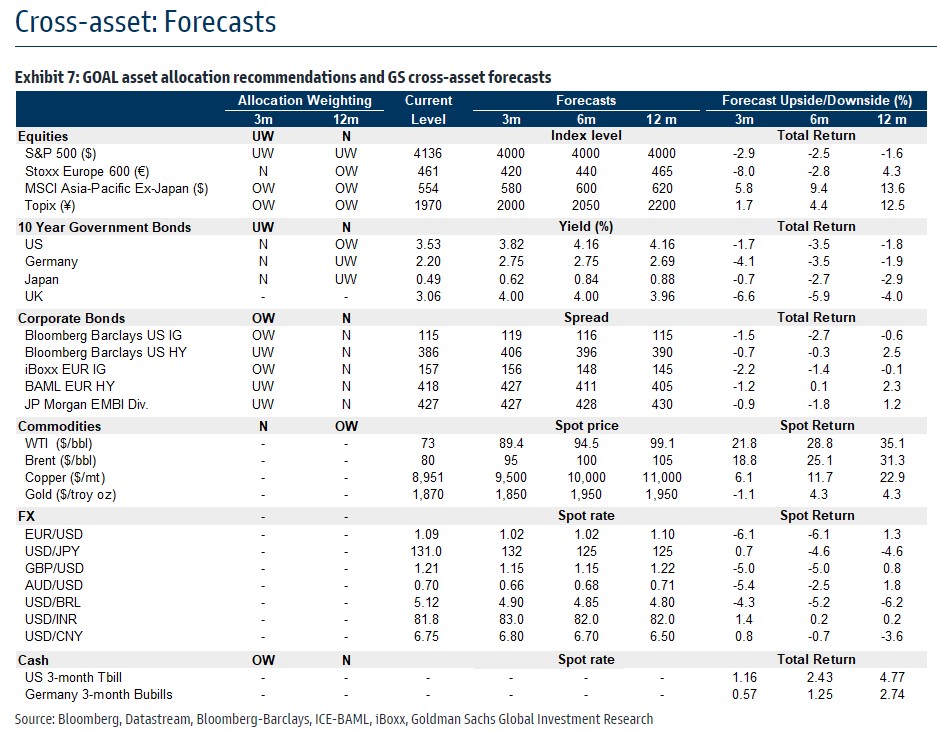

«Οι στρατηγικοί μας αναλυτές στις ΗΠΑ έχουν αναβαθμίσει τον 3μηνιαίο στόχο του S&P 500 στις 4.000 μονάδες (από 3.600 μονάδες), αλλά βλέπουν επίπεδες αποδόσεις στη συνέχεια. Στις ΗΠΑ, οι περισσότερες θετικές ειδήσεις προήλθαν από την πλευρά των υπηρεσιών, ενώ τα στοιχεία για τη μεταποίηση παρέμειναν ήπια, με τον δείκτη ISM Services, ο οποίος ανέκαμψε απότομα και οι μισθοδοσίες, εκτός της γεωργίας ήρθαν πολύ πάνω από τις εκτιμήσεις», εξηγούν οι αναλυτές του οίκου.

Οι αναλυτές παραμένουν επιφυλακτικοί και για τις ευρωπαϊκές μετοχές και θέτουν στόχο για τον δείκτη Stoxx Europe 600 τις 465 μονάδες με μικρό περιθώριο ανόδου 4% στο τέλος του έτους.

Πώς τα «καλά νέα» μπορεί να εκληφθούν τελικά ως «κακά νέα»

Η τράπεζα εξετάζοντας τους υποκείμενους παράγοντες, διαπιστώνει ότι η αγορά μετοχών διαπραγματεύεται όλο και περισσότερο τα «κακά νέα» από την πλευρά της μεταποίησης ως «καλά νέα», ενώ το αντίθετο ισχύει για τις εκπλήξεις της αγοράς εργασίας.

Στην πραγματικότητα, προς το τέλος του περασμένου έτους, οι μετοχές είχαν αποκτήσει πολύ αρνητική συσχέτιση με τις εκπλήξεις της αγοράς εργασίας, γεγονός που υποδηλώνει ότι η ισχύς της αγοράς εργασίας ήταν κακά νέα για τα ριψοκίνδυνα περιουσιακά στοιχεία, καθώς αύξανε τους κινδύνους παράτασης του κύκλου των αυξήσεων.

Ωστόσο, η δυναμική έχει αντιστραφεί από την αρχή του έτους, με τα επιτόκια να πέφτουν λόγω της υποχώρησης του πληθωρισμού (και παρά τα καλύτερα στοιχεία για τη δραστηριότητα) και τις μετοχές να σημειώνουν ράλι.

Η επαναφορά των αμερικανικών επιτοκίων φέτος ήταν μεγάλη, ιδίως στις μεγαλύτερες διάρκειες, και οφείλεται κυρίως στην πτώση της πραγματικής απόδοσης, καθώς οι αγορές έχουν αποτιμήσει τους κινδύνους σύσφιξης της νομισματικής πολιτικής.

Δεδομένης της απότομης διάβρωσης των ασφαλίστρων κινδύνου πληθωρισμού και της πιθανότητας για ένα πιο υποστηρικτικό αναπτυξιακό περιβάλλον, τουλάχιστον βραχυπρόθεσμα, οι Mariotti και Mueller-Glissmann θεωρούν ότι οι κίνδυνοι για τα επιτόκια στις μακρινές λήξεις είναι στραμμένοι προς τα πάνω, ενώ οι αυξημένες πραγματικές αποδόσεις στις κοντινές λήξεις καθιστούν τα βραχυπρόθεσμα ομόλογα προστασίας από τον πληθωρισμό (TIPS) μια ελκυστική αντιστάθμιση του πληθωρισμού, κατά την άποψή τους.

Η καμπύλη των επιτοκίων έχει δει μια απότομη ανατιμολόγηση σε χαμηλότερα επίπεδα στις κοντινές λήξεις, με τα 2ετή συμβόλαια ανταλλαγής πληθωρισμού να διαπραγματεύονται τώρα κάτω από το 10ετές σημείο – αυτό φαίνεται χαμηλό, ιδίως εάν τα στοιχεία δραστηριότητας παραμένουν υποστηρικτικά και δείχνει πώς η αγορά επιτοκίων έχει ανατιμήσει γρήγορα μια ανακούφιση του πληθωρισμού, αλλά όχι μια βελτίωση των προσδοκιών για την ανάπτυξη. Το ευρύ θέμα του αποπληθωρισμού συνοδεύεται από μια επαναφορά των τιμών της ενέργειας, ιδίως του πετρελαίου.

«Οι στρατηγικοί αναλυτές μας για τα εμπορεύματα θεωρούν ότι το τρέχον επίπεδο των τιμών του πετρελαίου είναι πολύ χαμηλό σε σχέση με τις προβλέψεις τους για το 2023 στα 105 δολάρια το βαρέλι, καθώς αναμένουν σημαντική αύξηση της ζήτησης στην Κίνα από εδώ και πέρα», καταλήγουν οι Mariotti και Mueller-Glissmann.

Διαβάστε επίσης:

Τουρκία: Το χρηματιστήριο αναστέλλει τις συναλλαγές μετά το sell off

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Τραμπ: Η κυβέρνηση συνομιλεί ενεργά με την Κίνα για να επιτύχει μια «δίκαιη συμφωνία»

- Πιερρακάκης: «Στόχος να αποπληρώσουμε τα δάνεια του πρώτου μνημονίου δέκα χρόνια νωρίτερα»

- ΔΝΤ: Κάτω από το 130% του ΑΕΠ το ελληνικό χρέος έως το 2030

- Κίνα: Στηρίζει τον διάλογο ΗΠΑ – Ιράν για τα πυρηνικά – Αντιτίθεται σε κυρώσεις και χρήση βίας