ΣΧΕΤΙΚΑ ΑΡΘΡΑ

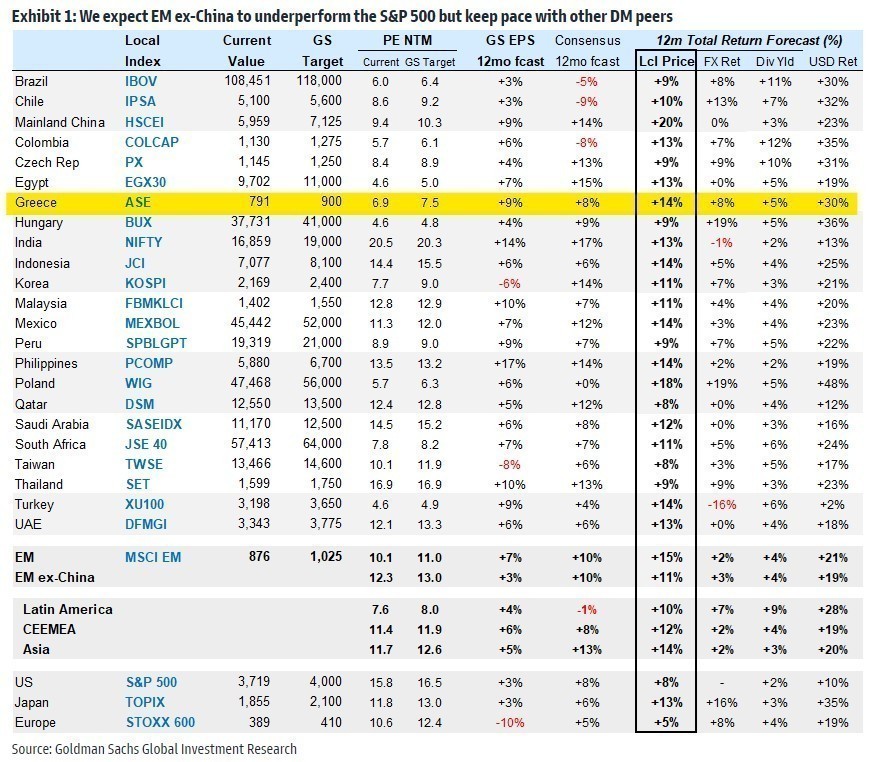

Η Goldman Sachs υποβαθμίζει την τιμή στόχο για το βασικό εγχώριο δείκτη μετοχών του Χρηματιστηρίου Αθηνών από τις 1.025 μονάδες σε 900 μονάδες και ανοδικό περιθώριο 14% κατά τους επόμενους δώδεκα μήνες, αλλά σε όρους δολαρίου η προσδοκώμενη άνοδος είναι αρκετά πιο ελκυστική.

Η επενδυτική τράπεζα προβλέπει ότι ο δείκτης αποτίμησης σε όρους κερδοφορίας για την εγχώρια αγορά και τον Γενικό Δείκτη είναι στις 6,9 φορές και βάσει του στόχου της Goldman Sachs, η δίκαιη αποτίμηση της αγοράς είναι στις 7,5 φορές. Τα κέρδη ανά μετοχή του Γενικού Δείκτη θα αυξηθούν κατά 9% στους επόμενους δώδεκα μήνες, αύξηση που είναι πολύ κοντά στο μέσο όρο των αναλυτών που προβλέπουν ότι η άνοδος των EPS θα διαμορφωθεί στο 8%.

Παράλληλα, η μερισματική απόδοση του Γενικού Δείκτη προβλέπεται ιδιαίτερα υψηλή στο 5%, επίπεδα υψηλότερα από το μέσο όρο των αναδυόμενων αγορών και αγορών της περιοχής μας (CEEMEA) που τοποθετείται στο 4%. H εγχώρια αγορά αποτιμάται χαμηλότερα έναντι του ανταγωνισμού των αγορών της κεντρικής και νοτιοανατολικής Ευρώπης (CEEMEA) με το δείκτη P/E για τις CEEMEA να υπολογίζεται στις 11,4 φορές, 7,6 φορές για τη Λατινική Αμερική και 10,1 φορές για το σύνολο των αναδυόμενων αγορών.

Ο αμερικανικός επενδυτικός οίκος χαμηλώνει τον πήχη συνολικά για τις αναδυόμενες αγορές και μειώνει το στόχο για τον δείκτη MSCI Emerging Markets στις 1.025 μονάδες από τις 1.200 μονάδες προηγουμένως, με ανοδικό περιθώριο ωστόσο 15% από τα τρέχοντα επίπεδα.

«Κοιτάζοντας πιο μακριά, προβλέπουμε ότι ο MSCI EM θα φτάσει τις 1.025 μονάδες μέσα στους επόμενους 12 μήνες (+15%) και ο EM ex-China θα αυξηθεί κατά 11%, σε σύγκριση με την επικαιροποιημένη πρόβλεψή μας για τον S&P 500 (4.000, +8%). Συνιστούμε να παραμείνουμε υποεπενδεδυμένοι στον δείκτη MSCI EM έναντι των ΗΠΑ βραχυπρόθεσμα και τονίζουμε ότι οι αγορές των EM της Ασίας (εκτός Ινδίας) είναι πιο ελκυστικές από άποψη αποτίμησης, ιδίως σε σχέση με τη Λατινική Αμερική. Η βραχυπρόθεσμη υπερεπενδεδυμένη θέση μας στη Λατινική Αμερική οφείλεται στη σχετική της ασφάλεια από τους κινδύνους ανάπτυξης των ανεπτυγμένων αγορών και της Κίνας, ωστόσο θεωρούμε ότι η τάση υπεραπόδοσης της περιοχής θα αντιστραφεί μόλις υποχωρήσει η μεταβλητότητα των βασικών επιτοκίων», εκτιμά η τράπεζα.

«Από μια ευρεία προοπτική για τις αναδυόμενες αγορές, είμαστε θετικοί για τη Λατινική Αμερική (σταθερές τιμές εμπορευμάτων και πριμ τοπικών επιτοκίων), την περιοχή της Μέσης Ανατολής και Βόρειας Αφρικής (MENA – αντισταθμισμένη έναντι της ανατίμησης του δολαρίου και της αύξησης των αμερικανικών επιτοκίων) και τη Νότια και Νοτιοανατολική Ασία. Παραμένουμε επιφυλακτικοί όσον αφορά τη Βόρεια Ασία (συνδεδεμένη με τους κυκλικούς δείκτες του DM) και την EM Ευρώπη (γεωπολιτικοί κίνδυνοι, κίνδυνοι ύφεσης στην Ευρώπη)», εξηγεί η τράπεζα.

Διαβάστε επίσης:

Citi: Γιατί το ράλι του αμερικανικού δολαρίου δεν έχει τελειώσει ακόμα

Axia: Σύσταση αγοράς για την Τράπεζα Κύπρου με τιμή στόχο τα €2,2

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Όλο το σχέδιο για τα δάνεια σε ελβετικό φράγκο – Το κλιμακωτό κούρεμα και η μετατροπή σε ευρώ με σταθερό επιτόκιο

- Hellenic Train: Τεχνική βλάβη ακινητοποίησε τρένο Θεσσαλονίκη-Αθήνα στον Δομοκό

- ΟΠΑΠ: Γιατι εγκατελειπει το σχέδιο των προνομιούχων μετοχών η Allwyn

- Θεσσαλονίκη: Στις Σέρρες την Πέμπτη 18/12 κρίσιμη συνεδρίαση της Πανελλαδικής Επιτροπής των μπλόκων