ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι αναλυτές του οίκου της Goldman Sachs, παρά τις πρόσφατες ανησυχίες της αγοράς για μια ύφεση στις ΗΠΑ, συνεχίζουν να θεωρούν τον κίνδυνο ύφεσης περιορισμένο, δεδομένων των ακόμη σχετικά σταθερών στοιχείων συνολικά, της έλλειψης σημαντικών οικονομικών ανισορροπιών και των σημαντικών δυνατοτήτων της Fed να δράσει αν χρειαστεί.

«Οι εκλογές του Νοεμβρίου στις ΗΠΑ θα μπορούσαν επίσης να έχουν σημαντικές μακροοικονομικές επιπτώσεις και επιπτώσεις στην αγορά, ιδίως αν οδηγήσουν σε περαιτέρω αύξηση των δασμών σε περίπτωση επανεκλογής του Τραμπ, γεγονός που θα επιβαρύνει την ανάπτυξη στις ΗΠΑ, με δυνητικά μεγαλύτερες επιπτώσεις στην ανάπτυξη στην Ευρώπη και την Κίνα.

Οι αυξημένες γεωπολιτικές εντάσεις, καθώς η κατάσταση στη Μέση Ανατολή παραμένει εξαιρετικά αβέβαιη, ο πόλεμος Ρωσίας-Ουκρανίας που παρατείνεται και οι σχέσεις ΗΠΑ-Κίνας που εξακολουθούν να είναι τεταμένες, θα μπορούσαν επίσης να έχουν σημαντικές επιπτώσεις στην αγορά.

Ωστόσο, μειώσαμε τις πιθανότητες ύφεσης στις ΗΠΑ για τους επόμενους 12 μήνες στο 20% (από 25%), καθώς τα στοιχεία που δημοσιεύτηκαν μετά την ανακοίνωση της έκθεσης για την απασχόληση του Ιουλίου, συμπεριλαμβανομένων των λιανικών πωλήσεων και των αιτήσεων ανεργίας την περασμένη εβδομάδα, δεν δείχνουν σημάδια ύφεσης», επισημαίνει η επενδυτική τράπεζα.

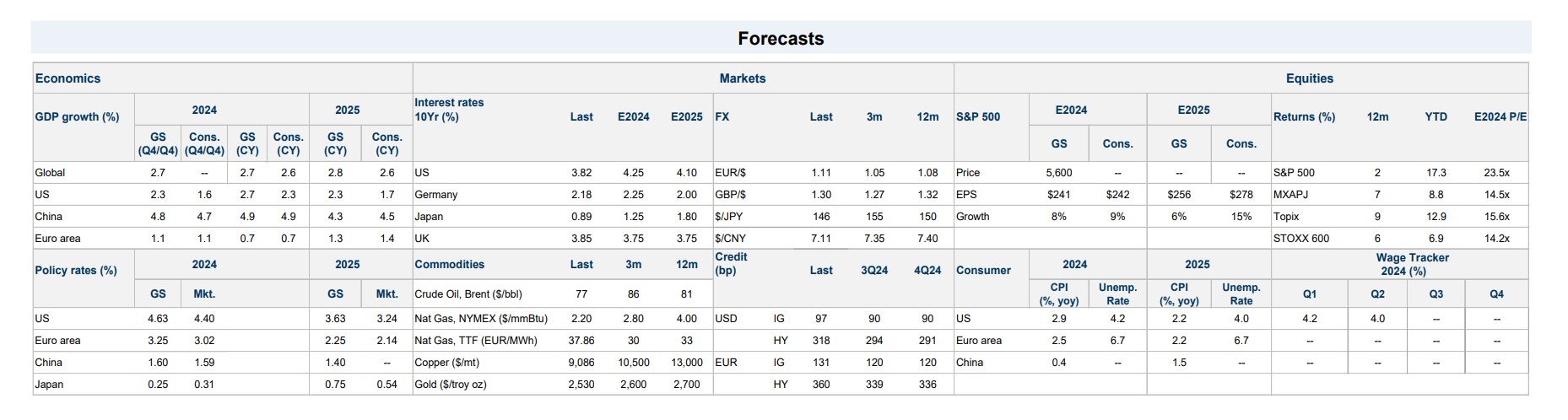

«Σε παγκόσμιο επίπεδο, αναμένουμε αύξηση του πραγματικού ΑΕΠ κατά 2,7% σε ετήσια βάση το 2024, αντανακλώντας τις ανοδικές τάσεις από την αύξηση του πραγματικού εισοδήματος των νοικοκυριών, τη σταδιακή ανάκαμψη της μεταποιητικής δραστηριότητας και τη διεύρυνση των μειώσεων των επιτοκίων. Αναμένουμε ότι ο παγκόσμιος πυρήνας του πληθωρισμού θα πέσει κάτω από το 3% έως το τέλος του 2024 και θα συγκλίνει προς το 2% έως το τέλος του 2025, ως απάντηση στη βελτιωμένη ισορροπία προσφοράς-ζήτησης σε ολόκληρη την παγκόσμια οικονομία», συνεχίζει η τράπεζα.

«Στις ΗΠΑ, αναμένουμε μια αύξηση της ανάπτυξης το β’ εξάμηνο φέτος σε σχέση με το πρώτο εξάμηνο που θα οδηγήσει σε μια αύξηση του πραγματικού ΑΕΠ κατά 2,3% το 2024, αντανακλώντας την αύξηση των καταναλωτικών δαπανών, τη χαλάρωση των χρηματοπιστωτικών συνθηκών και την ανάκαμψη των επενδύσεων σε αποθέματα.

Αναμένουμε ότι ο πυρήνας του πληθωρισμού θα διαμορφωθεί στο 2,6% σε ετήσια βάση έως τον Δεκέμβριο του 2024, προτού συγκλίνει προς το 2% το επόμενο έτος, αντανακλώντας την περαιτέρω επανεξισορρόπηση στις αγορές ενοικίασης αυτοκινήτων και κατοικιών.

Αναμένουμε ότι το ποσοστό ανεργίας θα κλείσει το 2024 στο 4,2% και θα μειωθεί σταδιακά στο 3,9% τα επόμενα δύο χρόνια. Αναφορικά με την Ευρωζώνη, αναμένουμε αύξηση του πραγματικού ΑΕΠ κατά 0,7% σε ετήσια βάση το 2024.

Η αποδυνάμωση των στοιχείων των ερευνών, το αδιέξοδο πολιτικής στη Γαλλία και οι αυξανόμενοι κίνδυνοι ανάπτυξης από το διεθνές εμπόριο είναι τα εμπόδια, αν και οι δυο μοχλοί ανάπτυξης, η συνεχιζόμενη αύξηση του πραγματικού διαθέσιμου εισοδήματος και η εξασθένηση της πιστωτικής επιβάρυνσης, παραμένουν ανέπαφοι.

Αναμένουμε ότι ο πυρήνας του πληθωρισμού θα επιβραδυνθεί περαιτέρω στο 2,7% σε ετήσια βάση έως τον Δεκέμβριο του 2024, αντανακλώντας τη συνεχιζόμενη μείωση του πληθωρισμού των υπηρεσιών, την εξομάλυνση της αύξησης των μισθών και το περαιτέρω περιθώριο εξασθένισης των επιπτώσεων που σχετίζονται με την ενέργεια», εξηγεί ο οίκος.

Τι εκτιμά για τις μειώσεις στα επιτόκια

«Αναμένουμε ότι η Fed θα προβεί σε μια αρχική σειρά διαδοχικών μειώσεων 25 μ.β. τον Σεπτέμβριο, τον Νοέμβριο και τον Δεκέμβριο, καθώς αναμένουμε ότι η αύξηση της απασχόλησης θα ανακάμψει τον Αύγουστο και πιστεύουμε ότι η FOMC θα κρίνει τις διαδοχικές μειώσεις 25 μ.β. ως επαρκή απάντηση σε τυχόν καθοδικούς κινδύνους.

Στη συνέχεια, αναμένουμε ότι οι μειώσεις των επιτοκίων θα συνεχίζονται με τριμηνιαίο ρυθμό έως ότου το τελικό εύρος των επιτοκίων φτάσει στο 3,25-3,5%. Αναμένουμε ότι η ΕΚΤ θα προβεί σε μείωση κατά 25 μ.β. τον Σεπτέμβριο, μετά την οποία αναμένουμε ότι οι μειώσεις θα συνεχιστούν με τριμηνιαίο ρυθμό έως ότου το επιτόκιο πολιτικής φτάσει το 2,25% το τέταρτο τρίμηνο του 2025», καταλήγει η Goldman Sachs.

Διαβάστε επίσης:

J.P. Morgan: Κλείνει τη θέση στα ελληνικά ομόλογα – Οι εκτιμήσεις για την οικονομία

AXIA για Διεθνές Αεροδρόμιο Αθηνών: Μετοχή χαμηλού κινδύνου και υψηλής αξίας

Euroxx για Jumbo: «Φθηνή» ξανά η μετοχή – Αναβάθμιση σύστασης σε overweight