ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η αμερικανική επενδυτική τράπεζα Goldman Sachs και ο Peter Oppenheimer, επικεφαλής της παγκόσμιας στρατηγικής για τις μετοχές και επικεφαλής της μακροοικονομικής έρευνας στην Ευρώπη, εξηγεί γιατί οι αποδόσεις των μετοχών είναι πιθανό να παραμείνουν σχετικά αμετάβλητες από εδώ και πέρα (fat and flat).

Για τον δείκτη S&P 500, η προσδοκώμενη απόδοση το επόμενο δωδεκάμηνο είναι της τάξεως του +6% με προβλεπόμενο δείκτη Ρ/Ε 20,8 φορές, ενώ για τον ευρωπαϊκό δείκτη Stoxx 600 η απόδοση είναι υψηλότερη στο 9% με τον δείκτη Ρ/Ε στις 12,9 φορές.

Για το αμερικανικό 10ετές, η απόδοση του προβλέπεται σε 3,90% στο τέλος του έτους και για το ευρωπαϊκό 10ετές η αντίστοιχη απόδοση θα είναι 2,75%.

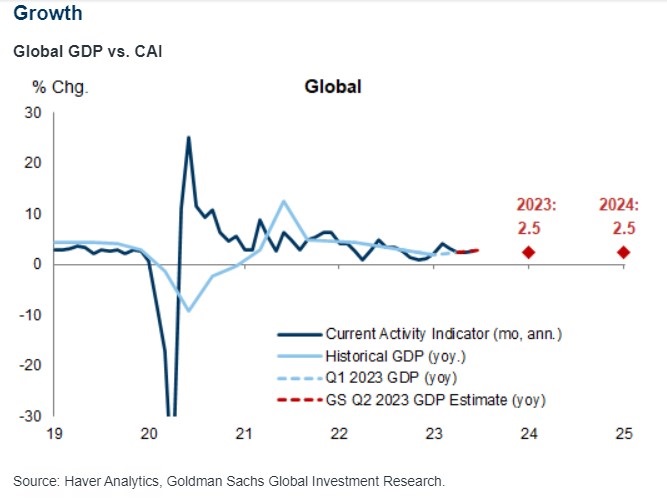

Σε παγκόσμιο επίπεδο, η αμερικανική τράπεζα Goldman Sachs αναμένει ο ρυθμός αύξησης του πραγματικού ΑΕΠ θα επιβραδυνθεί στο 2,5% σε ετήσια βάση φέτος, αντανακλώντας τη σύσφιξη της νομισματικής πολιτικής και τον αυστηρότερο τραπεζικό δανεισμό σε ΗΠΑ και Ευρώπη, αλλά και την ηπιότερη ανάπτυξη της Κίνας να επιβαρύνει επίσης την παγκόσμια δραστηριότητα.

Οι βασικές προβλέψεις της Goldman Sachs για τις οικονομίες σε ΗΠΑ, Ευρώπη και Κίνα:

· Στις ΗΠΑ, ο ρυθμός αύξησης του πραγματικού ΑΕΠ θα επιβραδυνθεί σε 1,5% φέτος, υψηλότερα όμως από το consensus, αποτέλεσμα των αυστηρότερων χρηματοπιστωτικών συνθηκών και τις πρόσθετες επιβαρύνσεις από τον αυστηρότερο τραπεζικό δανεισμό. Η πιθανότητα εισόδου σε ύφεση κατά το επόμενο έτος είναι χαμηλότερη από το consensus κατά 25% και ο πυρήνας του πληθωρισμού θα μειωθεί στο 3,5% έως τον Δεκέμβριο του 2023, αντανακλώντας τη συνεχιζόμενη ανάκαμψη της αλυσίδας εφοδιασμού, τη μείωση του πληθωρισμού των καταλυμάτων και τη βραδύτερη αύξηση των μισθών.

· H Fed θα προβεί σε αύξηση κατά 25 μ.β. τον Ιούλιο για ένα μέγιστο εύρος επιτοκίων Fed funds στο 5,25-5,50%. Η Fed είναι πιο πιθανό να εξετάσει μια πιθανή δεύτερη αύξηση το Νοέμβριο αντί του Σεπτεμβρίου. Όταν η Fed ολοκληρώσει τις αυξήσεις των επιτοκίων, θα παραμείνει σε στάση αναμονής για λίγο καιρό, ώστε να επιτρέπει στον πληθωρισμό να επιστρέψει στον στόχο.

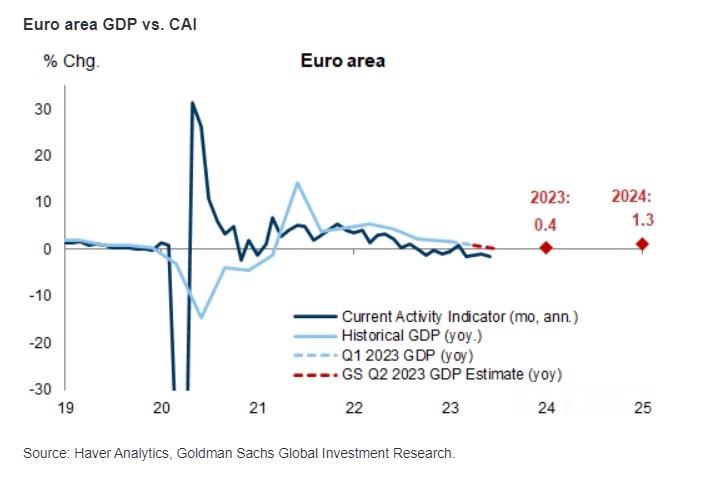

· Στην Ευρωζώνη, ο ρυθμός αύξησης του πραγματικού ΑΕΠ θα επιβραδυνθεί στο 0,4% το 2023, αντανακλώντας τις αυξημένες τιμές της ενέργειας λόγω του πολέμου στην Ουκρανία, τον πιο αυστηρό τραπεζικό δανεισμό από το συνεχιζόμενο κύκλο αυξήσεων της ΕΚΤ. Ο πυρήνας του πληθωρισμού θα μειωθεί σταδιακά σε 3,7% σε ετήσια βάση έως το τέλος του 2023, αντανακλώντας την έμμεση μετακύλιση από την πτώση των τιμών ενέργειας και των τιμών των τροφίμων, εν μέσω αυξημένου πληθωρισμού υπηρεσιών λόγω της στενής αγοράς εργασίας.

· Η ΕΚΤ θα πραγματοποιήσει αυξήσεις 25 μ.β. τον Ιούλιο και το Σεπτέμβριο για τελικό επιτόκιο 4% το Σεπτέμβριο. Υπάρχουν εμπόδια στην Ευρωζώνη που θα θέσουν υπό αμφισβήτηση την αύξηση του Σεπτεμβρίου στα επιτόκια αλλά η συνεχιζόμενη ανθεκτικότητα της αγοράς εργασίας και ο αυξημένος πληθωρισμός στον τομέα των υπηρεσιών θα μπορούσαν κάλλιστα να παρατείνουν τον κύκλο σύσφιξης στο δ’ τρίμηνο.

· Στην Κίνα, ο ρυθμός αύξησης του πραγματικού ΑΕΠ θα επιταχυνθεί στο 5,4% σε ετήσια βάση το 2023, χάρη στην ανάκαμψη στην οικονομία μετά το άνοιγμα, αν και η δραστηριότητα του β΄ τριμήνου έχει μειωθεί αισθητά και οι αντίξοες συνθήκες είναι πιθανό να συνεχιστούν, καθώς οι συνεχιζόμενες προκλήσεις από την αγορά ακινήτων και η διάχυτη απαισιοδοξία μεταξύ των καταναλωτών και των ιδιωτών επιχειρηματιών αντισταθμίζονται μόνο εν μέρει από τη μέτρια χαλάρωση της πολιτικής που αναμένεται φέτος. Οι μεσοπρόθεσμες προκλήσεις, όπως τα δημογραφικά στοιχεία, η πολυετής ύφεση στις τιμές και την αγορά των ακινήτων, τα προβλήματα χρέους των τοπικών κυβερνήσεων και οι γεωπολιτικές εντάσεις μπορεί να αρχίσουν να αποκτούν μεγαλύτερη σημασία για τις προοπτικές ανάπτυξης στην οικονομία της Κίνας.

Διαβάστε επίσης:

Κομισιόν: Τέλος στην ευρωπαϊκή χρηματοδότηση σε τουρκική οργάνωση