ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Να αντισταθμίσουν οι επενδυτές τις θέσεις τους στις αμερικανικές, αλλά πρωτίστως στις ευρωπαϊκές μετοχές, προτείνει η αμερικανική επενδυτική τράπεζα Goldman Sachs, υπό το φόβο των πιο αυστηρών πολιτικών από τις κεντρικές τράπεζες και ειδικά την ΕΚΤ.

«Την περασμένη εβδομάδα τα ομόλογα συνέχισαν το sell-off παράλληλα με τις μετοχές, προκαλώντας τρόμο στα παραδοσιακά χαρτοφυλάκια (σ.σ. χαρτοφυλάκια με συμμετοχή μετοχών και ομολόγων σε αναλογία 60/40) και στις δύο πλευρές του Ατλαντικού», εξηγεί η Cecilia Mariotti της ομάδας Portfolio Strategy Research.

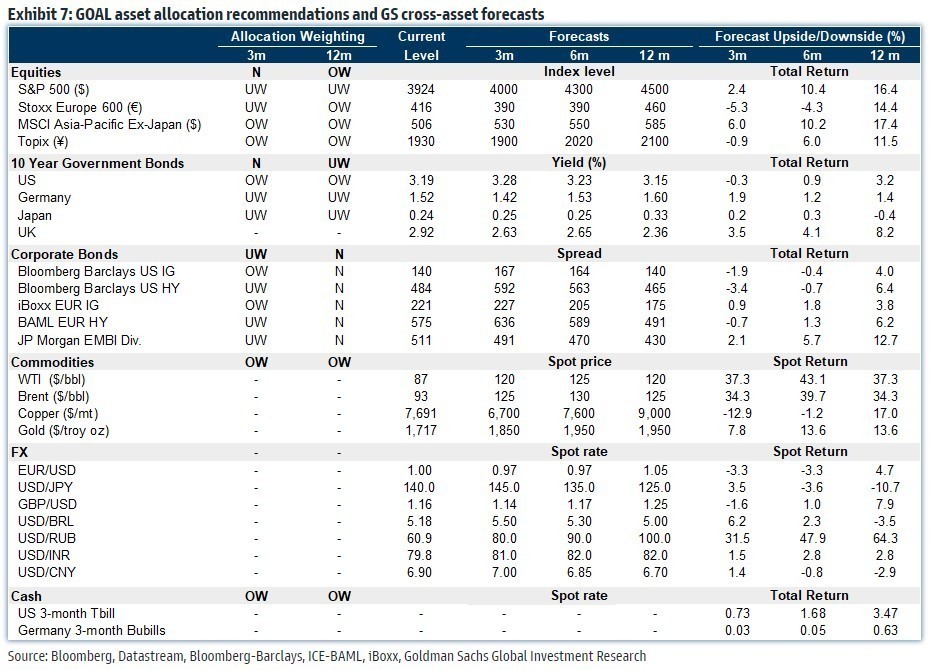

Η ομάδα στρατηγικής χαρτοφυλακίου της τράπεζας εξακολουθεί να βλέπει αρνητικές αποδόσεις στις ευρωπαϊκές μετοχές στο τρίμηνο και στο εξάμηνο και μικρά κέρδη στις αμερικανικές το επόμενο τρίμηνο. Στον ορίζοντα του δωδεκαμήνου, οι αποδόσεις παραμένουν υψηλές και θετικές με περιθώρια ανόδου περίπου 15%. Οι στόχοι για τον δείκτη S&P 500 και τον Stoxx Europe 600 παραμένουν στις 4.500 μονάδες και στις 460 μονάδες, αντίστοιχα.

Από τον περασμένο μήνα, οι αποδόσεις των ομολόγων έχουν αυξηθεί απότομα, λόγω της αύξησης των πραγματικών αποδόσεων, ενώ τα ομόλογα που είναι συνδεδεμένα με τον πληθωρισμό (breakevens) έχουν επανέλθει σε γενικές γραμμές χαμηλότερα. Η αύξηση των πραγματικών αποδόσεων επιταχύνθηκε μετά το Jackson Hole, καθώς οι ελπίδες των επενδυτών για μια ήπια στροφή της Fed διαψεύστηκαν και η Schnabel της ΕΚΤ έστειλε ένα πιο αυστηρό μήνυμα.

Παρά την κάποια ανακούφιση που ακολούθησε την έκθεση για την απασχόληση στις ΗΠΑ, οι αποδόσεις των δεκαετών ομολόγων, τόσο οι ονομαστικές όσο και οι πραγματικές, βρίσκονται πλέον κοντά στα μετα-πανδημικά υψηλά, γεγονός που έχει αρχίσει να επιβαρύνει και πάλι τις αποτιμήσεις των μετοχών.

Η πρόσφατη αναπροσαρμογή των επιτοκίων σε υψηλότερα επίπεδα έχει οδηγήσει σε απότομη αύξηση της μεταβλητότητας, η οποία φαίνεται ιδιαίτερα αυξημένη στην Ευρώπη, ενώ έχει αρχίσει να επανέρχεται στις ΗΠΑ.

Με την οικονομία των ΗΠΑ να πλησιάζει στην κορύφωση του πληθωρισμού και τους οικονομολόγους της Goldman Sachs να συνεχίζουν να αναμένουν «μετριοπάθεια» στην πορεία αύξησης των επιτοκίων από τη Fed, ίσως υπάρχει περιθώριο για επαναφορά εμπροσθοβαρών πιέσεων στις μετοχές. Τα μακροπρόθεσμα επιτόκια ενδέχεται να καθοδηγούνται περισσότερο από τους κινδύνους ανάπτυξης και τις αντιδράσεις της δημοσιονομικής πολιτικής στο υπόλοιπο του έτους, γεγονός που μπορεί να ασκήσει πιέσεις.

«Τούτου λεχθέντος, οι βραχυπρόθεσμοι κίνδυνοι εξακολουθούν να κλίνουν προς την πλευρά μιας πιο αυστηρής πολιτικής από την άποψη των οικονομολόγων μας», εξηγεί η Cecilia Mariotti.

«Σε αυτό το στάδιο, πιστεύουμε ότι η μεγαλύτερη συμβολή στην παγκόσμια πιο αυστηρή (hawkish) ώθηση θα μπορούσε να προέλθει από την Ευρώπη. Οι οικονομολόγοι μας αναμένουν ότι η ΕΚΤ θα επιταχύνει το ρυθμό και θα πραγματοποιήσει αύξηση 75 μονάδες βάσης (μ.β.) αυτή την εβδομάδα και η Τράπεζα της Αγγλίας (BοE) αναμένεται να διατηρήσει τον ρυθμό των 50 μ.β. μέχρι το υπόλοιπο του έτους», συνεχίζει να εκτιμά η Mariotti.

«Στο παρελθόν, συνιστούσαμε την πώληση στα επιτόκια του δολαρίου για τη χρηματοδότηση των θέσεων προστασίας από την πτώση των μετοχών. Αυτή η συναλλαγή μπορεί να είναι πιο ενδιαφέρουσα στην Ευρώπη, ενόψει του τέλους του έτους. Με το κόστος των επιτοκίων να βρίσκεται ήδη σε υψηλά επίπεδα, θεωρούμε ότι οποιαδήποτε πιο αυστηρή στροφή στην πολιτική των κεντρικών τραπεζών είναι πιθανό να επηρεάσει περισσότερο τη μεταβλητότητα των μετοχών, από εδώ και πέρα. Με τις πληθωριστικές πιέσεις να συνεχίζονται, η επιδείνωση του μακροοικονομικού περιβάλλοντος λόγω της συνέχισης των διαταραχών στις ροές φυσικού αερίου και τα πιο ήπια στοιχεία δραστηριότητας ευρύτερα είναι επίσης πιθανό να τροφοδοτήσουν πιο έντονα τις πιέσεις στις μετοχές, συνηγορώντας υπέρ της αντιστάθμισης του κινδύνου», καταλήγει η Mariotti.

Διαβάστε επίσης:

Morgan Stanley: Γιατί ψηφίζει την ελληνική λύση στο ενεργειακό πρόβλημα της Ευρώπης