ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ο Peter Oppenheimer της Goldman Sachs, ο οποίος υπογράφει την ετήσια στρατηγική για τις μετοχές στην αμερικανική επενδυτική τράπεζα, δεν είναι ιδιαίτερα αισιόδοξος για την πορεία των μετοχών και για το επόμενος έτος. Οι συνθήκες που τυπικά συνάδουν με ένα κατώτατο σημείο πτώσης των μετοχών δεν έχουν ακόμη επιτευχθεί.

Η τράπεζα περιμένει χαμηλότερες αποτιμήσεις (που συνάδουν με υφεσιακά αποτελέσματα), ένα κατώτατο σημείο στη δυναμική της επιδείνωσης της ανάπτυξης και μια κορύφωση των επιτοκίων προτού ξεκινήσει μια βιώσιμη ανάκαμψη.

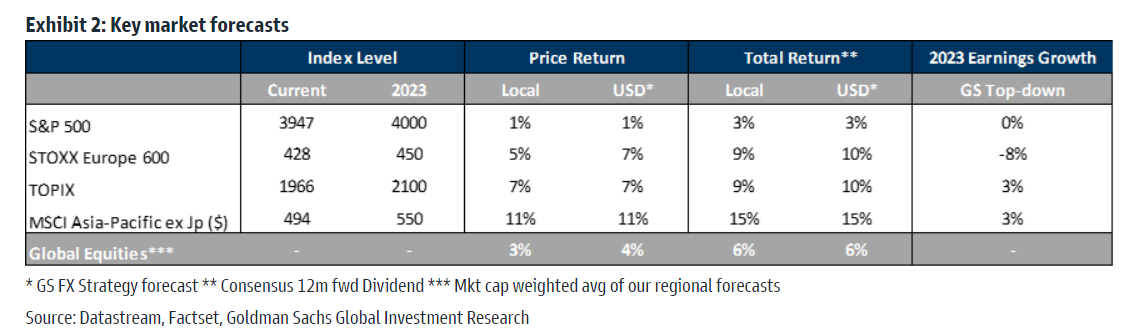

Ο Oppenheimer και η ομάδα του θέτουν ως στόχο για τον δείκτης S&P 500 για το 2023 τις 4.000 μονάδες με οριακά θετικό περιθώριο ανόδου και 3% αν ληφθεί υπόψη και η μερισματική απόδοση, τις 450 μονάδες για τον δείκτη Stoxx 600 με περιθώριο ανόδου 5% ή 9% πλέον του μερίσματος και τέλος για την Ασία το περιθώριο είναι υψηλό και ανέρχεται σε 11% ή 15% αν προστεθεί και το μέρισμα.

«Συνεχίζουμε να εστιάζουμε σε μια προσέγγιση που συνδυάζει εταιρείες ποιότητας, ισχυρούς ισολογισμούς και σταθερά περιθώρια κέρδους με βαθιά αξία, ενέργεια και πόρους, όπου οι κίνδυνοι αποτίμησης είναι περιορισμένοι. Μας αρέσουν οι εταιρείες που μπορούν να πολλαπλασιάσουν τα κέρδη και τις αποδόσεις μέσω ενός συνδυασμού επανεπένδυσης και μερισμάτων με την πάροδο του χρόνου», συνεχίζει ο strategist της επενδυτικής τράπεζας.

«Ο δείκτης MSCI AC World Index έχει υποχωρήσει κατά 19% σε ετήσια βάση, κυρίως λόγω της αύξησης των επιτοκίων. Η ανανεωμένη αισιοδοξία σχετικά με την επιβράδυνση του ρυθμού αύξησης των επιτοκίων προκάλεσε ένα ράλι που ώθησε τις μετοχές σε άνοδο σχεδόν 5% από τα επίπεδα του Ιουνίου (πριν από το τελευταίο μεγάλο ράλι), παρά το γεγονός ότι τα πραγματικά επιτόκια στις ΗΠΑ έχουν αυξηθεί κατά σχεδόν 85 μονάδες βάσης από τότε και οι αποδόσεις των 10ετών ομολόγων των ΗΠΑ αυξήθηκαν κατά περισσότερο από 50 μονάδες βάσης. Μπροστά μας υπάρχει περισσότερη μεταβλητότητα… στη φάση της “ελπίδας” των επενδυτών, ωστόσο η bear market δεν έχει τελειώσει, κατά την άποψή μας», εξηγεί ο Oppenheimer.

Σε αντίθεση με τον προηγούμενο κύκλο, η μεγαλύτερη διαφοροποίηση σε στυλ και περιοχές, καθώς και η μεγαλύτερη εστίαση στην αποτίμηση, αναμένεται να ενισχύσουν τις αποδόσεις κατά τη διάρκεια του 2023.

«Αναμένουμε ότι οι αγορές θα μεταβούν σε μια φάση “ελπίδας” στην επόμενη ανοδική αγορά και κάποια στιγμή μέσα στο 2023, αλλά από χαμηλότερο επίπεδο. Η αρχική ανάκαμψη από το κατώτατο σημείο είναι πιθανό να είναι έντονη, όπως συμβαίνει στην αρχή των περισσότερων κύκλων, προτού μεταβούμε σε έναν “μεταμοντέρνο κύκλο” με χαμηλότερες αποδόσεις», εξηγεί η τράπεζα.

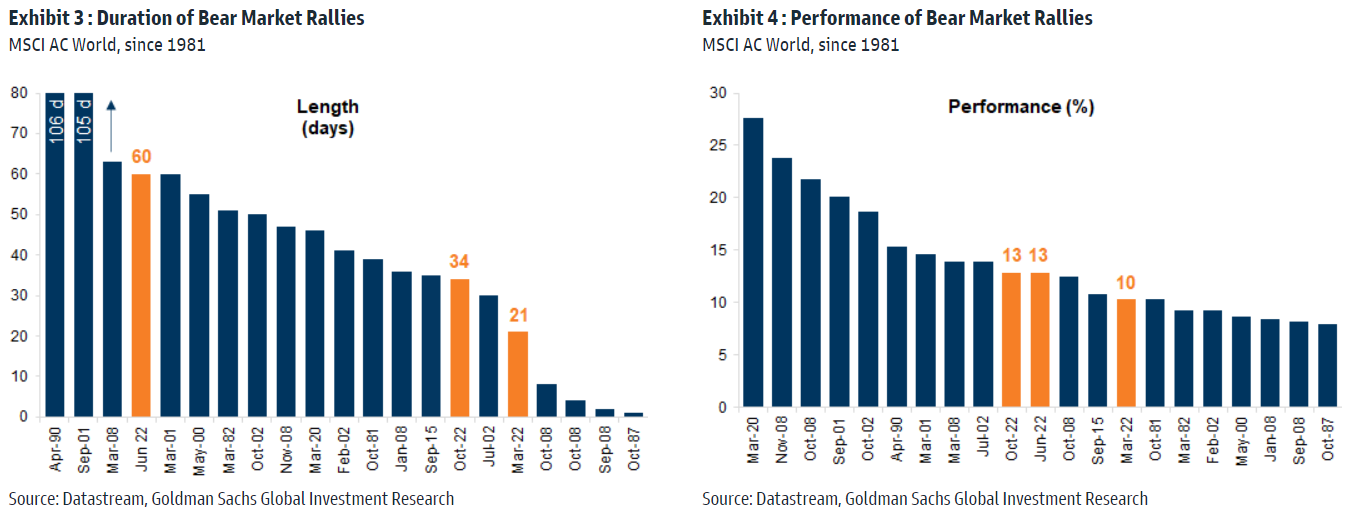

«Η πρόσφατη ανάκαμψη των μετοχών δεν είναι η πρώτη που βλέπουμε σε αυτή την πτωτική αγορά. Κατά την άποψή μας, η ταχύτητα της αύξησης των επιτοκίων (και όχι το απόλυτο επίπεδό τους) έχει τη δυνατότητα να προκαλέσει μεγαλύτερη ζημιά, καθώς οι επενδυτές είναι πιθανό να εστιάζουν όλο και περισσότερο στην ανάπτυξη και την αδυναμία των κερδών. Συνεχίζουμε να πιστεύουμε ότι η βραχυπρόθεσμη πορεία των μετοχικών αγορών είναι πιθανό να είναι ασταθής και πτωτική, προτού φτάσει σε ένα τελικό κατώτατο σημείο το 2023. Έτσι, ενώ οι βραχυπρόθεσμοι κίνδυνοι είναι καθοδικοί για τις παγκόσμιες μετοχές, είναι πιθανό να εισέλθουν σε φάση “ελπίδας” το 2023- αναμένουμε ότι οι συνολικές αποδόσεις από τώρα έως το τέλος του επόμενου έτους θα είναι σχετικά χαμηλές», υποστηρίζει ο Oppenheimer.

«Θα χαρακτηρίζαμε την τρέχουσα πτωτική αγορά ως “κυκλική”. Οι κυκλικές πτωτικές αγορές είναι εκείνες που καθοδηγούνται κυρίως από τον οικονομικό κύκλο και από την άνοδο των επιτοκίων, οδηγώντας σε φόβους ύφεσης της οικονομίας και των κερδών. Αυτού του είδους οι πτωτικές αγορές παρουσιάζουν συνήθως πτώση της τάξης του 30%, διαρκούν 26 μήνες και χρειάζονται 50 μήνες για να ανακάμψουν.

Αυτό είναι ηπιότερο από τις μέσες πτώσεις 60% στις “διαρθρωτικές” πτωτικές αγορές, οι οποίες συνδέονται σε μεγάλο βαθμό με μεγάλες φούσκες περιουσιακών στοιχείων και μόχλευση του ιδιωτικού τομέα, και παρόμοιο μέγεθος με τις “καθοδηγούμενες από γεγονότα” (σ.σ. αυτές που προκαλούνται από εξωγενείς διαταραχές).

Οι καθοδηγούμενες από συμβάντα πτωτικές αγορές τείνουν να τελειώνουν ταχύτερα, ενώ οι κυκλικές τείνουν να διαρκούν περισσότερο και να διανθίζονται από ράλι πριν φτάσουν σε ένα τελικό κατώτατο σημείο.

Από κοινού με άλλες κυκλικές πτωτικές αγορές, αυτές οι πτώσεις έρχονται επίσης σε φάσεις που διακόπτονται από αρκετές απότομες ανακάμψεις», καταλήγει ο στρατηγικός αναλυτής της αμερικανικής τράπεζας.

Διαβάστε επίσης:

Morgan Stanley: Διπλή αναβάθμιση για την Τράπεζα Πειραιώς, overweight για τη Eurobank

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αντιδράσεις για την απόφαση Άδωνι Γεωργιάδη να απαγορεύσει τις γεύσεις στα ηλεκτρονικά τσιγάρα – Τι λένε επιστήμονες, αγορά και χρήστες

- Ευρώπη Holdings: Οι κινήσεις Κόκκαλη, πού θα κατευθυνθούν τα 68,3 εκατ. ευρώ της ΑΜΚ και το «παράθυρο» εξαγορών

- Φυγή προς τα μπρος το σύνθημα του Μαξίμου – Οι επόμενες επισκέψεις του Μητσοτάκη

- Εντός 11μήνου οι δικαστικές αποφάσεις – Διεκδίκηση αναδρομικών έως 4.004 ευρώ