ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η ομάδα στρατηγικής ανάλυσης του Christian Mueller-Glissmann της Goldman Sachs θα συνεχίσει να τηρεί αμυντική στάση στην κατανομή των περιουσιακών στοιχείων το επόμενο τρίμηνο και συστήνει αύξηση των θέσεων για μετρητά και εμπορεύματα, ουδέτερη θέση για τις μετοχές και τα ομόλογα και μικρές θέσεις στα εταιρικά ομόλογα.

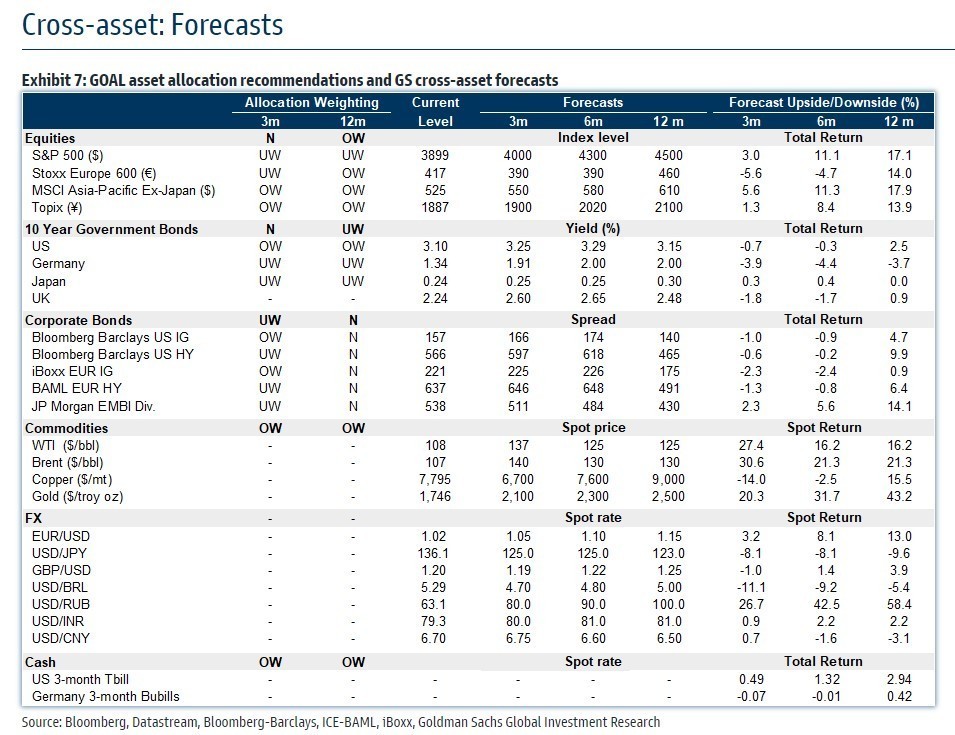

Ως προς τις μετοχές, οι αναλυτές προτιμούν την περιοχή της Ασίας και παραμένουν με μειωμένες θέσεις στους αμερικανικούς και ευρωπαϊκούς δείκτες για το τρίμηνο.

Η επενδυτική τράπεζα εκτιμά ότι η τιμή του πετρελαίου το επόμενο τρίμηνο θα εκτοξευτεί στα 140 δολάρια, από το επίπεδο των 107 δολαρίων περίπου που είναι σήμερα, ως απόρροια και των εξελίξεων στον αγωγό Nordstream 1.

Οι συστάσεις για τον δείκτη S&P 500 είναι underweight (υποαπόδοση σε σχέση με την αγορά) τόσο για το επόμενο τρίμηνο όσο και το δωδεκάμηνο. Για το επόμενο διάστημα η τιμή στόχος είναι οι 4.000 μονάδες με περιθώριο ανόδου 3% μόλις.

Αυτό δείχνει την επιφυλακτική θέση της Goldman Sachs, τόσο βραχυπρόθεσμα όσο και μακροπρόθεσμα, αφού η σύσταση για τους δώδεκα μήνες για τον δείκτη βαρόμετρο των αγορών είναι σύσταση underweight επίσης με τιμή στόχο τις 4.500 μονάδες και περιθώριο ανόδου 17%.

Αντίθετα, για τις ευρωπαϊκές μετοχές και για τον δείκτη Stoxx Europe 600 οι συστάσεις είναι συστάσεις υποαπόδοσης για το επόμενο τρίμηνο αλλά overweight για το επόμενο δωδεκάμηνο με τιμές στόχους 390 και 460 μονάδες και περιθώρια -6% και 14%, αντίστοιχα.

Ο χρυσός μαζί με τo πετρέλαιο είναι οι πλέον θετικές συστάσεις της αμερικανικής επενδυτικής τράπεζας, καθώς τα περιθώρια ανόδου είναι ιδιαίτερα υψηλά τόσο στο τρίμηνο όσο και στους δώδεκα μήνες.

Για τον χρυσό, η Goldman Sachs, προσδοκά “άλμα” κυριολεκτικά στην τιμή του το επόμενο διάστημα αφού προβλέπει ότι από τα 1.746 δολάρια η ουγκιά θα «εκτοξευτεί» στα 2.100 δολάρια η ουγκιά ή 20% υψηλότερα προτού κινηθεί στα 2.500 δολάρια σε 12 μήνες από σήμερα και αναμένεται να παραμείνει εκεί. Το περιθώριο από τα τρέχοντα επίπεδα είναι 43%.

Για το πετρέλαιο τύπου brent, από τα 107 δολάρια το βαρέλι, η εκτίμηση είναι στα 140 δολάρια (!) στο επόμενο τρίμηνο ή +31% και στα 130 στο δωδεκάμηνο. Για τον χαλκό, οι συνθήκες είναι ιδιαίτερα πτωτικές. Το περιθώριο πτώσης το επόμενο διάστημα είναι από τα 7.795 δολάρια ο μετρικός τόνος σε 6.700 δολάρια ή -14% και τιμή-στόχο στα 9.000 δολάρια ο μετρικός τόνος σε 12 μήνες ή +16%.

Το κυρίαρχο ζήτημα είναι το φυσικό αέριο στην Ευρώπη

Η ευρωπαϊκή ενεργειακή κρίση εξακολουθεί να απασχολεί τους επενδυτές, επισημαίνει η ομάδα στρατηγικής ανάλυσης του Christian Mueller-Glissmann της Goldman Sachs.

Καθώς οι εισαγωγές ρωσικού φυσικού αερίου στην Ευρώπη μέσω του αγωγού Nordstream 1 (NS1) μειώθηκαν κατά 60% από τα μέσα Ιουνίου, ανεβάζοντας τις τιμές του φυσικού αερίου στο TTF, η αβεβαιότητα με τις εισροές φυσικού αερίου παραμένει υψηλή, με τον αγωγό να βρίσκεται σε πλήρη συντήρηση από τις 11 έως τις 21 Ιουλίου.

Η ομάδα της επενδυτικής τράπεζας για τα εμπορεύματα βλέπει τις ροές να επανέρχονται σε ποσοστό 40% ως το πιο πιθανό σενάριο και την πλήρη διακοπή ως το λιγότερο πιθανό.

Το μέγεθος των εισροών φυσικού αερίου θα αποτελέσει βασικό παράγοντα για την ευρωπαϊκή οικονομία. Οι οικονομολόγοι της τράπεζας υποβάθμισαν τις προβλέψεις τους για την αύξηση του ΑΕΠ στην Ευρωζώνη σε 0,1% και μηδενική για το τρίτο και το τέταρτο τρίμηνο, στο όριο μιας τεχνικής ύφεσης.

Σε περίπτωση που οι ροές του NS1 σταματήσουν εντελώς, το ΑΕΠ της Ευρωζώνης θα μπορούσε να μειωθεί κατά 1,2%-2,7%. Η αύξηση του ευρωπαϊκού κινδύνου ύφεσης αποτυπώνεται και στην ισοτιμία του ευρώ με το δολάριο, η οποία ενσωματώνει ήδη μια πιο αρνητική προοπτική και θα μπορούσε να μειωθεί κατά 5% ακόμη, αν οι αγορές τιμολογούσαν μια πλήρη διακοπή λειτουργίας του NS1.

Διαβάστε επίσης:

Goldman Sachs: «Μπρος γκρεμός και πίσω ρεύμα» για την ΕΚΤ με τα επιτόκια και το αέριο

Οι μύθοι της bear market και οι προβλέψεις των Blackrock, Morgan Stanley και Citi

Χρηματιστήριο: Ποιοι και πώς σορτάρουν την αγορά

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Chanel: Ένα καλάθι σουπερμάρκετ με την υπογραφή του Karl Lagerfeld έσπασε κάθε ρεκόρ σε δημοπρασία

- Η Ευρωπαϊκή Εισαγγελία κατάσχεσε πάνω από 2,2 εκατ. μέτρα λαθραίου υφάσματος από την Κίνα στο πλαίσιο έρευνας για τελωνειακή απάτη

- Ποιος είναι ο μεγαλύτερος κίνδυνος που απειλεί τις αγορές το 2026

- Το ράλι της ΤΙΤΑΝ, τι θα γίνει σε Metlen και Intralot, τι θα κάνει τώρα η Βρεττού, νέος πρόεδρος στην Εθνική Ασφαλιστική, νέο deal για Δελαπόρτα, τα dinners Χούρι και Χατζηιωάννου, και γιατί το matsuhisa θα γίνει…Προκοπούπολη