ΣΧΕΤΙΚΑ ΑΡΘΡΑ

H Goldman Sachs βλέπει ότι η αυξημένη επενδυτική ψυχολογία και η ισχυρή αποτύπωση στις μετρήσεις του δείκτη τιμών καταναλωτή ενδέχεται να αυξήσουν τον κίνδυνο ανάκαμψης στις μετοχές.

«Η θετική αντιστροφή του κλίματος της αγοράς φέτος συνέπεσε με μια απότομη πώληση του παράγοντα ορμής των μετοχών (equity momentum). Παρά τη μερική ανάκαμψη τις τελευταίες δύο εβδομάδες, η δυναμική έχει υποστεί ζημιά σε όλες τις περιοχές, με τις αναδυόμενες αγορές να ηγούνται του sell-off και να κορυφώνονται νωρίτερα από τις ανεπτυγμένες αγορές, καθώς η επαναλειτουργία της Κίνας οδήγησε το μεγαλύτερο μέρος της αντιστροφής στις αγορές μετοχών. Το momentum έχει επίσης αποκτήσει βαθιά αρνητική συσχέτιση με τον δείκτη που μετρά “την διάθεση για κίνδυνο» και κατά συνέπεια, η πρόσφατη αύξηση του ανοδικού κλίματος βάρυνε το momentum των μετοχών, επισημαίνει ο Andrea Ferrario της ομάδας Portfolio Strategy της αμερικανικής τράπεζας.

Η αλλαγή στις μετοχές που ηγούνται στην αγορά έφερε τους «χαμένους» της αγοράς από το δεύτερο εξάμηνο του περασμένου έτους να σημειώνουν το μεγαλύτερο ράλι στη διάρκεια της φετινής χρονιάς. Οι μετοχές που εκτίθενται στο Bitcoin έναντι των μετοχών χαμηλής μεταβλητότητας, οι μη κερδοφόρες τεχνολογικές έναντι των μετοχών που πληρώνουν μερίσματα και οι μετοχές με το μεγαλύτερο σορτάρισμα έναντι της αγοράς ήταν οι συναλλαγές με τις καλύτερες επιδόσεις, ενώ οι αμυντικές και οι ενεργειακές έχουν υποχωρήσει, εξηγεί η τράπεζα.

«Πράγματι, αφού ήταν long στις μετοχές ανάπτυξης για το μεγαλύτερο μέρος των τελευταίων 20 ετών, ο παράγοντας momentum των μετοχών έχει γίνει πολύ θετικά συσχετισμένος με την αξία (value) το 2022, και πρόσφατα πιο θετικά συσχετισμένος και με τις αμυντικές μετοχές. Ο S&P 500 καθοδηγείται περισσότερο από παράγοντες που αφορούν συγκεκριμένες εταιρείες τους τελευταίους μήνες, γεγονός που προσθέτει μεγαλύτερη διασπορά (σ.σ. κίνδυνο δηλαδή) στις αποδόσεις», εξηγεί ο Ferrario.

Μακροοικονομικοί παράγοντες εκτός από το πιο ανοδικό κλίμα της αγοράς συνέβαλαν επίσης στην πώληση της δυναμικής των μετοχών. Η αρνητική έκθεση της μετοχικής δυναμικής σε μετοχές μακράς διάρκειας έχει ωθήσει τη συσχέτισή της με τα πραγματικά επιτόκια σε ιστορικά υψηλά επίπεδα, καθιστώντας τη φετινή χαλάρωση των χρηματοπιστωτικών συνθηκών αντίθετο άνεμο για τον παράγοντα momentum.

«Ενώ οι προοπτικές τόσο για την ανάπτυξη όσο και για τη νομισματική πολιτική έχουν βελτιωθεί, ο Δείκτης Διάθεσης Κινδύνου της τράπεζας προηγείται των δεδομένων και πιστεύουμε ότι η δυναμική της ανάπτυξης πρέπει να ανακάμψει για να διατηρηθεί ο τρέχων ανοδικός κύκλος. Ταυτόχρονα, ο βραχυπρόθεσμος κίνδυνος για τα επιτόκια των ΗΠΑ έχει γίνει πιο ισορροπημένος, αλλά μια μεγάλη ανοδική έκπληξη στη μέτρηση του δείκτη τιμών καταναλωτή (ΔΤΚ) των ΗΠΑ αυτή την εβδομάδα θα μπορούσε να έχει ως αποτέλεσμα οι αγορές να τιμολογήσουν υψηλότερες πιθανότητες για ένα τελικό επιτόκιο άνω του 5-5,25%», εξηγεί ο Ferrario. Συνολικά, οι παράγοντες αυτοί αυξάνουν τον κίνδυνο μερικής εκτόνωσης της δυναμικής πώλησης των μετοχών.

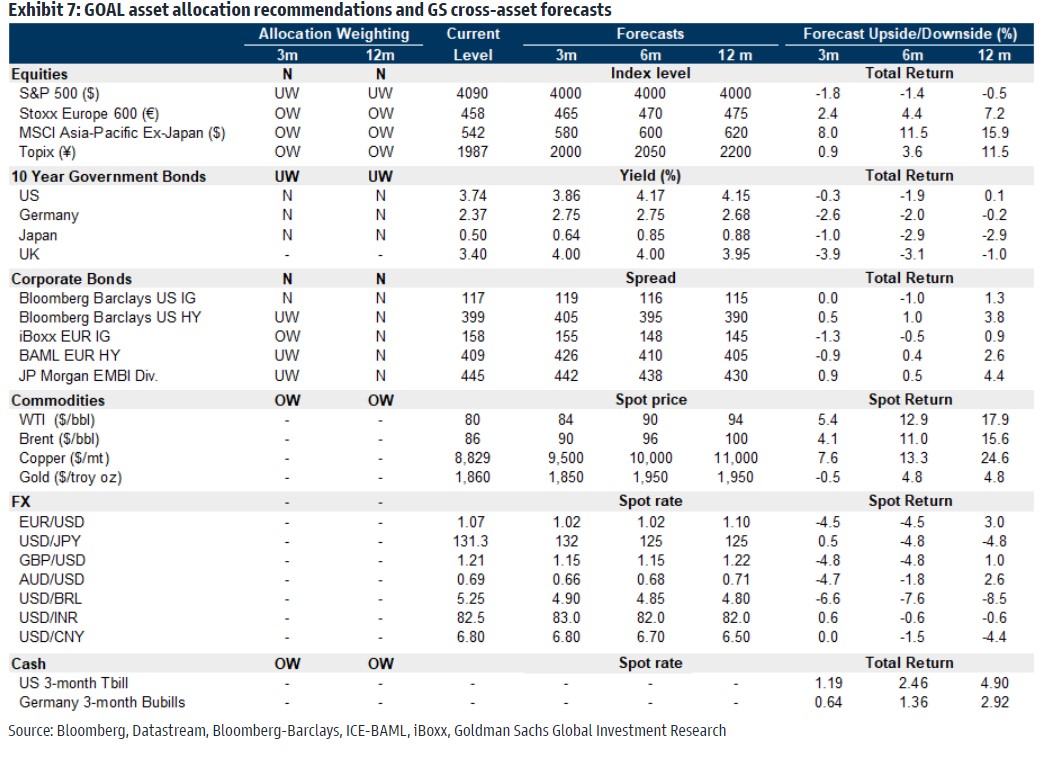

«Γινόμαστε πιο ουδέτεροι στην κατανομή περιουσιακών στοιχείων στο τρίμηνο και αναβαθμίζουμε τις μετοχές σε ουδέτερες και τα εμπορεύματα σε αυξημένες θέσεις (OW), υποβαθμίζουμε τα εταιρικά ομόλογα σε ουδέτερα, βοηθούμενοι από την καλύτερη μακροοικονομική δυναμική, αλλά βλέπουμε το ενδεχόμενο ανατροπών μετά το ισχυρό ράλι φέτος. Στο δωδεκάμηνο, παραμένουμε ουδέτεροι για τις μετοχές, βλέπουμε ελκυστική άνοδο στις μη αμερικανικές μετοχές και μετατοπίζουμε τις αυξημένες θέσεις μας σε μετρητά μετά το ισχυρό ράλι σε όλα τα περιουσιακά στοιχεία», εξηγεί η Goldman Sachs.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Νίκη κατά της παιδικής πορνογραφίας: Εξαρθρώθηκε το μεγαλύτερο δίκτυο στον κόσμο – Δεκάδες συλλήψεις και για βιασμούς, έκλεισε το Kidflix με σχεδόν 2 εκατ. χρήστες

- Τουρκία: Η TRT απέλυσε ηθοποιό τηλεοπτικής σειράς γιατί υποστήριξε το κάλεσμα της αντιπολίτευσης για μποϊκοτάζ

- Άκης Σκέρτσος: 6 πολιτικές + 4 προτεραιότητες για τα άτομα με αυτισμό

- Σεισμός στη Μιανμάρ: Η χούντα ανακοίνωσε κατάπαυση του πυρός λόγω της κατάστασης στη χώρα