ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Στο πρώτο εξάμηνο, οι αποδόσεις κινήθηκαν υπό τη σκιά του πληθωρισμού και την ύφεση αλλά έκτοτε υπήρξε ένα μεγάλο ράλι ανακούφισης σε όλα τα περιουσιακά στοιχεία από τα μέσα Ιουνίου: ο S&P 500 έχει ανακτήσει περισσότερες από τις μισές φετινές απώλειές του και το ίδιο έχει συμβεί σε ένα τυπικό χαρτοφυλάκιο που αποτελείται από 60% μετοχές και 40% ομόλογα, εξηγεί η Goldman Sachs.

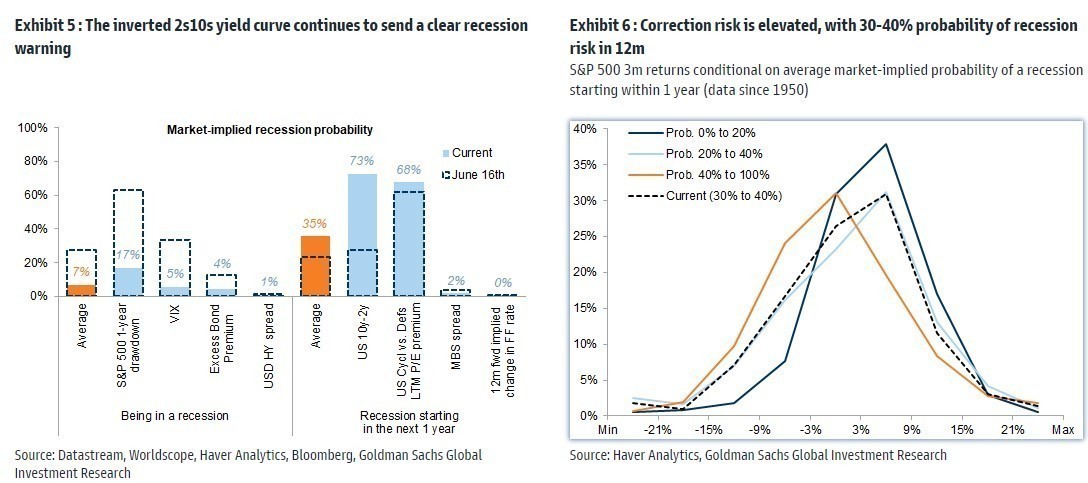

Αν και ιστορικά όταν ο πληθωρισμός βρέθηκε σε ιστορικά υψηλά επίπεδα πράγματι προσέφερε ανακούφιση στις μετοχές και τα ομόλογα, το υψηλό επίπεδο του πληθωρισμού θα μπορούσε ακόμη να σημαίνει συνέχιση της πολιτικής σύσφιξης της κεντρικής τράπεζας και παρατεταμένο κίνδυνο ύφεσης – η πιθανότητα ύφεσης στις ΗΠΑ που υποθέτουμε βάσει της αγοράς στους επόμενους 12 μήνες παραμένει αυξημένη, ενώ η πιθανότητα ύφεσης που υποθέτουν τα ριψοκίνδυνα περιουσιακά στοιχεία έχει μειωθεί απότομα.

Μετά το ράλι ανακούφισης, ο κίνδυνος υποχώρησης των μετοχών εξακολουθεί να είναι αυξημένος. Ως εκ τούτου, η επενδυτική τράπεζα παραμένει σχετικά αμυντική στην κατανομή των περιουσιακών στοιχείων για το τρίμηνο με θέσεις υπέρ των μετρητών και των εμπορευμάτων, ουδέτερες σε μετοχές και ομόλογα και μειωμένες σε εταιρικά ομόλογα.

Αναστροφή της διάθεσης για ανάληψη κινδύνου

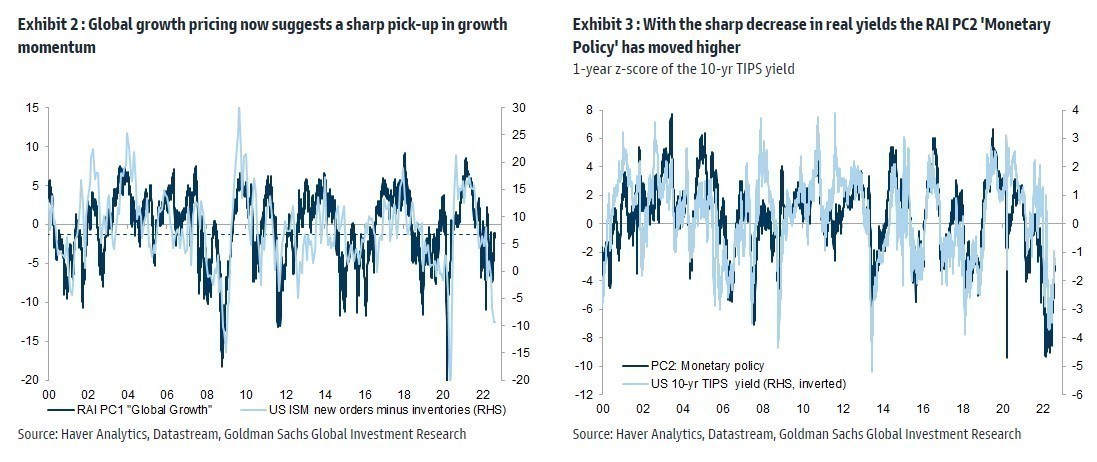

Το ράλι ανακούφισης σε όλα τα περιουσιακά στοιχεία από τα μέσα Ιουνίου συνδέθηκε με την αισιοδοξία σχετικά με την κορύφωση του πληθωρισμού στις ΗΠΑ και, ως εκ τούτου, με την κορύφωση της ‘γερακίσιας’ Fed, μειώνοντας τον κίνδυνο περαιτέρω επιτοκιακών σοκ. Υπήρξε ένα μεγάλο ράλι στα ομόλογα, με αιχμή τις πραγματικές αποδόσεις, το οποίο με τη σειρά του ενίσχυσε τα περιουσιακά στοιχεία μεγαλύτερης διάρκειας.

Ο συνδυασμός των χαμηλότερων τιμών του πετρελαίου (και της αντίστοιχης πτώσης της βενζίνης) και των ενδείξεων επιβράδυνσης της αγοράς εργασίας στις ΗΠΑ έχει σταθεροποιήσει περαιτέρω τις μακροπρόθεσμες προσδοκίες για τον πληθωρισμό και υποδηλώνει αποπληθωρισμό στο β΄ εξάμηνο. Ενώ η ανάπτυξη έχει επιβραδυνθεί σημαντικά, η ακόμη ισχυρή αγορά εργασίας υποδηλώνει ότι οι ΗΠΑ δεν βρίσκονται σε ύφεση. Η περίοδος κερδών στις ΗΠΑ το β’ τρίμηνο αποδείχθηκε επίσης καλύτερη από την αναμενόμενη.

Οι οικονομολόγοι της Goldman Sachs έχουν επισημάνει ότι η Fed θα μπορούσε να τιθασεύσει τον πληθωρισμό χωρίς ύφεση αν:

1) καταφέρει να επιβραδύνει την αύξηση του ΑΕΠ σε ρυθμό κάτω του δυνητικού προκειμένου

2) να εξισορροπήσει την προσφορά και τη ζήτηση στην αγορά εργασίας αρκετά ώστε

3) να μειώσει την αύξηση των μισθών και τελικά τον πληθωρισμό. Ενώ το πρώτο έχει συμβεί, το δεύτερο έχει ξεκινήσει αλλά έχει πολύ δρόμο να διανύσει και υπάρχει μικρή πειστική πρόοδος ως προς το τρίτο, καθώς τα μέτρα της τάσης και του εύρους του πληθωρισμού συνεχίζουν να αυξάνονται. Η τρέχουσα συνεπώς αισιοδοξία της αγοράς δεν φαίνεται να συνάδει απόλυτα με την τιμολόγηση για περικοπές επιτοκίων από τη Fed από το επόμενο έτος.

Η πιθανότητα ύφεσης αποκαλύπτει ότι μετά το ράλι ανακούφισης, ο κίνδυνος πτώσης των μετοχών εξακολουθεί να είναι αυξημένος, εκτός εάν ο κίνδυνος ύφεσης μειωθεί. Η επενδυτική τράπεζα συνεχίζει να προτείνει την πώληση δικαιωμάτων αγοράς (calls) για την αγορά δικαιωμάτων πώλησης (puts) για την προστασία της έκθεσης σε μετοχές. «Ακόμη και αν η κορύφωση του πληθωρισμού επιβεβαιωθεί τόσο από τα στοιχεία όσο και από μια ήπια στροφή της Fed, θεωρούμε ότι ο κίνδυνος επιστροφής σε αρνητικά επιτοκιακά σοκ και οι φόβοι για ύφεση μπορεί να επιβαρύνουν και πάλι τη διάθεση για ανάληψη κινδύνου», συμπεραίνει η Goldman Sachs.

Διαβάστε επίσης

JP Morgan, Morgan Stanley, Goldman Sachs: Επικράτησαν στο ράλι μετοχών, παρά τα απογοητευτικά κέρδη

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Έφη Κουτσουρέλη: Μήνυμα ανατροπής της διοίκησης του ΣΕΠΕ – «Γιώτα Παπαρίδου, φύγε»

- Μαρία και Αννα Αγγελικούση, Λιβανός, Λάτσης, Μαρτίνος, Προκοπίου, Οικονόμου αμφισβητούν αποφάσεις του ΙΜΟ

- «Ρελάνς» της κυβέρνησης για την υπόθεση των Τεμπών

- Γιατί ο Νίκος Δένδιας «στοχεύει» στη Μέση Ανατολή – Τα 14 ταξίδια και η στρατιωτική διπλωματία