ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«Οι ελληνικές τράπεζες κατέγραψαν κυρίως βελτιωμένες τάσεις στα βασικά κέρδη προ προβλέψεων, εκταμιεύσεις ύψους €7,5 δισ. και εξοικονόμηση κόστους από την ψηφιοποίηση των εργασιών τους, αντισταθμίζοντας τις πιέσεις (ακόμα πιο ήπιες από τις αναμενόμενες) στο καθαρά έσοδα», εξηγεί η Euroxx.

Επιπλέον, παρά τις ανησυχίες για την επιδείνωση της συμπεριφοράς πληρωμών λόγω της ενεργειακής κρίσης και της αύξησης του πληθωρισμού, η ποιότητα των στοιχείων ενεργητικού συνέχισε να βελτιώνεται, χάρη στις ανόργανες δράσεις, καθώς και στον αρνητικό σχηματισμό μη εξυπηρετούμενων δανείων (NPEs), οδηγώντας σε μείωση του κόστους των προβλέψεων (CoR).

Τέλος, οι ελληνικές τράπεζες διατήρησαν τα ισχυρά κεφάλαιά τους και την άφθονη ρευστότητά τους, η οποία μπορεί πλέον να επενδυθεί σε περιουσιακά στοιχεία με υψηλότερες αποδόσεις, εξηγεί η χρηματιστηριακή.

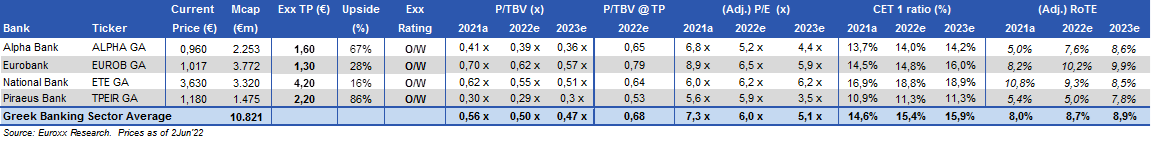

Οι τιμές στόχοι που προτείνει για τις τράπεζες τιμές-στόχους είναι για την Alpha Bank 1,60 ευρώ, Eurobank με τιμή-στόχο 1,30 ευρώ, Εθνική Τράπεζα με τιμή στόχο 4,20 ευρώ και Τράπεζα Πειραιώς με τιμή-στόχο 2,20 ευρώ. Οι συστάσεις σε όλες τις τράπεζες είναι υπεραπόδοση (overweight).

Αναλυτικά η Euroxx εκτιμά ότι η Alpha Bank ΑΛΦΑ 0% 1,68 παρουσίασε καθαρά κέρδη €125 εκατ. έναντι ζημιών €408 εκατ. το προηγούμενο τρίμηνο, λόγω των χαμηλότερων εξόδων συναλλαγών NPEs και των υψηλότερων μη βασικών εσόδων από δραστηριότητες αντιστάθμισης κινδύνου (με ουδέτερη επίδραση στα κεφάλαια). Τα αποτελέσματα ήταν πάνω από την πρόβλεψή της χρηματιστηριακής σε όλους τους τομείς. Το πρώτο τρίμηνο είναι σε τροχιά επίτευξης του στόχου για το οικονομικό έτος με ανοδικούς κινδύνους από τα υψηλότερα επιτόκια στο χαρτοφυλάκιο δανείων. Τα FL βασικά εποπτικά κεφάλαια CET1 διαμορφώθηκαν σε 12,2%.

Η Eurobank ΕΥΡΩΒ 0% 2,10 ανακοίνωσε βασικά έσοδα προ προβλέψεων €240 εκατ. το πρώτο τρίμηνο έναντι €225 εκατ. το τέταρτο τρίμηνο πέρυσι, αντανακλώντας κυρίως το υψηλότερο καθαρό έσοδο από τόκους (NII) που επωφελήθηκε από το χαμηλότερο κόστος χρηματοδότησης, το TLTRO. Ο δείκτης NPE διαμορφώθηκε στο 6,0% (pro forma για τη συναλλαγή Solar ύψους €0,3 δισ.), ο χαμηλότερος μεταξύ των ελληνικών τραπεζών, με σταθερά κεφάλαια CET1 στο 14,0% και συνολικό δείκτη κεφαλαίων CAD στο 16,5% pro forma για την Triangle. Η τράπεζα επανέλαβε την πρόβλεψή της για απόδοση ROTBV 10% και διανομή μερίσματος από τα κέρδη του 2022.

Η Εθνική Τράπεζα ΕΤΕ 0% 7,87 ανακοίνωσε κέρδη μετά από φόρους από συνεχιζόμενες δραστηριότητες ύψους 208 εκατ. ευρώ έναντι κερδών 120 εκατ. ευρώ το τέταρτο τρίμηνο του 2021, λόγω υψηλότερων μη κύριων εσόδων, ισχυρής δημιουργίας προμηθειών και εποχικά χαμηλότερων λειτουργικών εξόδων, αντισταθμίζοντας τα συρρικνωμένα NII και τις ελαφρώς υψηλότερες απομειώσεις. Η οργανική μείωση των NPEs συνεχίστηκε, οδηγώντας τον δείκτη NPEs στο 6,7% και την κάλυψη στο 81,4%. Η ΕΤΕ εμφανίζει 7την κορυφαία επίδοση κεφαλαίων σε με CET-1 FL στο15,7%. Η διοίκηση επανέλαβε το σχέδιό για διανομή μερίσματος το 2023 από τα κέρδη του 2022 με ποσοστό διανομής 15% και συνολικά τα αποτελέσματα ήταν πάνω από την πρόβλεψή της Euroxx.

Τέλος, η Πειραιώς ΠΕΙΡ 0,27% 3,74 ανακοίνωσε κέρδη από συνεχιζόμενες δραστηριότητες ύψους €508 εκατ. έναντι κερδών €76 εκατ. το τέταρτο τρίμηνο πέρυσι, αντανακλώντας κυρίως υψηλότερα κέρδη από συναλλαγές (περίπου €300 εκατ.), το όφελος από τη συναλλαγή της Θαλής (περίπου €282 εκατ.) και χαμηλότερα λειτουργικά έξοδα αντισταθμίζοντας τα χαμηλότερα βασικά έσοδα κυρίως λόγω απομόχλευσης και εποχικότητας στις αμοιβές. Ο δείκτης CET-1 FL ήταν στο 10% και τα αποτελέσματα ήταν υψηλότερα από την πρόβλεψη της χρηματιστηριακής.

Από πλευράς αποτίμησης, παρά την έξαρση της κρίσης στην Ουκρανία, τις εξελίξεις στην ενέργεια και τις ανησυχίες για επιβράδυνση της αύξησης του ΑΕΠ, εξακολουθούμε να πιστεύουμε την ελκυστική επενδυτική ιστορία του κλάδου, η οποία βασίζεται στη μεγάλη πτώση των προβλέψεων και την επιστροφή της αύξησης των χορηγήσεων.

Στα τρέχοντα επίπεδα τιμών διαπραγματεύονται σε 0,50 φορές τα ενσώματα ίδια κεφάλαια (P/TBV), αποτίμηση που παραβλέπει την ανάκαμψη των κερδών ανά μετοχή (EPS) του κλάδου και τις προοπτικές διανομής μερίσματος.

Διαβάστε επίσης:

Θάνος Bλαχόπουλος (Τράπεζα Πειραιώς): Έτοιμοι για κάθε νέο αξιόχρεο επενδυτικό σχέδιο

Τα μυστικά του ομολόγου της Eurobank και γιατί και οι άλλες τράπεζες θα προχωρήσουν σε νέες εκδόσεις

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- F1 Ferrari: Μια κρύο, μια ζέστη

- Μεξικό: Επιμένει στον διάλογο μετά το νέο μέτωπο της κυβέρνησης Τραμπ για δασμούς 21% στις μεξικανικές ντομάτες

- Σπύρος Μπιμπίλας για Κούγια: Δεν θα αποσύρω τις αγωγές για ηθικούς λόγους

- Κυριάκος Μητσοτάκης: «Πρόκειται, χωρίς αμφιβολία, για μία επιτυχία της πολιτισμικής μας διπλωματίας»