ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Euroxx Χρηματιστηριακή και οι αναλυτές της Αλέξανδρος Μπουλουγούρης και Φανή Τζιουκαλιά αυξάνουν τις τιμές στόχους για τις ελληνικές τράπεζες, οι οποίες παραμένουν η κορυφαία τους επιλογή από το ΧΑ.

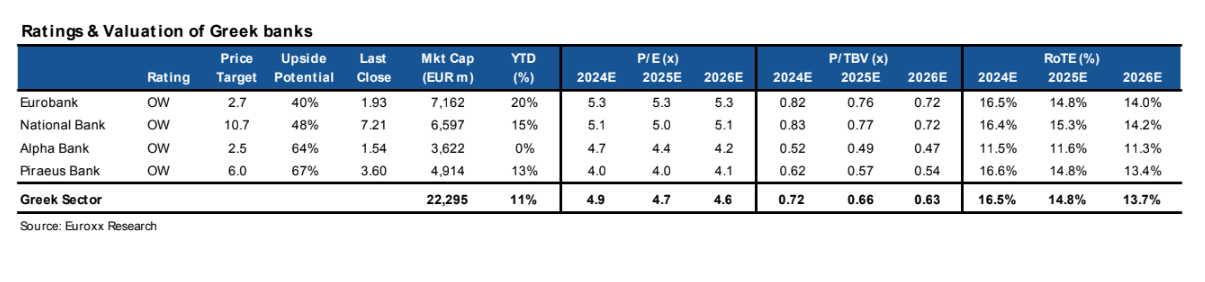

Οι αναλυτές βλέπουν μέσο ανοδικό περιθώριο για τις τράπεζες της τάξεως του 40% από τα τρέχοντα επίπεδα και ξεχωρίζουν τη μετοχή της Τράπεζας Πειραιώς ως την κορυφαία επιλογή τους λόγω της χαμηλής της αποτίμησης.

Οι συστάσεις διατηρούνται σε overweight (σύσταση υπεραπόδοσης έναντι της αγοράς) και για τις τέσσερις μετοχές και οι αυξημένες τιμές στόχοι που προτείνει το δίδυμο της χρηματιστηριακής είναι οι ακόλουθες:

- Εθνική Τράπεζα νέα τιμή στόχος τα 10,7 ευρώ από 9,8 ευρώ πριν και περιθώριο ανόδου 48%,

- Eurobank νέα τιμή στόχος τα 2,70 ευρώ από τα 2,50 ευρώ πριν και περιθώριο ανόδου 40%,

- Τράπεζα Πειραιώς νέα τιμή στόχος τα 6 ευρώ από τα 5,40 ευρώ πριν και περιθώριο ανόδου 67%,

- Alpha Bank νέα τιμή στόχος τα 2,50 ευρώ από τα 2,40 ευρώ πριν και ανοδικό περιθώριο 64%.

Η Euroxx Χρηματιστηριακή έχει επίσης αυξήσει τις εκτιμήσεις μας για τα έτη 2024-2026 κατά 5% με 10% για όλες τις τράπεζες, κυρίως λόγω υψηλότερου καθαρού εσόδου από τόκους και τις καλύτερες προμήθειες αλλά και τα χαμηλότερα κόστη κινδύνου. Συνολικά, οι ελληνικές τράπεζες κατέγραψαν ένα πολύ ισχυρό δεύτερο τρίμηνο με γνώμονα την επιτάχυνση της πιστωτικής ανάπτυξης, το ευνοϊκότερο μείγμα καταθέσεων, την ηπιότερη πίεση στα spreads, τις μικρότερες μειώσεις των επιτοκίων της ΕΚΤ, την καλύτερη αύξηση των προμηθειών και το χαμηλότερο κόστος κινδύνου. Η καλή συνολική επίδοση στο πρώτο εξάμηνο οδήγησε σε αναβάθμιση των προβλέψεων που παρείχαν οι τράπεζες για φέτος

«Αν έπρεπε να επιλέξουμε, παρότι είμαστε θετικοί για όλες τις ελληνικές τράπεζες και βλέπουμε την δίκαιη αξία σε ένα εύρος δείκτη P/E στις 7με 8 φορές, θεωρούμε ότι η Τράπεζα Πειραιώς ξεχωρίζει επί του παρόντος με δείκτη P/E κοντά στις 4 φορές και discount της τάξης του 40% σε σχέση με τις ομοειδείς τράπεζες στην ευρωπαϊκή αγορά, παρά την ισχυρή επίτευξη κερδοφορίας και τη σταθερή κεφαλαιακή θέση με δείκτης FL CET1 σε ανώτερα επίπεδα από 14%. Κατά μέσο όρο, οι ελληνικές τράπεζες είναι διαπραγματεύσιμες με δείκτη P/E στις 5 φορές περίπου για το 2026, discount της τάξης του 20% με 30% σε σχέση με τις ευρωπαϊκές ομοειδείς τράπεζες. Πιστεύουμε ότι το discount δικαιολογείται λόγω των καλύτερων μακροοικονομικών μεγεθών στη χώρα με αύξηση του ΑΕΠ πάνω από 2% ετησίως έως το 2026, της υψηλότερης αύξηση των δανείων με ετήσιο ρυθμός αύξησης στο 7% την επόμενη τριετία και τους υψηλότερους δείκτες αποδοτικότητας RοTE σε βιώσιμα επίπεδα στο 13% με 14%. Η επιστροφή στις μερισματικές πληρωμές και η ενθαρρυντική αύξηση των δανείων στο β’ τρίμηνο αποτελούν βασικούς καταλύτες, στο μέλλον, για περαιτέρω επαναξιολόγηση», καταλήγουν οι Μπουλουγούρης και Τζιουκαλιά.

Διαβάστε επίσης

ΔΕΗ: Υπογραφή συμφωνίας για την εξαγορά 629MW ΑΠΕ της Evryo Group στη Ρουμανία

Sony: Άλμα 10% στα λειτουργικά κέρδη το πρώτο τρίμηνο

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μεγάλα παιχνίδια στα Κύπελλα Ευρώπης με σούπερ αποδόσεις από το Πάμε Στοίχημα

- Buy, hold or Sell: Άμεση ανάλυση για CENER, ΔΑΑ, ΕΤΕ, ΜΥΤΙΛ

- Maison Heler: Η Ονειρική Δημιουργία του Philippe Starck για το μέλλον της φιλοξενίας

- Stellantis: Οργή των επενδυτών για την αμοιβή-μαμούθ του πρώην CEO της εταιρείας