ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Μετά από ένα ράλι της τιμής της μετοχής κατά 64%, το βασικό ερώτημα μεταξύ των επενδυτών είναι αν υπάρχει ακόμα αξία στις ελληνικές τράπεζες ή μήπως ήρθε η ώρα να πάρουν κάποια κέρδη, υποστηρίζει η Euroxx Χρηματιστηριακή.

H χρηματιστηριακή ξεκινά εκ νέου την κάλυψη των τεσσάρων ελληνικών τραπεζών και υποστηρίζει ότι υπάρχει σημαντική μακροπρόθεσμη αξία. Οι τιμές στόχοι της Euroxx είναι Εθνική Τράπεζα 8,5 ευρώ με ανοδικό περιθώριο 33% και με σύσταση overweight, Eurobank 2,3 ευρώ και με ανοδικό περιθώριο 52% (top pick) με σύσταση overweight, Τράπεζα Πειραιώς 4,6 ευρώ με ανοδικό περιθώριο 38% με σύσταση overweight και Alpha Bank 2,1 ευρώ και ανοδικό περιθώριο 40% με σύσταση overweight.

«Η Eurobank είναι η κορυφαία επιλογή μας. Σύμφωνα με τα υποδείγματα αποτίμησης, υπάρχει δυναμικό ανόδου άνω του 30% για όλες τις ελληνικές τράπεζες αλλά αν έπρεπε να επιλέξουμε μία τράπεζα, πιστεύουμε ότι η Eurobank προσφέρει το καλύτερο προφίλ κινδύνου και ανταμοιβής ως αποτέλεσμα ενός καλύτερου στην κατηγορία δείκτη αποδοτικότητας RοTE, πολύ κερδοφόρες δραστηριότητες στη Βουλγαρία και την Κύπρο, υψηλή κάλυψη των NPEs, μια ισχυρή Fully Loaded θέση στο δείκτη CET1 και ένα σαφές σχέδιο για την κατανομή του κεφαλαίου τα επόμενα χρόνια», συνεχίζει η Euroxx Χρηματιστηριακή.

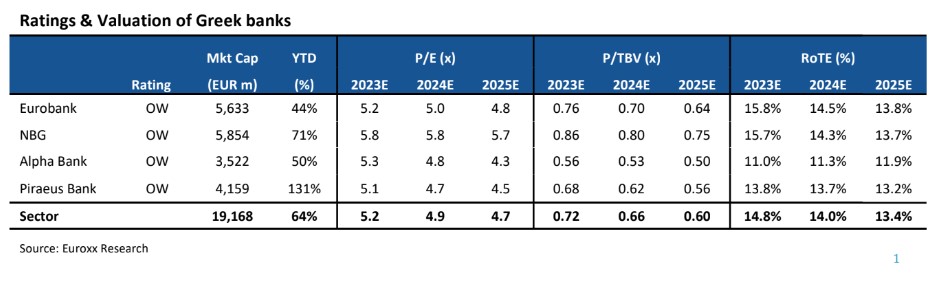

Οι δείκτες αποτίμησης των ελληνικών τραπεζών

Οι ελληνικές τράπεζες διαπραγματεύονται κατά μέσο όρο στις 0,7 φορές την εσωτερική ενσώματη λογιστική αξία P/TBV για το 2023 με βιώσιμο δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων RοTE πάνω από 13%, υποδηλώνοντας υπερβολικό κόστος ιδίων κεφαλαίων του πάνω από 20%. Ο δείκτης αποτίμησης P/E για το 2023 είναι κοντά στις 5 φορές, ένα discount 10% – 20% σε σχέση με τις ανταγωνίστριες τράπεζες, παρά τις ανώτερες αποδόσεις, την υπερβολική παραγωγή κεφαλαίου και τα ισχυρά τοπικά μακροοικονομικά μεγέθη», επισημαίνει Euroxx Χρηματιστηριακή.

Η χρηματιστηριακή είναι αγοραστής και τις τέσσερις τράπεζες και είναι αισιόδοξοι για τον ελληνικό τραπεζικό τομέα βάσει των παρακάτω παραγόντων

- Της πολύ ελκυστικής μακροοικονομικής ιστορίας με ρυθμούς αύξησης του ΑΕΠ που προηγούνται των ομοειδών της Ευρωζώνης,

- Της σημαντικής μακροπρόθεσμης ευκαιρίας για την αύξηση του χαρτοφυλακίου δανείων μετά από μια 10ετή περίοδο,

- Τα ισχυρά καθαρά επιτοκιακά περιθώρια εν μέσω μεγάλων αποθεμάτων ρευστότητας και πολύ χαμηλούς δείκτες δανείων προς καταθέσεις,

- Την πολύ υψηλή κάλυψη NPE σε σχέση με τους ομοειδείς της ΕΕ, η οποία θα πρέπει να επιτρέψει στις ελληνικές τράπεζες να μειώσουν το κόστος κινδύνου πιο κοντά στους μέσους όρους της ΕΕ

- Τους ανώτερους δείκτες RοTE που θα πρέπει να οδηγήσουν σε υπερβολική δημιουργία κεφαλαίων έως το 2025, ανοίγοντας το δρόμο για υψηλές απολαβές των μετόχων μακροπρόθεσμα.

Οι κίνδυνοι θα μπορούσαν να είναι η ταχεία μείωση των επιτοκίων της ΕΚΤ, η ασθενέστερη μακροοικονομική / ενεργειακή κρίση που θα μπορούσε να οδηγήσει σε αύξηση της ροής νέων NPE, οι πολιτικοί κίνδυνοι (τραπεζικός φόρος, περαιτέρω ανώτατα όρια στα επιτόκια, πιέσεις για αύξηση των αποδόσεων των καταθέσεων), οι ανταγωνιστικές πιέσεις στα spread και τέλος, οι ηπιότεροι ρυθμοί ανάπτυξης στα δάνεια, καταλήγει η Euroxx Χρηματιστηριακή.

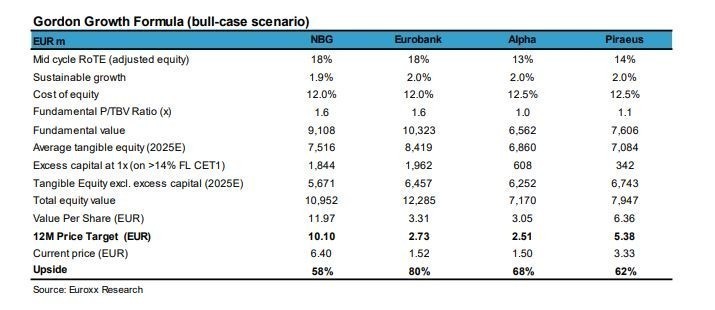

H χρηματιστηριακή αναλύει και ένα πιο αισιόδοξο σενάριο για τις ελληνικές τράπεζες, στο οποίο οι τιμές στόχοι αυξάνονται σημαντικά. Οι τιμές στόχοι της Euroxx σε αυτό το σενάριο είναι: Εθνική Τράπεζα 10,10 ευρώ με ανοδικό περιθώριο 58%, Eurobank 2,73 ευρώ και με ανοδικό περιθώριο 80%, Τράπεζα Πειραιώς 5,38 ευρώ με ανοδικό περιθώριο 62% και Alpha Bank 2,51 ευρώ και ανοδικό περιθώριο 68%.

Διαβάστε επίσης:

Το ξέφρενο ράλι στη Δομική Κρήτης, ο Δημήτρης Κούτρας και οι υπεραξίες… 263,3% σε 38 συνεδριάσεις

HSBC: Οι τιμές στόχοι και το επενδυτικό στόρι των τεσσάρων ελληνικών τραπεζών

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Chanel: Ένα καλάθι σουπερμάρκετ με την υπογραφή του Karl Lagerfeld έσπασε κάθε ρεκόρ σε δημοπρασία

- Η Ευρωπαϊκή Εισαγγελία κατάσχεσε πάνω από 2,2 εκατ. μέτρα λαθραίου υφάσματος από την Κίνα στο πλαίσιο έρευνας για τελωνειακή απάτη

- Ποιος είναι ο μεγαλύτερος κίνδυνος που απειλεί τις αγορές το 2026

- Το ράλι της ΤΙΤΑΝ, τι θα γίνει σε Metlen και Intralot, τι θα κάνει τώρα η Βρεττού, νέος πρόεδρος στην Εθνική Ασφαλιστική, νέο deal για Δελαπόρτα, τα dinners Χούρι και Χατζηιωάννου, και γιατί το matsuhisa θα γίνει…Προκοπούπολη