ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Eurobank Equities και οι αναλυτές Χριστιάνα Αρμπουνιώτη και Σταμάτης Δραζιώτης παραμένουν με σύσταση αγοράς για την εταιρεία Παπουτσάνης με τιμή στόχο τα 3 ευρώ ανά μετοχή.

«Κοιτάζοντας πιο μακροπρόθεσμα, η επιχείρηση φαίνεται ότι θα επιστρέψει σε διψήφιο ρυθμό ανάπτυξης τα επόμενα δύο χρόνια χάρη στην αύξηση του μεριδίου αγοράς και την επέκταση του χαρτοφυλακίου προϊόντων της (π.χ. είσοδος στα απορρυπαντικά πλυντηρίου/πλυντηρίου πιάτων μέσω της πρόσφατα εξαγορασθείσας εταιρείας ΑΡΚΑΔΙ) μαζί με νέες συμφωνίες private label / τρίτων.

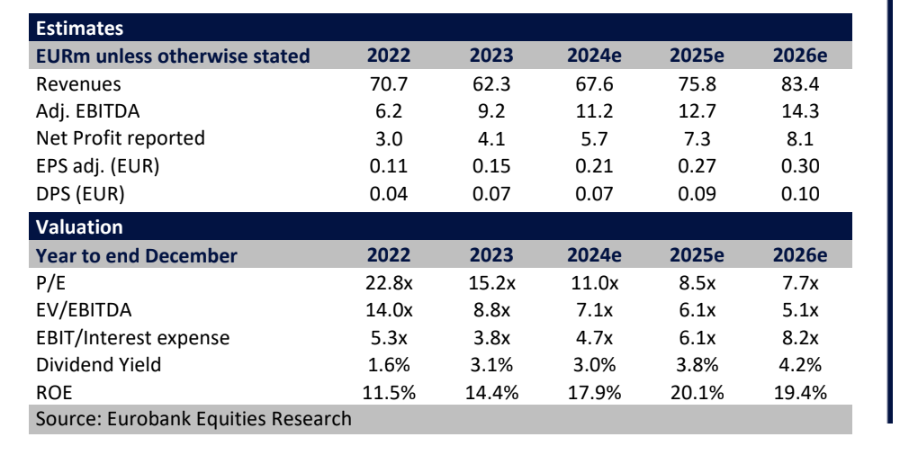

Σε επίπεδο EBITDA, αναμένουμε ανάπτυξη χάρη στη λειτουργική μόχλευση, ως αποτέλεσμα του οποίου βλέπουμε τα περιθώρια EBITDA να διευρύνονται κατά 2,6 ποσοστιαίες μονάδες την επόμενη 4ετία (σε περίπου 17,5%). Διατηρούμε την τιμή στόχο μας στα 3 ευρώ και τη σύσταση αγοράς (buy). Μειώνουμε ελαφρώς τις εκτιμήσεις μας για τα EBITDA για τα επόμενα έτη, μόλις κατά €0,4 εκατ., αναπροσαρμόζοντας το μοντέλο μας για τα έσοδα, τα μικτά περιθώρια κέρδους και τα λειτουργικά έξοδα.

Η αποτίμησή μας τοποθετεί τη μετοχή σε 8,8 φορές για το 2024 στον δείκτη EV/EBITDA, που εξακολουθεί να αποτελεί έκπτωση περίπου 25% έναντι των ανταγωνιστών της. Με τη μετοχή στις 7,1 φορές τον δείκτη EV/EBITDA, δηλαδή με έκπτωση 35% έναντι του κλάδου της ΕΕ, θεωρούμε ότι το σημερινό σημείο εισόδου είναι ελκυστικό, διατηρώντας τη θέση μας για αγορά στη μετοχή», υπογραμμίζουν οι δύο αναλυτές.

Η Παπουτσάνης είναι ένας από τους μεγαλύτερους κατασκευαστές σαπουνιών στην Ευρώπη (και ο μοναδικός στην Ελλάδα), που δραστηριοποιείται σε τέσσερις τομείς προϊόντων (δικά του εμπορικά σήματα, ξενοδοχειακές ανέσεις, private label τρίτων και σαπούνια). Η στρατηγική εστίαση της εταιρείας στα δικά της εμπορικά σήματα (π.χ. τα πρόσφατα λανσαρισμένα απορρυπαντικά φιλικά προς το περιβάλλον) συμβάλλει στη μείωση των επιπτώσεων των διακυμάνσεων των πωλήσεων που συνδέονται με την εξάρτηση από τρίτους στα άλλα τμήματα και θα στηρίξει τα περιθώρια κέρδους τα επόμενα χρόνια.

Ταυτόχρονα, η εταιρεία αναζητά νέες συνεργασίες στην κατηγορία των τρίτων, η οποία παραμένει η ραχοκοκαλιά της επιχείρησής της και θα συμβάλει στην ενίσχυση της δυναμικής των πωλήσεων το δεύτερο εξάμηνο. Τα περιθώρια κέρδους έχουν βελτιωθεί μετά την ολοκλήρωση του επενδυτικού προγράμματος, ενώ η λειτουργική μόχλευση και οι οικονομίες κλίμακας είναι πιθανό να οδηγήσουν σε περαιτέρω αύξηση του περιθωρίου κέρδους έως το 2028 (περιθώριο EBITDA άνω του 17% έως το 2027-2028).

Το πιο σημαντικό είναι ότι, με την ολοκλήρωση του επενδυτικού προγράμματος σε μεγάλο βαθμό, οι κεφαλαιουχικές δαπάνες φαίνεται ότι θα μειωθούν σε περίπου 5 εκατ. ευρώ ετησίως, οδηγώντας έτσι σε αύξηση των ελεύθερων ταμειακών ροών (FCF) από το 2024 και βελτιώνοντας την απόδοση του κεφαλαίου.

Διαβάστε επίσης:

Δούκας: Σφοδρή επίθεση σε Ανδρουλάκη – Καταγγέλει «εργολαβία δολοφονίας χαρακτήρα»

ΠΟΥ: Το 11% των εφήβων με σημάδια εθισμού στα κοινωνικά δίκτυα

Εθνική Τράπεζα: €1 δισ. έξτρα σε τουριστικά έσοδα από την επίσημη καταγραφή για το 2024

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μύλοι Κεπενού: Στα 1,2 εκατ. ευρώ τα κέρδη προ φόρων το 2024

- Αλβανία: Χαστούκι live σε τηλεοπτική εκπομπή – Συνελήφθη ο δράστης

- ΥΠΕΞ: Αναγνώριση της οικουμενικότητας της ελληνικής γλώσσας, η πρόταση για ανακήρυξη της 9ης Φεβρουαρίου ως «Παγκόσμιας Ημέρας Ελληνικής Γλώσσας» από την UNESCO

- ΟΛΘ: Κέρδη 36,3 εκατ. ευρώ το 2024 – Αύξηση 42% στα EBITDA