ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Eurobank Equities και ο επικεφαλής ανάλυσης Σταμάτης Δραζιώτης διατηρούν τη μετοχή της Jumbo στις κορυφαίες επιλογές τους με σύσταση αγοράς και υψηλότερη τιμή στόχο στα €33,4 από €31,20. Το περιθώριο ανόδου είναι πάνω από 32% μαζί με τη μερισματική απόδοση του 9,5% που προβλέπει.

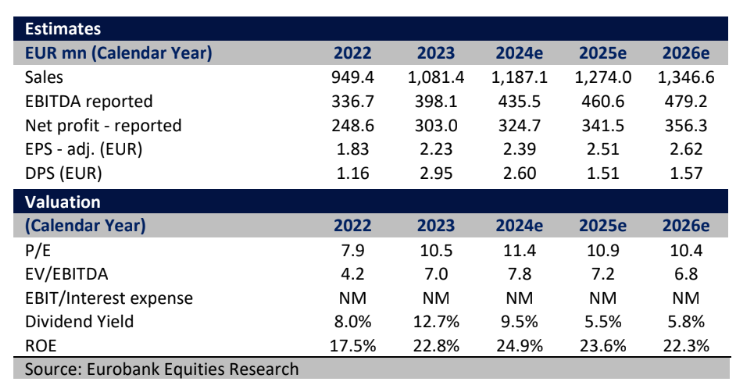

«Πραγματοποιούμε ήπιες αλλαγές στις εκτιμήσεις μας με αύξηση στην τιμή στόχο στα €33,4. Προσβλέπουμε σε αύξηση του EBIT κατά 10% το 2024, καθώς μετά τα αποτελέσματα του 2023, αναβαθμίσαμε το μοντέλο μας κάνοντας μόνο ήπιες αλλαγές στους αριθμούς μας.

Διατηρούμε την εκτίμησή μας για +10% αύξηση των πωλήσεων και του EBIT για το 2024 (που φιλτράρεται σε 7% στα καθαρά κέρδη, λόγω της υψηλότερης φορολογίας), ενώ προβλέπουμε συντηρητικά ανάπτυξη περίπου 6% το 2025 με άλλη μια συρρίκνωση του μικτού περιθωρίου κέρδους κατά 20 μονάδες βάσης (μ.β.), αντανακλώντας το υψηλότερο κόστος μεταφοράς και τη συγκρατημένη τιμολόγηση.

Οι μετοχές διαπραγματεύονται σε εύρος τιμών τους τελευταίους 3 μήνες, παρά τις ανοδικές αναθεωρήσεις των κερδών, οδηγώντας έτσι σε μια μέτρια υποβάθμιση. Η τιμή στόχος μας τοποθετεί την Jumbo σε ένα μη απαιτητικό μελλοντικό δείκτη ενός έτους EV/EBITDA στις 9,5 φορές, κοντά στην αποτίμηση των καλύτερων στην κατηγορία λιανοπωλητών της ΕΕ που δικαιολογείται από τον ισχυρό ισολογισμό, το αμυντικό προφίλ κερδών και την υψηλή μετατροπή μετρητών.

Η αποτίμηση παραμένει μάλλον συγκρατημένη και η μετοχή παραμένει κορυφαία επιλογή για εμάς. Αν και οι μετοχές έχουν μειώσει κάπως το χάσμα αποτίμησης έναντι άλλων λιανεμπόρων, η αποτίμηση εξακολουθεί να είναι ελκυστική όχι μόνο σε σχετική βάση (με τη μετοχή να έχει έκπτωση 20% – 30% έναντι των καλύτερων στην κατηγορία ομοειδών), αλλά και σε απόλυτη βάση προεξοφλώντας μια μάλλον απαισιόδοξη ρύθμιση.

Ενδεικτικά, στην τρέχουσα τιμή οι μετοχές ενσωματώνουν καταστροφή αξίας στο μέλλον, καθώς η τρέχουσα αξίας επιχείρησης (EV) φαίνεται να είναι χαμηλότερη από την αξία που υποδηλώνουν τα τρέχοντα λειτουργικά κέρδη. Με την σχέση κινδύνου-απόδοσης να κλίνει θετικά, επαναλαμβάνουμε την Jumbo ως μία από τις κορυφαίες επιλογές μας στην Ελλάδα», υπογραμμίζει ο Δραζιώτης.

Ανάδειξη ως μερισματικό παιχνίδι

Τα τελευταία χρόνια η Jumbo έχει αναδειχθεί ως μερισματικό παιχνίδι, έχοντας επιστρέψει περίπου €0,85 δισ. στους μετόχους από το 2019 (περίπου 23% της κεφαλαιοποίησης). Μόνο το ημερολογιακό έτος 2023, οι ταμειακές επιστροφές ανήλθαν σε περίπου 11% της τρέχουσας κεφαλαιοποίησης.

Ως αποτέλεσμα της πολύ ισχυρής δημιουργίας μετρητών κατά την ίδια περίοδο, η καθαρή ταμειακή θέση της Jumbo διαμορφώθηκε σε 444 εκατ. ευρώ στο τέλος του 2023, δηλαδή ελάχιστα μεταβλητή σε σχέση με την περίοδο του 2019, παρά τις προαναφερθείσες ταμειακές επιστροφές.

«Παρόλο που η πολιτική αμοιβών των μετόχων είναι κάπως ακανόνιστη, κατά την άποψή μας, έχει διαμορφωθεί μια σαφής τάση, δηλαδή ότι η διοίκηση φαίνεται να είναι πιο πρόθυμη να στρέψει την ανάπτυξη κεφαλαίων προς τις αποδόσεις των μετόχων σε περιόδους κατά τις οποίες οι ευκαιρίες επέκτασης είναι σπάνιες ή δεν ανταποκρίνονται στα εσωτερικά ποσοστά. Με τις ελεύθερες ταμειακές ροές να ξεπερνούν τα €2 ανά μετοχή τα επόμενα 3 χρόνια, βλέπουμε περιθώριο για αμοιβές μετόχων ίσες με απόδοση 8% περίπου, αν και προβλέπουμε €1,5-1,6 ανά μετοχή για να ενσωματώσουμε κάποιο συντηρητισμό. Για το 2024 υποθέτουμε άλλη μια απόδοση €1 σε μετρητά», καταλήγει ο επικεφαλής ανάλυσης της Eurobank Equities.

Διαβάστε επίσης:

Έντεκα χρόνια μετά: H Jumbo του Απόστολου Βακάκη πληρώνει ακόμη τη «θυσία» των καταθέσεων στην Κύπρο

Jefferies για Τράπεζα Πειραιώς: Το momentum για τη μετοχή συνεχίζεται