ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η Eurobank Equities και ο αναλυτής Νίκος Αθανασούλιας ξεκινούν την κάλυψη της ΓΕΚ Τέρνα με σύσταση αγοράς και τιμή-στόχο τα 23,40 ευρώ, η οποία τοποθετεί το περιθώριο ανόδου στη μετοχή (μαζί με τη μερισματική απόδοση) στα πέριξ του 40% από τα τρέχοντα επίπεδα.

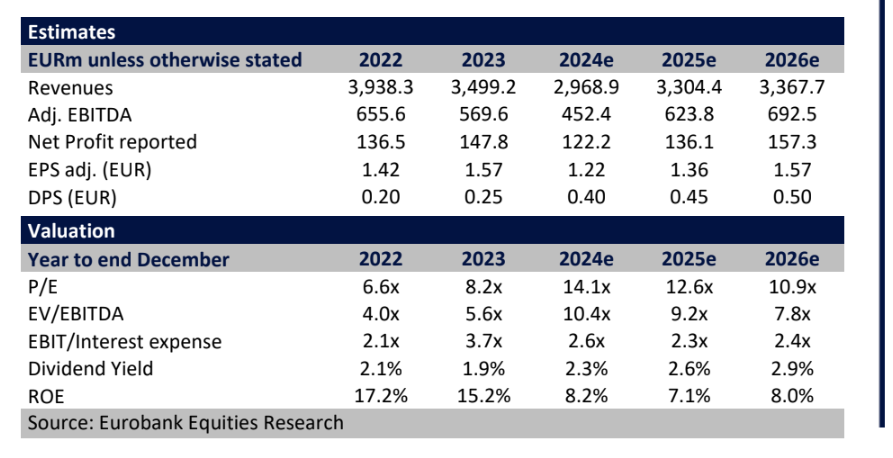

«Η ουσιαστική επαναφορά των αριθμών παραχωρήσεων θα οδηγήσει σε μια επιβλητική αύξηση 38% στα EBITDA του ομίλου το 2025 (μετά από +9% το 2024, proforma για την πώληση της Terna Energy) και 11% το 2026, ένα συναρπαστικό +17% περίπου μέσο ετήσιο ρυθμό αύξησης.

Η έναρξη κάλυψης της μετοχής, με σύσταση buy και τιμή στόχο τα €23,4, υποδεικνύει άνω του 35% περιθώριο ανόδου που δικαιολογεί την αγορά και τοποθετεί την ΓΕΚ σε αποτίμηση περίπου 8,7 φορές το 2026 σε όρους EV/EBITDA, δηλαδή σε premium έναντι της τρέχουσας αποτίμησης της ευρύτερης ομάδας ομολόγων που αξίζει, κατά την άποψή μας, από την πολύ ανώτερη ανάπτυξη και την ορατή ροή ταμειακών ροών που θα πρέπει να βοηθήσει τον όμιλο να επαναξιολογηθεί σε ένα επίπεδο πιο κοντά σε άλλα έργα υποδομής (π.χ. αεροδρόμια με 9 με 10 φορές τον δείκτη EV/EBITDA, παραχωρησιούχοι σε διψήφιο επίπεδο)», εξηγεί ο Αθανασούλιας.

Ηγέτης στις παραχωρήσεις, με ορατότητα προσθηκών έως το 2030

Η ΓΕΚ κατέχει μερίδια σε 5 από τις 7 παραχωρήσεις αυτοκινητοδρόμων στην ηπειρωτική Ελλάδα (σε μία εκκρεμεί η ένταξη) με μέση εναπομένουσα διάρκεια ζωής πάνω από 20 έτη και χωρίς λήξεις πριν από το 2037.

Όλες οι παραχωρήσεις είναι λειτουργικές, με μία μόνο να απαιτεί περίοδο κατασκευής 5 ετών. Πρόσφατα η ΓΕΚ εξασφάλισε επίσης την παραχώρηση του αυτοκινητοδρόμου της Βόρειας Κρήτης (λειτουργικός μετά το 2030).

Πέρα από τους αυτοκινητόδρομους, η ΓΕΚ λειτουργεί δύο μονάδες διαχείρισης αποβλήτων και διάφορες μικρότερες παραχωρήσεις, ενώ κατέχει επίσης μειοψηφικές συμμετοχές στο υπό ανάπτυξη αεροδρόμιο Καστελίου στην Κρήτη (32,5%) και στο συγκρότημα θέρετρων στο Ελληνικό (49%).

«Καθοδηγούμενοι από την ένταξη των δύο εμβληματικών παραχωρήσεων, εκτιμούμε ότι τα EBITDA του τομέα θα φθάσουν τα €473 εκατ. έως το 2026 (3Y CAGR: 42%), καθώς οι κατασκευές συμπληρώνουν τη στρατηγική της ΓΕΚ και ενισχύουν τις αποδόσεις.

Η αυξανόμενη τοπική οικονομία και η επιτακτική ανάγκη για εκσυγχρονισμό των υποδομών έχει ευνοήσει την ισχυρή ανάπτυξη των κατασκευών τα τελευταία χρόνια, διαμορφώνοντας το ανεκτέλεστο υπόλοιπο της ΓΕΚ σε €5 δισ. τον Ιούνιο έναντι €2,2 δισ. το 2021.

Αξιοποιώντας την ηγετική της παρουσία στην αγορά και το καθετοποιημένο μοντέλο της που επιτρέπει υψηλότερες αποδόσεις σε επίπεδο Ομίλου, η ΓΕΚ πρόκειται να αξιοποιήσει τα έργα ύψους €8-10 δισ. που θα δημοπρατηθούν εντός των επόμενων 18 μηνών, με στόχο να αυξήσει το μερίδιο του ανεκτέλεστου υπολοίπου των ιδίων έργων πέραν του σημερινού 65%», εκτιμά ο αναλυτής της Eurobank Equities.

«Εκτιμούμε ότι τα έσοδα του τομέα θα διαμορφωθούν σε €1,37 με €1,43 δισ. κατά τη διάρκεια της χρήσης 2024/2025, ‘φιλτράροντας’ τα EBITDA σε €114/€118 εκατ.

Η βελτιωμένη τοποθέτηση στην ενέργεια στηρίζει την ισχυρή συνεισφορά στα EBITDA. Η συμβατική ενέργεια βρίσκεται επίσης σε μια κομβική καμπή, με το μερίδιο προμήθειας της ΓΕΚ να φτάνει το 11% (έναντι 7% το 2022), μετά τις νέες συμβάσεις πώλησης και την παραγωγή να αναμένεται να επεκταθεί κατά 75% στο 2025, μετά την εμπορική λειτουργία του εργοστασίου συνδυασμένου κύκλου CCGT 877MW (50/50 JV με τη Motor Oil).

Με ενισχυμένους όγκους σε παραγωγή και προμήθεια, η ΓΕΚ Τέρνα θα βελτιώσει τη θέση της και θα εδραιώσει τη θέση της ως ο τρίτος μεγαλύτερος τοπικός παίκτης, και έτσι εκτιμούμε ότι τα EBITDA των ετών 2024-2026 θα εγκατασταθούν άνετα εντός του εύρους €100-120 εκατ.

Μετά από μια στρατηγική στροφή μέσω της πώλησης της δραστηριότητας ΑΠΕ, η ΓΕΚ είναι πλέον σε καλή θέση να εδραιώσει την κυριαρχία της στην αγορά και να εμπλουτίσει το χαρτοφυλάκιο παραχωρήσεων, αξιοποιώντας την τοπική έκρηξη των υποδομών, καθώς αξιοποιεί το περιθώριο για εξαγορές έργων που απελευθερώθηκε από τη συμφωνία με την ΑΠΕ.

Όσον αφορά το μέλλον, η πρόσφατη απόκτηση δύο σημαντικών πρόσθετων παραχωρήσεων θα αναδιαμορφώσει το μείγμα κερδών, οδηγώντας σε αύξηση των EBITDA κατά πάνω από 50% έως το 2026 (έναντι των επιπέδων του 2024) στα 693 εκατ. ευρώ, ενώ παράλληλα θα ενισχύσει την ορατότητα για τη δημιουργία των ταμειακών ροών», καταλήγει ο Αθανασούλιας.

Διαβάστε επίσης:

ΤΕΡΝΑ Ενεργειακή: Οι εταιρείες που περνούν στην ΓΕΚ Τέρνα μετά την συμφωνία με Masdar

Citi & UBS: Τι φέρνει η επικράτηση Τραμπ σε αγορές και πολιτική

Η Ελλάδα αναλαμβάνει την προεδρία του European Shortsea Network

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ανώτατο Δικαστήριο Ιταλίας: Οριστικά αθώος ο Σαλβίνι για την υπόθεση «Open Arms»

- «Καταρρέει» η πολυτέλεια; Γιατί οι αγοραστές στρέφονται στη δευτερογενή αγορά που αγγίζει τα 360 δις

- ΣΦΕΕ για φαρμακευτική δαπάνη: Τα παράδοξα, η μελέτη της Deloitte, οι μύθοι και τα μέτρα που δεν εφαρμόζονται

- Καραμανλής, Σαμαράς, Τσίπρας, Καρυστινού: Μεσσίες ως άλλοθι