ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Δύο απο τους σημαντικότερους παίκτες του sell side στην εγχώρια αγορά μετοχών, η εγχώρια χρηματιστηριακή Eurobank Equities και η αμερικανική τράπεζα Citi συμφωνούν ότι οι τίτλοι των ΔΕΗ και Jumbo είναι σε ελκυστικά επίπεδα αποτίμησης και αξίζουν της προσοχής των επενδυτών.

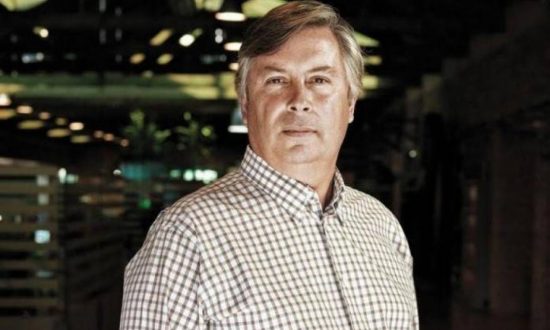

Ο επικεφαλής ανάλυσης της Eurobank Equities Σταμάτης Δραζιώτης διατηρεί τη σύσταση αγοράς για τη Jumbo με τιμή στόχο τα 33,40 ευρώ ανά μετοχή. «Η τιμή της Jumbo έχει υποστεί πτώση 15% από την κορυφή του 2024, ενώ αποδίδει μόλις 7% φέτος, επιβαρυμένη από τις παρενέργειες της πρόσφατης τοποθέτησης (περίπου 3% τον Μάιο, στα 27,2 ευρώ) και, κυρίως, από το δυσμενές μήνυμα που απηχεί η καθοδήγηση. Με τη μετοχή να διαπραγματεύεται σε περίπου 7 φορές τον δείκτη EV/EBITDA και περίπου 10 φορές τον δείκτη P/E, ενώ προσφέρει περίπου 8% απόδοση ελεύθερων ταμειακών ροών, θεωρούμε την Jumbo ως κορυφαία επιλογή. Ουσιαστικά, εκτιμούμε ότι στην τρέχουσα τιμή, οι μετοχές ενσωματώνουν μείωση αξίας στο μέλλον, καθώς η τρέχουσα αξία φαίνεται να είναι κάτω από την αξία που συνεπάγονται τα τρέχοντα λειτουργικά κέρδη. Εκτιμούμε επίσης ότι το επερχόμενο πρόγραμμα επαναγοράς μετοχών (10% του μετοχικού κεφαλαίου σε 2 χρόνια, ανώτατο όριο τιμής στα 27,2 ευρώ) θα προσφέρει ένα μαξιλάρι ασφαλείας», προβλέπει ο Δραζιώτης.

«Οι προβλέψεις για φέτος δεν συγχρονίζονται με τις επιδόσεις του α’ εξαμήνου, καθώς η Jumbo ανακοίνωσε αρκετά σταθερά αποτελέσματα α’ εξαμήνου σύμφωνα με τις εκτιμήσεις μας, σημειώνοντας αύξηση 5,5% adj. EBITDA σε αύξηση πωλήσεων +8% (το τελευταίο είχε προαναγγελθεί). Η ισχυρή επίδοση στηρίχθηκε στην εκπληκτική ανθεκτικότητα των μικτών περιθωρίων κέρδους (σταθερά σε ετήσια βάση καθώς η Jumbo συνέχισε να αντιμετωπίζει αποτελεσματικά τις προκλήσεις της εφοδιαστικής αλυσίδας, η οποία μόνο εν μέρει αμβλύνθηκε από τον πληθωρισμό των λειτουργικών εξόδων (+13% σε ετήσια βάση, λόγω της λειτουργίας 2 επιπλέον καταστημάτων και της αποθήκης στη Ρουμανία). Τα αναφερόμενα αποτελέσματα ενισχύθηκαν από μια ασφαλιστική αποζημίωση ύψους 10,2 εκατ. ευρώ (λόγω των περσινών πλημμυρών), οδηγώντας έτσι τα αναφερόμενα κέρδη 14% υψηλότερα σε ετήσια βάση σε 122 εκατ. ευρώ. Οι προβλέψεις για φέτος (πωλήσεις +4%, λειτουργικά κέρδη σταθερά σε ετήσια βάση) διαμορφώνουν απαισιόδοξες προοπτικές για το β’ εξάμηνο, υποδηλώνοντας πωλήσεις +1% και προσαρμοσμένα καθαρά κέρδη -3%. Δεν βλέπουμε λόγο να αλλάξουμε τις εκτιμήσεις μας σε αυτή τη συγκυρία (προσαρμοσμένα καθαρά κέρδη για φέτος +7% σε ετήσια βάση), ειδικά καθώς οι επιδόσεις εξαρτώνται από την εποχικά σημαντική προ-χριστουγεννιάτικη περίοδο», υπογραμμίζει ο Δραζιώτης.

Η Citi και ο Maksim Nekrasov δίνουν τιμή στόχο για τη μετοχή της Jumbo τα 32,5 ευρώ στο βασικό σενάριο με σύσταση αγοράς (buy). Ενδεικτικό της αξίας της Jumbo, στο κακό σενάριο της Citi, η τιμή στόχος είναι τα 25 ευρώ ή 2% χαμηλότερα από τα τρέχοντα επίπεδα, ενώ στο καλό σενάριο ο στόχος ανεβαίνει στα 35 ευρώ.

«Η ταμειακή θέση της Jumbo ανήλθε σε 428 εκατ. ευρώ (444 εκατ. ευρώ στο τέλος του 2023). Οι ελεύθερες ταμειακές ροές το α’ εξάμηνο του 2024 ανήλθαν σε 64 εκατ. ευρώ έναντι 20 εκατ. ευρώ, πάνω από τις προσδοκίες μας, παρότι το α’ εξάμηνο είναι εποχικά η ασθενέστερη περίοδος όσον αφορά τις ταμειακές ροές και το μεγαλύτερο μέρος των μετρητών παράγεται στο β’ εξάμηνο. Σε σχέση με την επαναγορά μετοχών, όπως ανακοινώθηκε στις αρχές Σεπτεμβρίου, η Jumbo διοργανώνει έκτακτη γενική συνέλευση σήμερα για την έγκριση διετούς προγράμματος επαναγοράς μετοχών έως 10% του μετοχικού κεφαλαίου (οι αποκτηθείσες μετοχές θα ακυρωθούν), η μέγιστη τιμή αγοράς είναι 27,2 ευρώ. Παρά την αύξηση των πωλήσεων κατά 8%, η Jumbo διατήρησε τις επιφυλακτικές προοπτικές της με πωλήσεις +4% φέτος και οργανικά καθαρά κέρδη κοντά στα επίπεδα του 2023. Σημειώνουμε ότι ακόμη και με αμετάβλητα οργανικά καθαρά κέρδη το 2024, υποστηριζόμενα από το κέρδος από την ασφάλιση, τα αναφερόμενα καθαρά κέρδη θα είναι 3% με 4% υψηλότερα σε ετήσια βάση. Το consensus του Bloomberg αναμένει αύξηση 7,7% στον κύκλο εργασιών και περίπου 5% αύξηση των καθαρών κερδών το 2024. Θεωρούμε ότι το σταθερό μικτό περιθώριο κέρδους του α’ εξαμήνου είναι καθησυχαστικό και υπογραμμίζει την ικανότητα της Jumbo να μετριάσει το υψηλότερο κόστος μεταφοράς», καταλήγει ο Nekrasov.

Αναφορικά με τη μετοχή της ΔΕΗ και για τη συμφωνία που που ανακοίνωσε στις 25 Σεπτεμβρίου, το σχόλιο της Citi και της αναλύτριας Ella Walker-Hunt είναι: «θεωρούμε ότι η λειτουργική εξαγορά ΑΠΕ αντανακλά μια δίκαιη τιμή και παρόλο που η αγορά δεν πληρώνει σήμερα για τη μελλοντική ανάπτυξη των ΑΠΕ, με EV/MW μόλις 0,06 εκατ. ευρώ νομίζουμε ότι είναι μια θετική εξέλιξη για τη ΔΕΗ. Συνολικά, πιστεύουμε ότι οι συναλλαγές αυτές έχουν στρατηγικό νόημα, καθώς επιτρέπουν στον όμιλο να προωθήσει τον μετασχηματισμό του σε πράσινη ενέργεια, ενώ παράλληλα εξασφαλίζουν επαρκή ευελιξία του συστήματος, λαμβάνοντας υπόψη την ηλικία/αποδοτικότητα του σημερινού στόλου φυσικού αερίου. Μας αρέσει η ΔΕΗ, δίνουμε σύσταση αγοράς με τιμή στόχο τα 14,7 ευρώ ανά μετοχή και βλέπουμε περιθώριο για περαιτέρω επαναξιολόγηση καθώς η εταιρεία συνεχίζει να επιδεικνύει ανάπτυξη».

Υπενθυμίζεται ότι στις 23 Σεπτεμβρίου, η Citi και η αναλύτρια Ella Walker-Hunt ξεκίνησαν την κάλυψη της μετοχής της ΔΕΗ με στόχο τα 14,70 ευρώ στο βασικό τους σενάριο και σύσταση αγοράς (buy). To περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι σημαντικό με 27% και μαζί με την προσδοκώμενη μερισματική απόδοση ξεπερνά το 30%. Στο θετικό σενάριο (bull case) η τιμή στόχος ανέρχεται στα €19,10 ή 63% υψηλότερα, ενώ στο αρνητικό σενάριο (bear case) η τιμή στόχος είναι στα €10,90 ή μόλις 6,8% χαμηλότερα από τα τρέχοντα επίπεδα.

«Ξεκινάμε την κάλυψη της ΔΕΗ με αξιολόγηση buy και στόχο τα €14,7 ανά μετοχή. Μας αρέσει η ιστορία μετασχηματισμού της ΔΕΗ, η οποία στηρίζεται στην απαλλαγή του χαρτοφυλακίου παραγωγής από τον άνθρακα με οργανικές και ανόργανες επενδύσεις σε ανανεώσιμες πηγές ενέργειας, οδηγώντας σε ανώτερη ανάπτυξη (12% CAGR EBITDA), ακόμη και αν επιτευχθεί μέσω υψηλότερης μόχλευσης. Ταυτόχρονα, η ΔΕΗ έχει πλοηγηθεί καλά μέσα στην ενεργειακή κρίση και τις διάφορες συναφείς πολιτικές πιέσεις. Επίσης, θεωρούμε ότι οι επενδυτές λαμβάνουν προστασία από την αποτίμηση με πολλαπλασιαστή EV/EBITDA για το 2025 σε 6,5 φορές», εξηγεί η Ella Walker-Hunt.

Στην τελευταία της έκθεση για την εγχώρια μετοχών, η Eurobank Equities εξήγησε ότι προτιμά την έκθεση σε ονόματα με ισχυρή δυναμική κερδών, εύλογο βαθμό ορατότητας κερδών και στήριξη των αποδόσεων, καθώς και σε ονόματα στα οποία βλέπει σημαντική μετατόπιση της αποτίμησης. Η μετοχή της ΔΕΗ είναι από τις κορυφαίες επιλογές της λόγω της καλής λειτουργικής εκτέλεσης, αλλά και των εξαγορών και συγχωνεύσεων που αυξάνουν την αξία. Η τιμή στόχος για τη ΔΕΗ είναι τα 17,50 ευρώ ανά μετοχή. Στο report στις 9 Αυγούστου, ο αναλυτής της χρηματιστηριακής, επισημαίνει ότι οι επικαιροποιημένες εκτιμήσεις του οδηγούν σε στόχο τιμής στα 17,5 ευρώ, τοποθετώντας τη ΔΕΗ σε αποτίμηση 7,4 φορές τον δείκτη EV/EBITDA, δηλαδή στο ίδιο επίπεδο με τις υψηλότερες τιμές των ανταγωνιστών της, το οποίο εκτιμάται ότι μπορεί να δικαιολογηθεί από το ανώτερο αναπτυξιακό προφίλ της ΔΕΗ. Η αποτίμηση δεν ενσωματώνει τη νέα συμφωνία με τις ΑΠΕ, η οποία κατά την εκτίμηση της χρηματιστηριακής θα μπορούσε να ξεκλειδώσει άλλα 0,6 ευρώ ανά μετοχή.

Διαβάστε επίσης

Citi για Jumbo: Η μετοχή έχει αποτιμήσει ήδη το χειρότερο σενάριο

Citi για ΔΕΗ: Οι νέες εξαγορές είναι μια θετική εξέλιξη για τον όμιλο

Eurobank Equities για Παπουτσάνης: Ελκυστικό σημείο εισόδου στη μετοχή

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αδειάζει η κλεψύδρα για το πρόγραμμα εργασιακής εμπειρίας της ΔΥΠΑ – 40.000 θέσεις έχουν ήδη καλυφθεί

- Συνάντηση Μιχαηλίδου – Γκίκα για την ενίσχυση της οικογένειας και της γονεϊκότητας στη νησιωτική χώρα

- Alpha Bank: Deal με τη Universal του κυπριακού ομίλου Photos Photiades – Συγχωνεύονται με την ασφαλιστική Altius

- ΟΠΑΠ: Η Allwyn απέκτησε ακόμη 351.964 μετοχές για 6,4 εκατ. ευρώ