ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Σε μία εβδομάδα από σήμερα συγκαλείται η ετήσια τακτική γενική συνέλευση των μετόχων της Εθνικής, όπου, μεταξύ άλλων, καλείται να αποφασίσει τη διανομή μερίσματος, για πρώτη φορά μετά από σχεδόν 15 χρόνια, ύψους 0,37 ευρώ (0,36 καθαρό).

Πάνω από 11,4 εκατ. κομμάτια έχουν αλλάξει χέρια στη μετοχή την τελευταία εβδομάδα με το συνολικό τζίρο να ξεπερνάει τα 90,3 εκατ. ευρώ.

Δηλαδή από τις τελευταίες συνεδριάσεις, ουσιαστικά οι συναλλαγές μιας μέρας έχουν γίνει από την Εθνική, παρατηρούν οι χρηματιστές και εξηγούν:

Η ΕΤΕ σε αυτή τη φάση συγκεντρώνει το επενδυτικό ενδιαφέρον για δύο λόγους:

Ο πρώτος, έχει να κάνει με το μέρισμα, καθώς οι επενδυτές μπαίνουν στη μετοχή για να κατοχυρώσουν ότι θα το πάρουν, και ο δεύτερος συνδέεται με την επικείμενη ιδιωτικοποίηση, η οποία προγραμματίζεται για το φθινόπωρο.

Ότι η μετοχή –εκφράζουν την πεποίθηση- θα καλύψει το έδαφος από την αποκοπή, αφού το placement για το 18,39% που έχει απομείνει στο ΤΧΣ δεν θα γίνει κάτω από τα 8 ευρώ.

Πρόκειται, όπως αναφέρουν χαρακτηριστικά για safe bet, τη στιγμή που οι τελευταίες αναλύσεις ανεβάζουν την τιμή της μετοχής ακόμα και πάνω από τα 10 ευρώ.

Η Axia ανεβάζει την τιμή στόχο για την μετοχή στα 10,50 από 8,80 πριν και η UBS την απογειώνει στα 11 ευρώ.

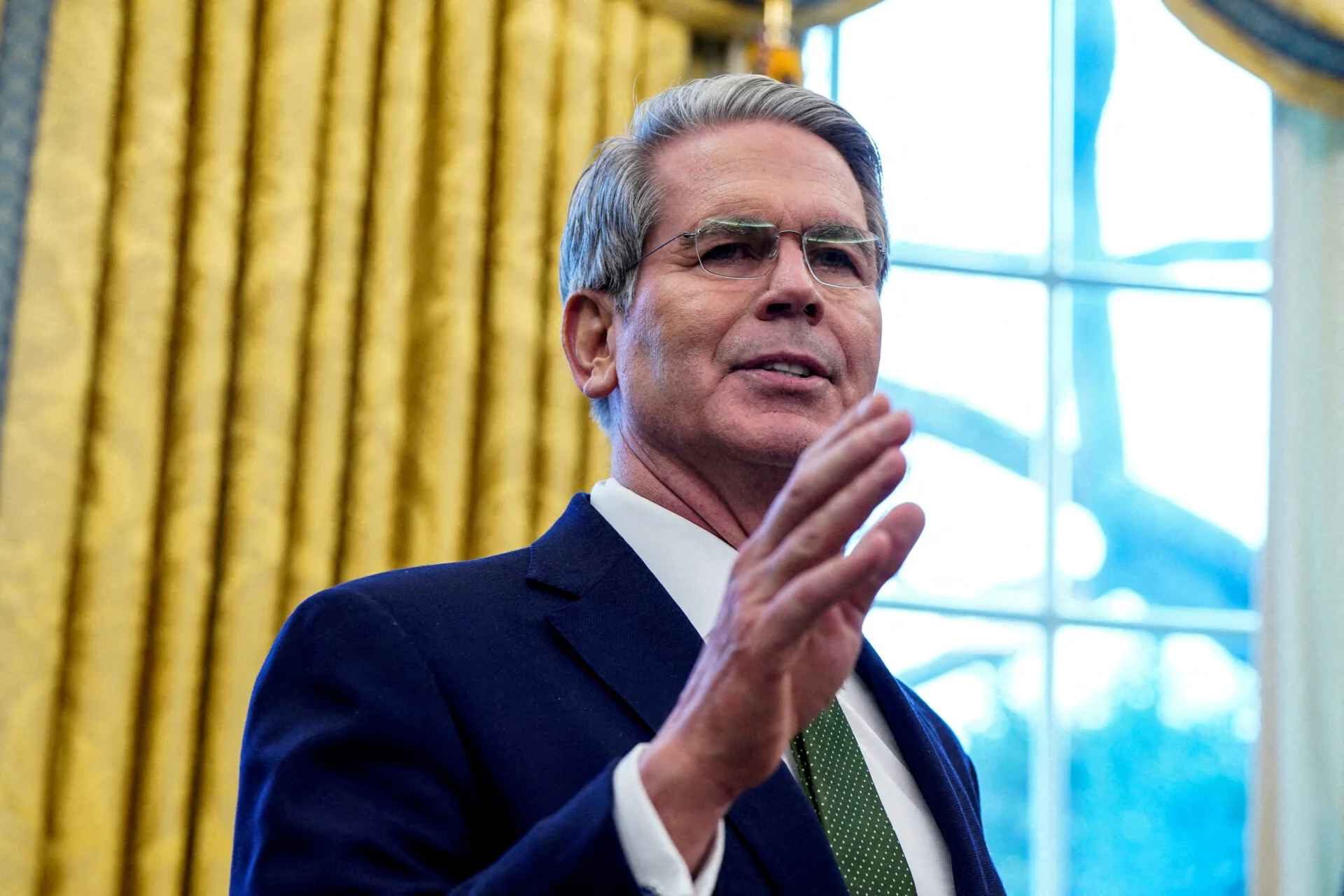

Προ ημερών ο υπουργός Εθνικής Οικονομίας, Κωστής Χατζηδάκης, έδωσε τον τόνο των προθέσεων της κυβέρνησης «για μέσα στο 2024», αφήνοντας το ποσοστό ανοιχτό, λέγοντας ότι «το Δημόσιο θα μειώσει περαιτέρω τη συμμετοχή του», με σενάρια να το θέλουν να κρατάει μια μικρή συμμετοχή, ίσως κάτω του 10%, αν δεν επικρατήσει η άποψη για πλήρη πώληση.

Σήμερα η συμμετοχή του ΤΧΣ στην Εθνική είναι στο 18,39%, μετά το πολύ επιτυχημένο placement του φθινοπώρου του 2023, μέσω του οποίου κορυφαία διεθνή επενδυτικά funds αγόρασαν το 22% του μετοχικού κεφαλαίου της τράπεζας με τον υψηλότερο δείκτη κεφαλαιακής επάρκειας στην ελληνική αγορά.

Καλά πληροφορημένες πηγές θέλουν το νέο πακέτο πώλησης να οδεύει προς φθινόπωρο, με τον Σεπτέμβριο ως επικρατέστερο μήνα, για λόγους που ταιριάζουν και με την… ατζέντα των διεθνών επενδυτών (ακολουθούν ως γνωστόν οι αμερικανικές εκλογές τον Νοέμβριο, όταν η διεθνής επενδυτική κοινότητα θα έχει το βλέμμα στραμμένο σε άλλη κατεύθυνση).

Το ποσό που θα διατεθεί τελεί υπό συζήτηση, με το Δημόσιο να θέλει ίσως να κρατήσει ένα ποσοστό.

Ταυτόχρονα, η Moody’s φτιάχνει κλίμα ενόψει του επικείμενου placement.

O Αμερικανικός οίκος στις 8/7 αναβάθμισε τη βραχυπρόθεσμη και μακροπρόθεσμη αξιολόγηση των καταθέσεων της Εθνικής Τράπεζας σε Baa2/P-2 από Baa3/P-3, με το outlook για τη μακροπρόθεσμη αξιολόγηση να υποβαθμίζεται σε σταθερό από θετικό.

Η βασική πιστοληπτική αξιολόγηση (BCA) της Eθνικής Τράπεζας αναβαθμίστηκε σε Ba1 από Ba2, ενώ η αξιολόγηση του κύριου ανασφάλιστου χρέους της τράπεζας αναβαθμίστηκε σε Βaa2 από Ba1.

H αναβάθμιση της βασικής πιστοληπτικής αξιολόγησης αντανακλά τους ισχυρούς κεφαλαιακούς δείκτες, τονίζει η Moody’s, επισημαίνοντας ότι η Εθνική Τράπεζα διαθέτει το μεγαλύτερο μαξιλάρι απορρόφησης ζημιών μεταξύ των ελληνικών τραπεζών.

Διαβάστε επίσης

Euroxx Χρηματιστηριακή για ΓΕΚ Τέρνα: Νέα δυναμική από την πώληση της Τέρνα Ενεργειακής

Ιατρικό: Διαψεύδονται οι φήμες για δημόσια πρόταση, η έμφαση στο buy back και το ράλι της μετοχής

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- INSETE: Αύξηση 4,8% των αεροπορικών αφίξεων το Α’ τρίμηνο 2025

- Εμμανουήλ Τσικαλάκης (ΠΝΟ): Διασφάλιση συλλογικών συμβάσεων και της ανθρώπινης ζωής στη θάλασσα

- Τραμπ: Κήρυξε «πόλεμο» στον Μπέζος – Εκνευρισμός από αναφορές πως η Amazon θα αναγράφει το κόστος των δασμών στα προϊόντα της

- Ντόναλντ Τραμπ: Γιατί βάζει την «όπισθεν» στο θέμα των δασμών στα αυτοκίνητα