ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Το τέλος εποχής για το φτηνό χρήμα μοιάζει να είναι πλέον κοινός τόπος και στο επιχειρηματικό σκηνικό.

Η έξαρση του πληθωρισμού και οι γραμμές άμυνες που οργανώνονται από τις κεντρικές τράπεζες με «όπλο» την άνοδο των επιτοκίων, πυροδοτούν ανατρεπτικές καταστάσεις στα ομόλογα. Οι πωλητές σπρώχνουν τις τιμές αισθητά πιο κάτω από την ονομαστική τους αξία, με συνέπεια να ανεβαίνουν αλματωδώς οι αποδόσεις, που με τη σειρά τους παραπέμπουν σε ένα ράλι στο κόστος δανεισμού.

Όπως όλα δείχνουν η ΕΚΤ θα μπει κι αυτή με τη σειρά της στο «χορό» της νομισματικής σύσφιξης, ακολουθώντας την Ομοσπονδιακή τράπεζα των ΗΠΑ.

Χαρακτηριστικό δείγμα στο ντόμινο των εξελίξεων είναι και η συμπεριφορά του 10ετούς ομολόγου της Ελληνικής Δημοκρατίας, που αποτελεί την «πυξίδα» για την πορεία στα κόστη δανεισμού. Η νέα έκδοση των 3 δις ευρώ του περασμένου Ιανουαρίου, έγινε με απόδοση στο 1,836%. Τώρα, η απόδοσή του κινείται οριακά πάνω από 3,5%, αντικατοπτρίζοντας την αύξηση του κόστους κατά 90,8%…

Για τις επιχειρήσεις, η πορεία των εταιρικών τους ομολόγων είναι εκείνη που καταγράφει με τον πιο εύγλωττο τρόπο τη σκληρή πραγματικότητα. Καθώς όπως προκύπτει από τα στοιχεία η αύξηση στα κόστη δανεισμού φτάνει μέχρι το… 335,2%.

Αυτό συμβαίνει με την Coca Cola HBC που εδώ και μια δεκαετία έχει μεταφέρει στην Ελβετία, ενώ η διαπραγμάτευση των μετοχών της γίνεται παράλληλα (με τη βασική αγορά του Λονδίνου) και στο χρηματιστήριο της Αθήνας. Το δεκαετές ομόλογο των 500 εκατ. ευρώ που εξέδωσε ο διεθνοποιημένος όμιλος το 2017 έχει επιτοκιακό ‘’κουπόνι’’ μόλις 0,625%.

Ωστόσο τώρα η εικόνα έχει αλλάξει άρδην, καθώς στον απόηχο των αρνητικών επιπτώσεων από τη μεγάλη επιχειρηματική της θέση στην αγορά της Ρωσίας, η τιμή του ομολόγου έχει κατρακυλήσει στο 86% της ονομαστικής αξία. Ανεβάζοντας έτσι στο 2,72% την ετησιοποιημένη απόδοση έως τη λήξη του.

Το σημαντικό αυτό άνοιγμα της διαφοράς που έχει το «κουπόνι» με την τρέχουσα απόδοση, δείχνει το πόσο έχει ανέβει το θεωρητικό κόστος δανεισμού για την Coca Cola. Συμφερόντων των οικογενειών Δαυίδ-Λεβέντη. Και παρεμπιπτόντως, χωρίς να υπάρχει η παραμικρή μετοχική σχέση στην εταιρεία με τη συνεπώνυμη της δεύτερης οικογένεια, της οποίας ο γόνος εμπλέκεται στην ερεβώδη υπόθεση του βιασμού της 24χρονης στη Θεσσαλονίκη…

Η συμπεριφορά των ελληνικών και διεθνών εκδόσεων

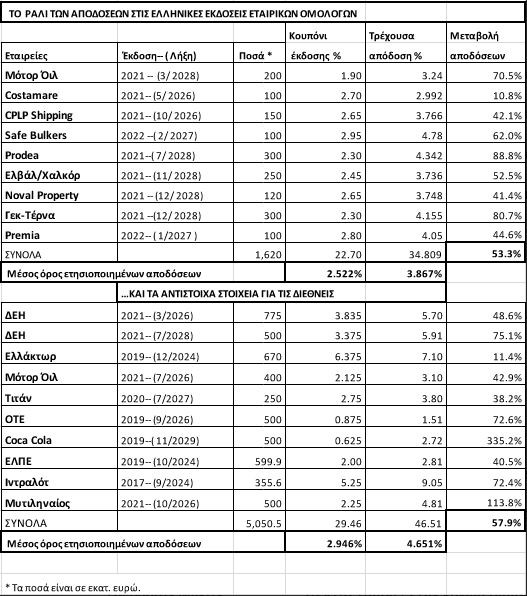

Εκ των πραγμάτων τα νέα «καυτά» δεδομένα για το κόστος του χρήματος στις επιχειρήσεις, προκύπτει μέσα από ένα δείγμα 19 ομολόγων. Εξ αυτών τα 9 είναι ελληνικού δικαίου, έχουν εκδοθεί από το ξεκίνημα του 2021 και μετά, είναι διαπραγματεύσιμα στη χρηματιστηριακή αγορά της Αθήνας, ενώ με αυτά οι εκδότριες εταιρείας έχουν συγκεντρώσει κεφάλαια συνολικού ύψους 1,62 δις ευρώ.

Τα υπόλοιπα 10 αφορούν διεθνείς εταιρικές εκδόσεις, κατά κύριο λόγο της τριετίας 2019-2021, μέσω των οποίων τα υπό πληρωμή αντληθέντα κεφάλαια ανέρχονται στα επίπεδα των 5,05 δις ευρώ. Το μέσο σταθερό «κουπόνι» επιτοκίου για τη συγκεκριμένη δεκάδα ομολόγων είναι στο 2,946%. Με τα σημερινά δεδομένα της πτώσης των τιμών κάτω από την ονομαστική τους αξία, η μέση ετήσια απόδοση μέχρι τη λήξη τους έχει ανέβει στο 4,651%. Η ενίσχυση αυτή των αποδόσεων κατά 57,9% φανερώνει το πόσο ακριβότερο έχει καταστεί το κόστος του δανεισμού.

Στην περίπτωση των 9 ομολόγων της ελληνικής αγοράς, το προσφερόμενο κατά μέσο όρο σταθερό επιτόκιο είναι στο 2,522%, ενώ τώρα η μέση ετησιοποιημένη απόδοση έχει φτάσει 3,867%. Κάτι που σημαίνει ότι το κόστος του χρήματος έχει αυξηθεί κατά 53,3%.

Η διαφορά που υπάρχει στα χαμηλότερα ‘’κουπόνια’’ των εταιρικών ομολόγων των ελληνικών εκδόσεων, είναι απόρροια αφ’ ενός μεν των λιγότερων κεφαλαίων που άντλησαν και αφ’ ετέρου των… χαλαρότερων όρων στην τιμολόγησή τους. Γεγονός που έδωσε την ευχέρεια στις εταιρείες να πάρουν κεφάλαια με μικρότερο κόστος σε σύγκριση με τα δεδομένα των διεθνών αγορών. Ενώ από την άλλη πλευρά οι επενδυτές είχαν αντίστοιχα πιο περιορισμένα οφέλη.

Διπλάσιο το κόστος μέσα στις 4-5 τελευταίες βδομάδες

Το ουσιώδες είναι ότι το κόστος του χρήματος αναρριχάται σε ολοένα και ψηλότερα, έχοντας μάλιστα διπλασιαστεί στη διάρκεια των 4-5 τελευταίων εβδομάδων. Οι πωλητές διώχνουν εταιρικά ομόλογα, θεωρώντας ότι με την ανοδική πορεία των επιτοκίων οι νέες εκδόσεις θα έχουν μεγαλύτερα ‘’κουπόνια’’ και άρα εκείνοι μεγαλύτερες αποδόσεις.

Πρακτικά -και αυτό αφορά όλες τις εταιρικές εκδόσεις- η άνοδος των αποδόσεων δεν συνεπάγεται οικονομικές επιπτώσεις για την εκδότρια εταιρεία. Διότι εκείνη θα πληρώνει μέχρι τη λήξη το ίδιο, σταθερό επιτόκιο. Χωρίς την παραμικρή αλλαγή.

Η σημαντική διαφορά όμως έγκειται στο γεγονός ότι αν η εταιρεία, ή κάποια άλλη, προχωρούσε τώρα σε μία νέα έκδοση, θα είχε να αντιμετωπίσει το (θεωρητικά) αυξημένο κόστος στην τιμολόγηση των προς άντληση κεφαλαίων από την αγορά. Στοιχείο το οποίο και ερμηνεύει το γιατί έχουν παγώσει τέτοιου είδους κινήσεις από την πλευρά των ελληνικών επιχειρήσεων.

Τουλάχιστον σε ότι αφορά τις διεθνείς εκδόσεις η ελάχιστη συμμετοχή ξεκινά κατά κανόνα από τα 100.000 ευρώ, ενώ το τελευταίο διάστημα οι συναλλαγές είναι πολύ περιορισμένες. Καθώς μάλιστα οι συναλλαγές αυτές βασίζονται σε διμερείς ‘’εκτός κύκλου’’ συμφωνίες, οι τιμές χαρακτηρίζονται ενδεικτικές. Για τις αποδόσεις λαμβάνονται ώς βάση οι τιμές προσφοράς που δίνονται πωλητές (ask) και οποίες είναι ανώτερες από εκείνες που εκφράζεται η ζήτηση των αγοραστών (bid).

Σε ότι αφορά τα ελληνικού δικαίου ομόλογα, η ελάχιστη επενδυτική συμμετοχή ξεκινά από τα 1.000 ευρώ, ενώ οι αποδόσεις τους προκύπτουν από τις καθημερινές τιμές κλεισίματος στο αθηναϊκό χρηματιστήριο.

Πόσο ‘’καίει’’ το κόστος χρήματος στις διεθνείς αγορές

Στο ‘’μέτωπο’’ των διεθνών εκδόσεων και πέρα από την Coca Cola, το εταιρικό ομόλογο της Μυτιληναίος βγήκε με ‘’κουπόνι’’ 2,25%, αλλά πλέον η ετησιοποιημένη απόδοση στη λήξη έχει ανέβει στο 4,81%. Έχοντας ενισχυθεί κατά 113,8%.

Άνοδο κατά 72,4% σε σχέση με το αρχικό επιτόκιο έκδοσης εμφανίζει η τρέχουσα απόδοση του ομολόγου της Ιντραλότ. Του οποίου το ανεξόφλητο υπόλοιπο έχει περιοριστεί στα 355,6 εκατ. ευρώ, μετά από την πρόσφατη συμφωνία με τους ομολογιούχους-πιστωτές της εταιρείας.

Η ΔΕΗ από την πλευρά της έκανε πέρσι διπλό άνοιγμα στις αγορές. Το μακρύτερης διάρκειας 7ετές ομόλογο έχει επιτόκιο 3,375%, αλλά καθώς η τιμή του έχει υποχωρήσει τώρα στο 87,07% της ονομαστικής του αξίας, η απόδοσή του διαμορφώνεται στο 5,91%. Σημειώνοντας άνοδο 75,1%. Επίσης κατά 48,1% έχει ανέβει η απόδοση του 5ετούς ομολόγου της ΔΕΗ.

Ο ΟΤΕ που βγήκε στις αγορές το 2019 αντλώντας 500 εκατ. ευρώ (εκ των οποίων το 20% καλύφθηκε από την Deutsche Telekom) πέτυχε να ‘’κλειδώσει’’ χαμηλό επιτόκιο 0,875%. Τώρα η απόδοση έχει ανέβει στο 1,51% που ναι μεν δεν μπορεί να χαρακτηριστεί υψηλό, αλλά είναι…72,6% πάνω από το προσφερόμενο ‘’κουπόνι’’.

Ηπιότερη είναι η μεταβολή της απόδοσης ( 42,9%) για το ομόλογο των 400 εκατ. ευρώ της Μότορ Όιλ. Η συγκεκριμένη έκδοση έχει επιτόκιο 2,125% αλλά καθώς το ομόλογο βγήκε κάτω από την ονομαστική αξία (στο 99,471) η αρχική του απόδοση άρχισε να τρέχει από τα επίπεδα του 2,35%, φτάνοντας τώρα στο 3,10%.

Η έκδοση των ΕΛΠΕ τιμολογήθηκε με επιτόκιο 2%, ενώ η κάμψη της τιμής του έχει οδηγήσει πλέον την απόδοση στο 2,81%. Τα ΕΛΠΕ όμως, αρχικά άντλησαν από τις αγορές 500 εκατ. ευρώ και λόγω του ότι το ομόλογο βγήκε κάτω από την ονομαστική του αξία (στο 99,41) η απόδοση ήταν πάνω από ‘’κουπόνι’’, στο 2,125%. Τον Οκτώβριο του 2020 στη συγκεκριμένη έκδοση προστέθηκαν κι άλλα 99,9 εκατ. ευρώ, με το ίδιο μεν ‘’κουπόνι’’, αλλά με την απόδοση να διαμορφώνεται στο 2,42%. Αφού αυτή τη φορά η… πρόσθετη έκδοση έγινε στο 98,425% της ονομαστικής αξίας.

Για το εταιρικό ομόλογο της Τιτάν η αύξηση της απόδοσης είναι στο 38,2%, ενώ ξεχωριστή περίπτωση το ομόλογο των 670 εκατ. ευρώ της Ελλάκτωρ, που αναμένεται να οδηγηθεί σε πρόωρη εξόφληση. Πιθανότατα στο 103,18 της ονομαστικής του αξίας.

Το σκηνικό στην ελληνική αγορά

Στην αντίπερα όχθη και τα διαπραγματεύσιμα στο ελληνικό χρηματιστήριο εταιρικά ομόλογα, μεταδίδουν τα ξεκάθαρο μήνυμα της αύξησης στο κόστος δανεισμού. Και οι 9 πιο πρόσφατες εκδόσεις, βρίσκονται σε τιμές αισθητά πιο κάτω από την ονομαστική τους αξία.

Σε σύγκριση με το προσφερόμενο σταθερό επιτόκιο, η τρέχουσα απόδοση του ομολόγου της Prodea, βρίσκεται 88,8% πιο πάνω. Ακολουθεί με άνοδο στις αποδόσεις κατά 80,7% το ομόλογο της Γέκ-Τέρνα, καθώς η τιμή του έχει υποχωρήσει στο 90,11 της ονομαστικής του αξίας (που είναι το 100).

Η έκδοση του ελληνικού ομολόγου της Μότορ Όιλ έγινε με το χαμηλότερο επιτόκιο ( 1,90%) που έχει επιτευχθεί. Τώρα όμως η απόδοση έχει ανέβει κατά 70,5% ( στο 3,24%) εκφράζοντας το αυξημένο κόστος δανεισμού.

Κάτι ανάλογο συμβαίνει και με τα τρία ναυτιλιακά ομόλογα, των οποίων επίσης οι τιμές έχουν κατρακυλήσει κάτω από την ονομαστική αξία. Σε αυτό της Safe Bulkers η απόδοση βρίσκεται πλέον 62% πάνω από το επιτοκιακό ‘’κουπόνι’’. Στην περίπτωση της SPLP Shipping του Βαγγέλη Μαρινάκη η ετησιοποιημένη απόδοση έχει ανέβει 42,1%, ενώ το ομόλογο της Costamare του Κωστή Κωνσταντακόπουλου, έχει πιο αμυντικά χαρακτηριστικά. Με την έννοια ότι η άνοδος της απόδοσης φτάνει μέχρι το 10,8%.

Οι εκδόσεις της Ελβάλ/Χαλκόρ, της Noval και της Premia, διαπραγματεύονται κι αυτές κάτω από την ονομαστική τους αξίας. Με συνέπεια οι αποδόσεις τους να τώρα 52,5%, 41,4%, και 44,6% αντίστοιχα. Σηματοδοτώντας με σειρά τους ότι το φθηνό κόστος χρήματος είναι παρελθόν. Άγνωστο για πόσο.

Διαβάστε επίσης

Πόσο ακριβότερο έχει γίνει το κόστος του χρήματος για τα εταιρικά ομόλογα και τι ευκαιρίες έχουν οι επενδυτές

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- «Μάχη» στον Αργοσαρωνικό: 20 εταιρείες και κοινοπραξίες θα δρομολογήσουν 75 πλοία την περίοδο 2025 – 2026

- Χάρτης ευκαιριών και εντάσεων στο Αιγαίο

- Τάκης Σαράντης (Ελληνικά Γαλακτοκομεία) στο mononews: Πώς θα απογειώσουμε τη Δωδώνη

- Airbnb: Τα πολλά ακίνητα «τρώνε» την ανάπτυξη – 1,15 εκατομμύρια καταλύματα τον Μάρτιο