ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι κίνδυνοι που επιβάρυναν τις αγορές μετοχών το τρίτο τρίμηνο μετατρέπονται σε ευκαιρίες, εκτιμά η Deutsche Bank στην ανάλυση του Οκτωβρίου για την πορεία των αγορών. Ο βασικός κίνδυνος είναι η κλιμάκωση της σύγκρουσης Ισραήλ/Παλαιστίνης και η επακόλουθη άνοδος των τιμών του πετρελαίου που αποτελεί κίνδυνο για το σενάριο αποπληθωρισμού των οικονομιών.

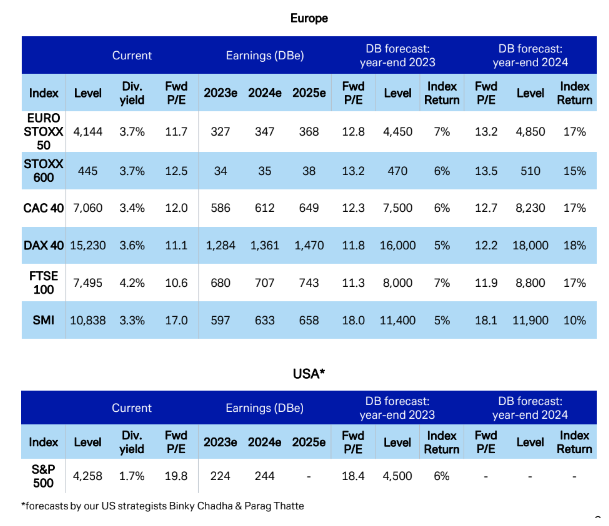

«Οι στόχοι τιμών για τους μετοχικούς δείκτες στην Ευρώπη για το 2024, καθώς οι κίνδυνοι μετατρέπονται σε ευκαιρίες ιδίως για το επόμενο έτος, είναι οι 510 μονάδες για τον ευρωπαϊκό δείκτη μετοχών Stoxx Europe 600, οι 4.850 μονάδες για τον δείκτη Euro Stoxx 50 και οι 18.000 μονάδες για τον γερμανικό δείκτη μετοχών DAX», επισημαίνει ο οίκος.

Οι Maximilian Uleer και Carolin Raab αναφορικά με την ανάπτυξη και τη βελτίωση των προοπτικών, επισημαίνουν ότι μετά από πτώση επί πέντε συνεχόμενους μήνες, οι δείκτες PMI στην Ευρωζώνη έχουν πρόσφατα γυρίσει. Οι εκτιμήσεις της κινεζικής συναίνεσης για την ανάπτυξη φαίνεται τώρα να αντικατοπτρίζουν επαρκώς την ασθενέστερη κινεζική ανάπτυξη (4,5% το 2024), την ίδια στιγμή που ορισμένοι από τους δείκτες ανάπτυξης για την περιοχή φαίνεται να έχουν πιάσει πάτο. «Ενώ μια ήπια ύφεση στις ΗΠΑ εξακολουθεί να αποτελεί τη βασική μας υπόθεση για το πρώτο εξάμηνο του επόμενου έτους, η ανάπτυξη στις ΗΠΑ συνέχισε να εκπλήσσει προς τα πάνω. Μια ήπια ύφεση αναμένεται ευρέως από τις αγορές και πιθανότατα θα έχει περιορισμένο αντίκτυπο στις αγορές», προβλέπει το δίδυμο της τράπεζας.

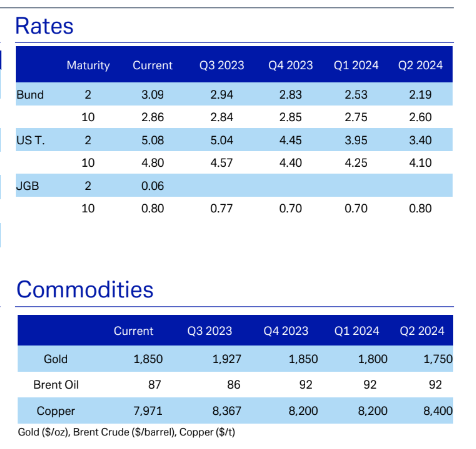

Για τις κεντρικές τράπεζες και την κορύφωση στα επιτόκια, μετά την πρόσφατη κίνηση των επιτοκίων (υψηλά επιτόκια, μειώσεις αργότερα), αναμένουν πλέον θετικές εκπλήξεις από τις κεντρικές τράπεζες για το επόμενο έτος. Οι αποδόσεις των δεκαετών κρατικών ομολόγων καθώς και των γερμανικών Bunds φαίνονται τεντωμένες μετά την πρόσφατη κίνηση. Κατά μέσο όρο, οι αποδόσεις των Bunds μειώθηκαν κατά 111 μονάδες βάσης 12 μήνες μετά την τελευταία αύξηση των επιτοκίων σε 9 από τις 10 περιπτώσεις και οι χαμηλότερες αποδόσεις θα προσφέρουν άνοδο για τα P/Es το 2024 στις μετοχές (Marshmallow Effect).

«Για τα κέρδη, παρά τη θετική μας άποψη για τις μετοχές έως το 2023, ήμασταν από τους πιο απαισιόδοξους. Μετά από ισχυρές αναθεωρήσεις προς τα κάτω, οι αριθμοί του consensus για την Ευρώπη έχουν γίνει όλο και πιο ρεαλιστικοί για το τρέχον έτος (consensus 2023: 0%, DB: -3%) και δυνητικά υπερβολικά αρνητικοί για το επόμενο έτος (consensus 2024: +3%, DBe: +5%)», συνεχίζουν οι Uleer και Raab.

«Προτιμούμε τις μετοχές έναντι του σταθερού εισοδήματος. Μας αρέσει να αναλαμβάνουμε τον κίνδυνο μέσω μιας υπερεπενδεδυμένης θέσης στις μετοχές, αλλά προτιμούμε να αγοράζουμε κρατικά ομόλογα μακράς διάρκειας με υψηλή διαβάθμιση έναντι των πιστωτικών τίτλων των εταιρειών. Αναμένουμε ότι τα επιτόκια θα μειωθούν και οι συσχετίσεις μεταξύ κρατικών ομολόγων με υψηλή αξιολόγηση και μετοχών θα γίνουν αρνητικές», εκτιμά η Deutsche Bank.

«Η βασική μας υπόθεση παραμένει ότι δεν υπάρχει ύφεση στην Ευρωζώνη, αλλά μια ήπια ύφεση στις ΗΠΑ εξακολουθεί να αποτελεί τη βασική μας υπόθεση για το πρώτο εξάμηνο του επόμενου έτους, παρότι η ανάπτυξη στις ΗΠΑ συνέχισε να εκπλήσσει προς τα πάνω. Μια ήπια ύφεση είναι ευρέως αναμενόμενη και θα ήταν πιο πιθανό να έχει περιορισμένο αντίκτυπο στις αγορές», καταλήγουν οι αναλυτές της DB.

Διαβάστε επίσης:

Ώθηση για τη μετοχή της Currys μετά τις προσφορές για την Κωτσόβολος

_______________________

Αυτοδιοικητικές εκλογές 2023

Αυτοδιοικητικές εκλογές 2023: Όλες οι εξελίξεις

Δείτε πώς διαμορφώνονται οι χάρτες των αποτελεσμάτων για δήμους και περιφέρειες

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ντέρμπι Ίντερ-Μίλαν στο Κύπελλο Ιταλίας με σούπερ αποδόσεις από το Πάμε Στοίχημα

- Roche: Επένδυση 50 δισ. δολαρίων στις ΗΠΑ μέσα στην πενταετία

- Ρόμπερτ Μενέντεζ: Ένοχη για διαφθορά και η σύζυγός του

- Οι 100 πρώτες μέρες της θητείας Τραμπ στην προεδρία σε 10 στιγμές-κλειδιά – Ο Λευκός Οίκος θέατρο happenings