ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η γερμανική τράπεζα Deutsche Bank και ο Alfredo Alonso επισημαίνουν τα ισχυρά αποτελέσματα της Eurobank και τους καταλύτες από συγχωνεύσεις και εξαγορές που δεν έχουν ακόμη εκτιμηθεί επαρκώς στην τιμή της μετοχής της.

«Λαμβάνοντας υπόψη τις επιλογές των συγχωνεύσεων και εξαγορών για τη Eurobank, η οποία θα μπορούσε να προσφέρει περαιτέρω άνοδο στις εκτιμήσεις μας, το σταθερό πιστωτικό προφίλ και τη δυνατότητα για διψήφιες αποδόσεις για τους μετόχους, διατηρούμε την αξιολόγησή μας ως αγορά (buy) με αυξημένη αναθεωρημένη τιμή-στόχο τα 2,95 ευρώ (από 2,85 ευρώ πριν).

Η Eurobank διαπραγματεύεται σε μη απαιτητικούς πολλαπλασιαστές, σε 5 φορές τον δείκτη P/E και κάτω από 0,8 φορές τον δείκτη P/TBV, με προσαρμοσμένο δείκτη RoTE περίπου 16% για το 2025, προσφέροντας ένα ελκυστικό σημείο εισόδου για τους επενδυτές.

Η Eurobank προσφέρει μια ελκυστική επένδυση χαμηλού κινδύνου και υψηλής απόδοσης ευκαιρία, καθιστώντας την ως την προτιμώμενη ελληνική τράπεζα», εξηγεί ο Alonso.

«Η Eurobank παρουσίασε ισχυρά αποτελέσματα στο γ’ τρίμηνο, ξεπερνώντας τις προσδοκίες παρά τον αρχικό αντίκτυπο των χαμηλότερων επιτοκίων στα καθαρά έσοδα από τόκους. Η επιτάχυνση της επιχειρηματικής δραστηριότητας, ιδίως στον τομέα των επιχειρηματικών δανείων, οδηγεί σε υψηλό μονοψήφιο ποσοστό αύξησης των δανείων, το οποίο αναμένεται να συνεχιστεί.

Αυτή η ισχυρή αύξηση των δανείων, σε συνδυασμό με την ενοποίηση της Ελληνικής Τράπεζας, ενισχύει σημαντικά τις προοπτικές της Eurobank, οι οποίες εμφανίζονται υποτιμημένες από τις εκτιμήσεις του consensus.

Η τράπεζα έχει αναβαθμίσει το δείκτη RoTE σε περίπου 17,5% για το 2024, και αναμένουμε ότι ο RoTE θα παραμείνει γύρω στο 16% τα επόμενα χρόνια, αποδεικνύοντας βιώσιμη κερδοφορία.

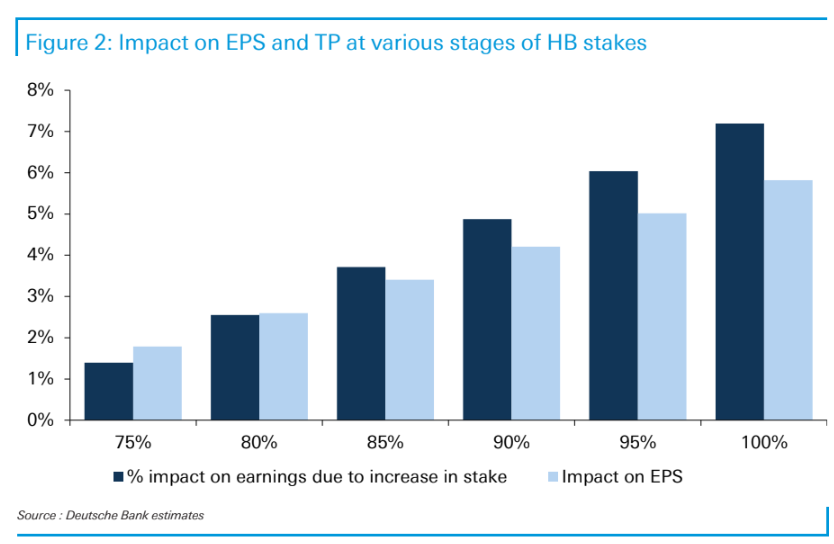

Η προοπτική αυτή λαμβάνει υπόψη πιθανές πιέσεις από τα επιτόκια και δεν συνυπολογίζει ακόμη περαιτέρω αυξήσεις στην ιδιοκτησία της Ελληνικής Τράπεζας (η οποία θα μπορούσε να προσθέσει έως και 7% στα καθαρά κέρδη) ή πρόσθετες συνεισφορές που είναι δυνατόν να προκύψουν μετά τη συγχώνευση, οι οποίες αντιπροσωπεύουν δυνητική άνοδο», συνεχίζει ο αναλυτής της DB.

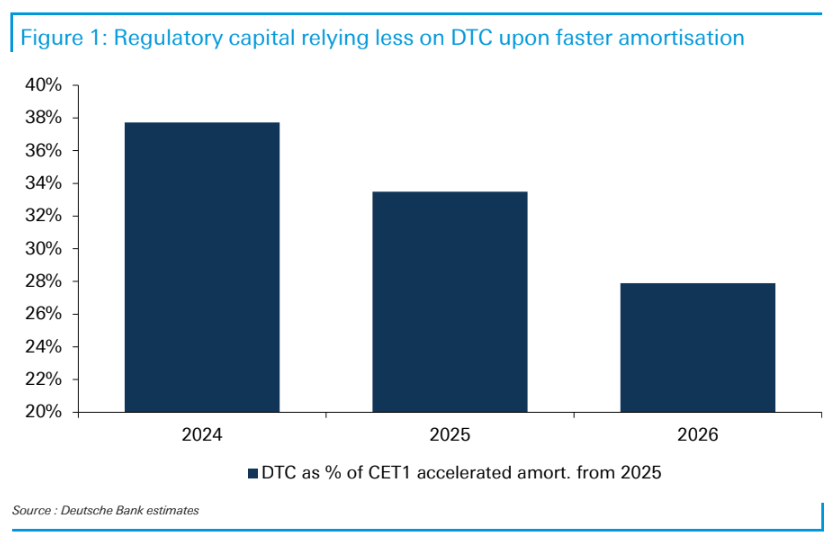

Η ταχύτερη απόσβεση των αναβαλλόμενων φορολογικών πιστώσεων επιτρέπει μια πιο αισιόδοξη άποψη για τα μερίσματα, παρέχοντας αυξημένη ευελιξία για τις αποδόσεις των μετόχων, αν και ακόμη δεν έχει απελευθερωθεί πλήρως, δεδομένης της δηλωμένης πρόθεσης της τράπεζας να συνεχίσει να χρησιμοποιεί μέρος του πλεονάζοντος κεφαλαίου (CET1 στο 16,9% το γ’ τρίμηνο) σε περαιτέρω δραστηριότητα συγχωνεύσεων και εξαγορών και συνεχή ανάπτυξη, ενισχύοντας τη στρατηγική της τοποθέτηση εντός του ελληνικού τραπεζικού τομέα.

Το νέο σύστημα απόσβεσης των DTCs, με έναρξη το 2025, συνεπάγεται γραμμική απόσβεση 190 εκατ. ευρώ ετησίως συν ένα μεταβλητό τμήμα που θα προσθέσει το 29% της πληρωμής.

Συνολικά, αυτό σημαίνει περιορισμένη επίπτωση στο κεφάλαιο (-15-20 μ.β. ετησίως), χαμηλότερη από ότι για τις ομοειδείς τράπεζες, καθώς η Eurobank είναι η τράπεζα με τη χαμηλότερη εξάρτηση του FL CET1 από τα DTCs, μόλις 38% περίπου.

Διαβάστε επίσης:

Η Ford θα μειώσει το 14% του ευρωπαϊκού εργατικού δυναμικού της μέχρι το τέλος του 2027

IDEAL Holdings: Εκτόξευση καθαρών κερδών κατά 661% στο 9μηνο με οργανική ανάπτυξη και εξαγορές

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κανάρης (Vodafone): Εξαγορές στο ICT – Είσοδος σε Άμυνα και συνεργασίες στην ενέργεια

- Chanel: Ένα καλάθι σουπερμάρκετ με την υπογραφή του Karl Lagerfeld έσπασε κάθε ρεκόρ σε δημοπρασία

- Η Ευρωπαϊκή Εισαγγελία κατάσχεσε πάνω από 2,2 εκατ. μέτρα λαθραίου υφάσματος από την Κίνα στο πλαίσιο έρευνας για τελωνειακή απάτη

- Ποιος είναι ο μεγαλύτερος κίνδυνος που απειλεί τις αγορές το 2026