ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«Αν και το εξωτερικό περιβάλλον οδηγεί σε κάποιες ανησυχίες για μια πιθανή οικονομική επιδείνωση, εξακολουθούμε να πιστεύουμε ότι οι Ελληνικές τράπεζες θα επωφεληθούν από τα υψηλότερα επιτόκια και είναι από τις καλύτερα τοποθετημένες τράπεζες στην Ευρώπη για να αξιοποιήσουν τις αυξήσεις στα επιτόκια», εξηγεί ο Alfredo Alonso της γερμανικής Deutsche Bank σε νέο report για τον κλάδο που αυξάνει τις τιμές στόχους των τραπεζών.

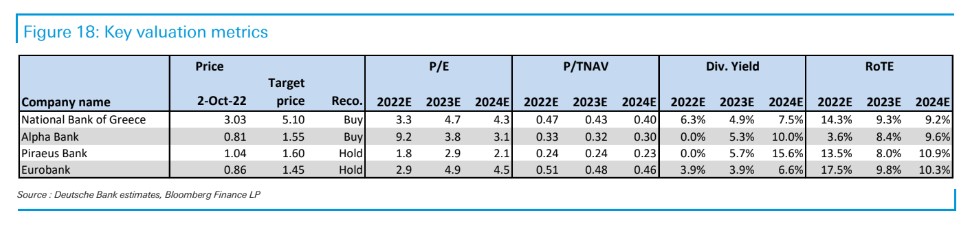

«Ως συνέπεια των θετικών εκτιμήσεων μας, διατηρούμε τη μετοχή της ΕΤΕ σε σύσταση ‘Buy’ με τιμή στόχο τα €5,10 ως την κορυφαία επιλογή μας, δεδομένων των ισχυρών κεφαλαίων και της κάλυψης, σε συνδυασμό με τη βελτίωση της κερδοφορίας. Για τη μετοχή της Alpha Bank δίνουμε σύσταση ‘Buy’ με τιμή στόχο τα €1,55 και φαίνεται να είναι η πιο ισορροπημένη από πλευράς απόδοσης κινδύνου. Για τη μετοχή της Eurobank διατηρούμε τη σύσταση ‘Hold’ με τιμή στόχο τα €1,45 για τις επιδόσεις και τη σταθερότητα, αλλά διαπραγματεύεται σε παρόμοια επίπεδα αποτίμησης και πολλαπλασιαστές πολλές από τις τράπεζες της Νότιας Ευρώπης. Τέλος, επαινούμε την προσπάθεια της Τράπεζας Πειραιώς με σύσταση ‘Hold’ και με τιμή στόχο τα €1,60 για τις βελτιώσεις της, αλλά πιστεύουμε παράλληλα ότι απαιτούνται υψηλότερα κεφάλαια.

Οι αυξήσεις των επιτοκίων αυξάνουν τα έσοδα

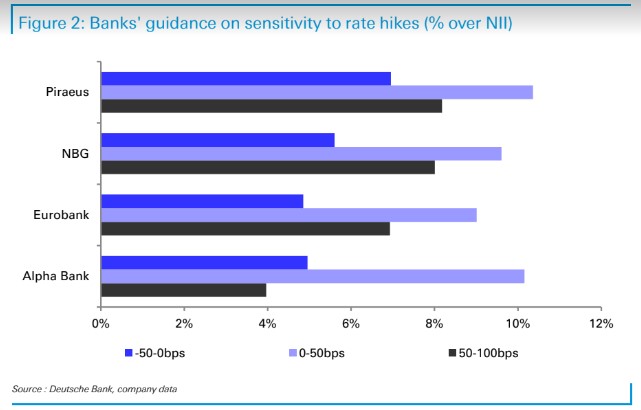

«Αν και παραμένουμε επιφυλακτικοί στις υποθέσεις μας και συνυπολογίζουμε μια επιβράδυνση από την αύξηση του κόστους χρηματοδότησης (ιδίως δεδομένων των δυσκολιών στη συμμόρφωση με τις απαιτήσεις MREL), αυξάνουμε τις εκτιμήσεις μας για τα καθαρά έσοδα από τόκους κατά περίπου 15% για το 2023 και εξακολουθούμε να βλέπουμε ανοδικό κίνδυνο, αν η ΕΚΤ γίνει πιο επιθετική όσον αφορά τα επιτόκια. Επιπλέον, σημειώνουμε ότι η απορρόφηση των επιτοκίων στις ελληνικές τράπεζες παραμένει ταχύτερη από ότι στις περισσότερες χώρες, καθώς τα στεγαστικά δάνεια ανατιμολογούνται συνήθως κάθε μήνα και οι εταιρικές χορηγήσεις δύο φορές το χρόνο, γεγονός που θα πρέπει να παρέχει μεγαλύτερη ορατότητα για τα έσοδα τα επόμενα τρίμηνα», επισημαίνει ο Alonso.

Ωστόσο, ο οίκος σημειώνει ότι ο υψηλός πληθωρισμός θα πρέπει να ασκήσει μεγαλύτερη πίεση στο κόστος από ότι υποδηλώνει η καθοδήγηση των τραπεζών. Ως εκ τούτου, αναμένει ελαφρώς λιγότερο αισιόδοξα μηνύματα για το κόστος στο μέλλον. Οι ελληνικές τράπεζες παραμένουν καλύτερα προστατευμένες από τις περισσότερες τράπεζες στην Ευρώπη, βοηθούμενες από τις διαδικασίες αναδιάρθρωσής τους.

Η DB αυξάνει τις εκτιμήσεις της για το κόστος σε μεσαία μονοψήφια ποσοστά για το 2023-2024, γεγονός που εξακολουθεί να συνεπάγεται βελτίωση του δείκτη κόστους προς έσοδα σε μόλις 45% έως το 2024. Αναμένει επίσης μια ελαφρώς ασθενέστερη μείωση των προβλέψεων, με περιορισμένο αντίκτυπο στις περισσότερες τράπεζες λόγω της εξομάλυνσης της ποιότητας του ενεργητικού, οδηγώντας σε εκτιμήσεις για το κόστος των προβλέψεων όχι πολύ πάνω από 60 μ.β. κατά μέσο όρο έως το 2024.

Γιατί πιστεύει ότι όλες αυτές οι θετικές εξελίξεις μπορεί να μην είναι αρκετές

Γιατί πιστεύει ότι όλες αυτές οι θετικές εξελίξεις μπορεί να μην είναι αρκετές

«Οι καλύτερες προσδοκίες οδηγούν σε σημαντικό περιθώριο ανόδου σε σχέση με τις αποτιμήσεις μας, αλλά εμείς ανησυχούμε ότι οι ελληνικές τράπεζες μπορεί να παραμείνουν στο περιθώριο, ιδίως δεδομένου ότι οι αγορές βρίσκονται σαφώς σε κατάσταση απομάκρυνσης του κινδύνου και ενδέχεται να χρειαστούν περαιτέρω επιδόσεις. Επιπλέον, η διαφορά στους δείκτες αποτίμησης P/E και P/BV έναντι των ευρωπαϊκών τραπεζών, αν και εξακολουθεί να είναι μεγάλη), έχει περιοριστεί τελευταία. Ανησυχούμε ότι οι επενδυτές που επιθυμούν να ‘παίξουν’ με την ενίσχυση των καθαρών εσόδων του κλάδου είναι πιο πιθανό να εξετάσουν τις ισπανικές και τις ιταλικές τράπεζες», εξηγεί η Deutsche Bank.

H γερμανική τράπεζα Deutsche Bank, παρότι διατηρεί την άποψη ότι οι ελληνικές τράπεζες απέχουν ακόμη πολύ από το να απολαμβάνουν πολλαπλασιαστές αποτίμησης που να είναι παρόμοιοι με εκείνους των ευρωπαϊκών τραπεζών μακροπρόθεσμα, είναι πεπεισμένη ότι οι ελληνικές τράπεζες θα μπορούσαν να καταγράψουν αποδοτικότητα ιδίων κεφαλαίων (RoTEs) άνω του 7-8% έως το 2023 και πιο κοντά σε διψήφια ποσοστά έως το 2024.

«Αναγνωρίζουμε ότι οι ελληνικές τράπεζες παραμένουν στο περιθώριο, παρά αυτές τις βελτιωτικές τάσεις, και παραδόξως, παρά το θετικό αντίκτυπο από τα επιτόκια, ανησυχούμε ότι οι επενδυτές που θέλουν να παίξουν το στοίχημα με την ενίσχυση του NII μπορεί να είναι πιο πιθανό να κοιτάξουν τις ισπανικές και τις ιταλικές τράπεζες που επωφελούνται. Επιπλέον, η πτώση των αποτιμήσεων σε ολόκληρο τον τραπεζικό τομέα θα μπορούσε επίσης να αφήσει τις περισσότερες ελληνικές τράπεζες εκτός των ραντάρ των επενδυτών», ξεκαθαρίζει η γερμανική τράπεζα.

«Ενώ είμαστε βέβαιοι για μια ισχυρή ανάκαμψη των εσόδων από τόκους, έχουμε μικτά συναισθήματα όσον αφορά τον αντίκτυπο του κόστους χρηματοδότησης, το οποίο, κατά την άποψή μας, θα μπορούσε να γίνει κάπως προβληματικό, ιδίως όσον αφορά τη χρηματοδότηση στη χονδρική αγορά που οφείλεται στα υψηλότερα επιτόκια και την ανάγκη συμμόρφωσης με τις απαιτήσεις MREL», επεξηγεί η DB.

Τέλος, αν και συζητείται στην Ιταλία και στην Ισπανία η πολιτική αστάθεια και οι λαϊκίστικες αποφάσεις σχετικά με τις τράπεζες (όπως π.χ. ο ισπανικός τραπεζικός φόρος), η Ελλάδα έχει μια σταθερή κυβέρνηση τα τελευταία χρόνια, η οποία έχει λάβει ορθόδοξες οικονομικές αποφάσεις που συμβάλλουν στην ισχυρή ανάκαμψη της χώρας, καταλήγει o Alonso.

Διαβάστε επίσης:

Goldman Sachs: Τι σημαίνει η εκ νέου είσοδος σε bear market του S&P 500

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κυριάκος Μητσοτάκης:Ο Τραμπ συμφωνεί με την ελληνική πρόταση για συμφωνία για τους δασμούς

- Βρετανία: Πακέτο €23 δισ. για στήριξη των εξαγωγικών επιχειρήσεων λόγω των δασμών Τραμπ

- Χρίστος Δήμας: «Ο ΕΟΔΑΣΑΑΜ έχασε την αξιοπιστία του» – Ως το τέλος Ιουλίου παραδίδονται τα 65 χλμ στην Πατρών – Πύργου

- Κλειστοί δρόμοι: Κυκλοφοριακές ρυθμίσεις σήμερα Κυριακή 13/4 στην Αθήνα λόγω αγώνα δρόμου