ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Τι δείχνουν οι δείκτες αποτίμησης των εγχώριων μετοχών του MSCI σε σχέση με τον υπόλοιπο κόσμο. Πώς διαμορφώνονται τα κέρδη ανά μετοχή, για φέτος και το επόμενο έτος και πώς συγκρίνεται ο δείκτης MSCI Greece με τον ανταγωνισμό στη “γειτονιά” μας.

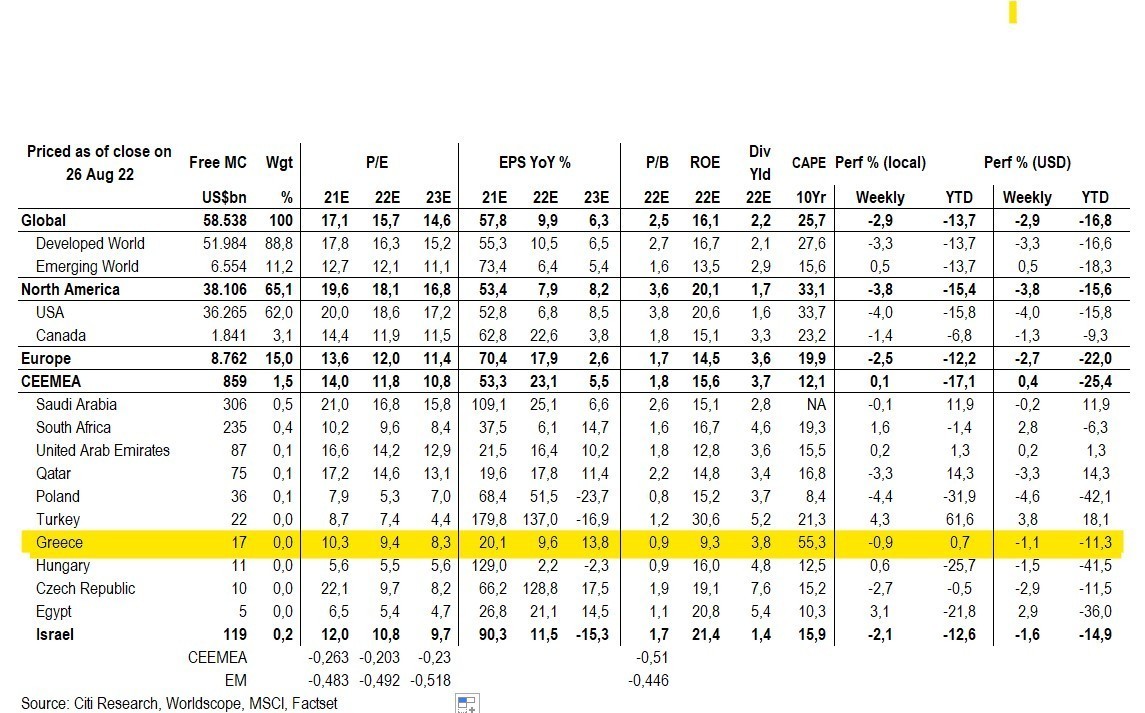

Οι δείκτες αποτίμησης των ελληνικών μετοχών σε όρους κερδοφορίας και εσωτερικής αξίας εμφανίζονται σε χαμηλότερα επίπεδα σε σχέση με τις αγορές νότιας και ανατολικής Ευρώπης (CEEMEA) αλλά και με τις αναδυόμενες αγορές (Emerging Markets – EM), εκτιμά η Citi στο εβδομαδιαίο report αποτιμήσεων των αγορών.

Για τις εγχώριες μετοχές, η προσδοκώμενη μερισματική απόδοση του δείκτη MSCI Greece τοποθετείται στα επίπεδα του 3,8% έναντι 2,9%% για τις αναδυόμενες αγορές και 3,7% για τις αναδυόμενες αγορές της CEEMEA. Ταυτόχρονα, ο δείκτης τιμής προς λογιστική αξία (P/BV) για τον εγχώριο δείκτη είναι χαμηλότερα στις 0,9 φορές, ανάμεσα στις πιο ελκυστικές αγορές που αναφέρει η αμερικανική τράπεζα με discount της τάξεως του 50%.

Στα θετικά της αγοράς φέτος είναι και η ισχυρή υπεραπόδοση του εγχώριου δείκτη με +1% έναντι -17% των αγορών της ευρύτερης περιοχής μας. Σε όρους δολαρίου, η πορεία του ευρώ έναντι του δολαρίου επιδρά αρνητικά στις εγχώριες αποδόσεις με -11% για τον εγχώριο δείκτη έναντι -26% για τις αναδυόμενες αγορές της CEEMEA και -18% για τις αναδυόμενες συνολικά.

Οι δείκτες αποτίμησης και η μεταβολή των κερδών ανά μετοχή

Στην αποτίμηση του δείκτη MSCI Greece, βάσει των εκτιμήσεων που παραθέτει ο αμερικανικός οίκος της Citi αναφέρεται ότι οι εγχώριες αξίες σε σχέση με τις αναδυόμενες αγορές και τις αγορές της Νοτιοανατολικής Ευρώπης εμφανίζουν discount τα οποία βαίνουν αυξανόμενα για το επόμενο έτος, γεγονός που είναι θετικό για τον εγχώριο δείκτη. Οι μετοχές του δείκτη MSCI Greece θα σημειώσουν σημαντική αύξηση 14% στα κέρδη ανά μετοχή το 2023 έναντι 6% για τις αγορές της περιοχής μας και 5% για τις ΕΜ.

Η αποτίμηση των εγχώριων μετοχών σε όρους κερδοφορίας (Ρ/Ε) είναι στις 9,4 φορές φέτος και 8,3 φορές το 2023. Η αποτίμηση των αναδυόμενων αγορών της Νοτιοανατολικής Ευρώπης είναι 11,8 φορές τα φετινά κέρδη ανά μετοχή και 10,8 φορές το 2023, με τα discount άνω του 20% τόσο για φέτος όσο και για το 2023. Σε σχέση με τις αναδυόμενες αγορές συνολικά, το discount είναι σε παραπλήσια επίπεδα. Σε σχέση με τις αναπτυγμένες αγορές της Ευρώπης και των ΗΠΑ, η αποτίμηση στον εγχώριο δείκτη είναι σε αρκετά χαμηλότερα επίπεδα με discount της τάξεως του 25% με την Ευρώπη και της τάξεως του 50% με τις αγορές των ΗΠΑ.

Στο πρόσφατο report η Citigroup και η ομάδα του Chronert εξηγούσαν ότι τα κέρδη του β’ τριμήνου, σε συνδυασμό με την πτώση των 10ετών αποδόσεων, ώθησαν στο ράλι του Ιουλίου και στις αρχές Αυγούστου. Η προτιμώμενη προσέγγιση για τους επενδυτές είναι να επικεντρωθούν σταδιακά στην τοποθέτηση σε τομείς και μετοχές, επιλέγοντας μετοχές της ανάπτυξης, με έμφαση στην ποιότητα και τις διαρθρωτικές θεμελιώδεις ανοδικές τάσεις. Τέλος, μεγάλο μέρος του πρόσφατου ράλι αποδίδεται στην κάλυψη βραχυπρόθεσμων θέσεων.

Η κάλυψη των θέσεων πώλησης (short) μπορεί να είναι ένα βήμα πριν από την αύξηση των θέσεων αγοράς των επενδυτών (long), όμως, όσο περισσότερο κινείται ο δείκτης προς το επίπεδο του σεναρίου της ήπιας προσγείωσης και τις 4.700 μονάδες, τόσο περισσότερο αναμένει η Citi να υπάρξει ‘αρνητικό κλίμα’ στην αποτίμηση των μετοχών.

Διαβάστε επίσης

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Πιερρακάκης: Δεν δίνουμε υποσχέσεις, δίνουμε λύσεις (βίντεο)

- CMB.TECH – Golden Ocean: Στόλο 250 πλοίων αξίας $11 δισ. δημιουργεί η συγχώνευση

- Χατζηδάκης: Έρχονται μειώσεις φόρων για μεσαία τάξη και συνεπείς φορολογούμενους

- VesselsValue: Πώς διαμορφώθηκαν οι τιμές στις αγοραπωλησίες πλοίων – Οι κινήσεις της εβδομάδας