ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Οι νέες τιμές στόχοι για τους μετοχικούς δείκτες και πού μπορεί να κρύβεται μια νότα αισιοδοξίας

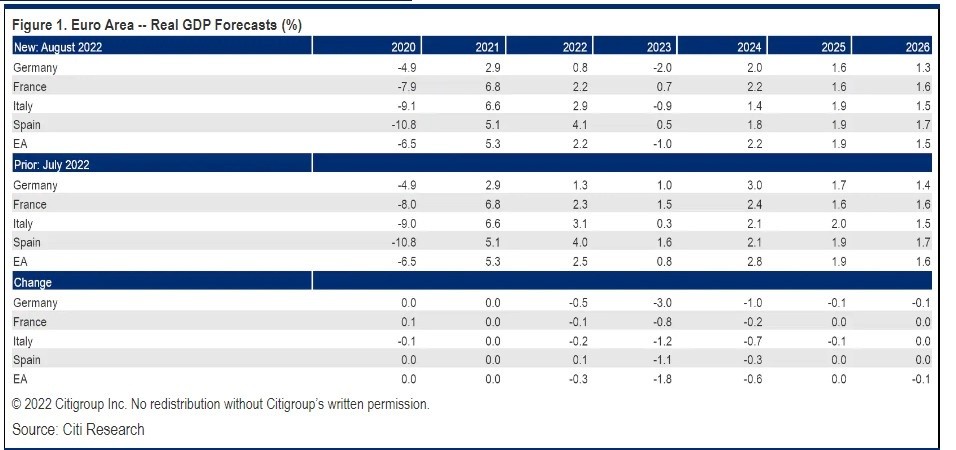

Οι οικονομολόγοι της Citi προβλέπουν πλέον συρρίκνωση του πραγματικού ΑΕΠ της Ευρωζώνης κατά 1% το επόμενο έτος και αυτή η βαθύτερη ύφεση θα σήμαινε 10% συρρίκνωση των κερδών ανά μετοχή (EPS) στους επόμενους 12 μήνες.

«Υποψιαζόμαστε ότι οι αγορές μετοχών, καθώς και ορισμένες μακροοικονομικές μεταβλητές έχουν κινηθεί ώστε να τιμολογήσουν την πτώση των EPS κατά 5%, αλλά όχι μια ύφεση στα κέρδη των εταιρειών, με αποτέλεσμα να μειώνουμε το στόχο μας για τον δείκτη Stoxx 600 στα μέσα του 2022 σε 475 μονάδες», εξηγεί η Beata Manthey, Chief Equity European Strategist.

Αλλά δεν είναι μόνο άσχημα τα νέα επισημαίνει η αμερικανική τράπεζα. Η μετατόπιση των προσδοκιών για τη νομισματική ή και τη δημοσιονομική πολιτική θα μπορούσε να φέρει κάποια στήριξη για μια ανατίμηση των ευρωπαϊκών μετοχών.

Η πολιτική δράση θα βοηθήσει μεν να αντισταθμιστούν οι αντίξοες συνθήκες από τη μείωση των προμηθειών φυσικού αερίου και τις αυστηρότερες χρηματοπιστωτικές συνθήκες, αλλά μια ουσιαστική ύφεση θα είναι δύσκολο να αποφευχθεί, εξηγεί η Manthey.

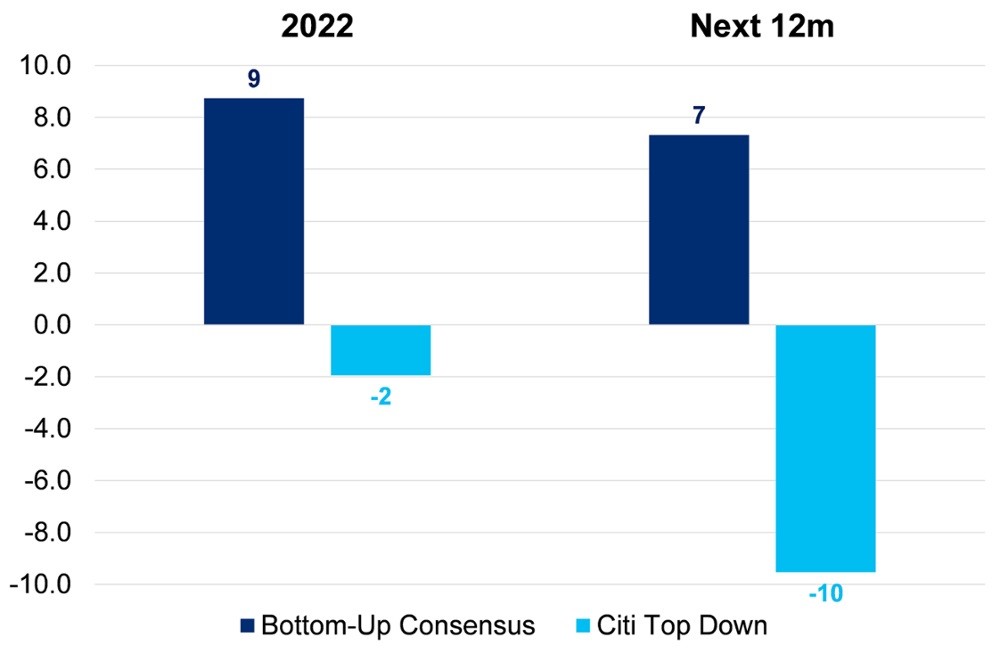

«Με βάση τις νέες προβλέψεις των οικονομολόγων μας, επικαιροποιούμε τις προβλέψεις μας για τα κέρδη ανά μετοχή στην Ευρώπη εκτός Ηνωμένου Βασιλείου. Αναμένουμε τώρα ήπια συρρίκνωση των EPS φέτος (-2%) και -10% έως τα μέσα του 2023, ενώ οι εκτιμήσεις του consensus προβλέπει +9% το 2022 και +7% έως τα μέσα του 2023», προβλέπει η τράπεζα.

Τομείς που διατρέχουν κίνδυνο και τι έχουν ήδη τιμολογήσει οι αγορές

Με βάση το τι έχει συμβεί στο παρελθόν, τα EPS για τους τομείς των υλικών, των χρηματοοικονομικών, των μεταφορών και των αυτοκινήτων φαίνονται να διατρέχουν τον μεγαλύτερο κίνδυνο σε μια ύφεση.

«Υποψιαζόμαστε ότι οι αγορές μετοχών, καθώς και ορισμένες μακροοικονομικές μεταβλητές έχουν κινηθεί ώστε να τιμολογήσουν μια συρρίκνωση των EPS. Ωστόσο, δεν είναι μόνο άσχημα τα νέα. Μια επικείμενη ύφεση θα προκαλέσει πιθανότατα μια υποστηρικτική δημοσιονομική αντίδραση και θα περιορίσει τη νομισματική σύσφιξη», εκτιμά η Beata Manthey.

Οποιαδήποτε επιβράδυνση της ανάπτυξης πιθανώς θα αντισταθμιστεί κάπως από τη δημοσιονομική παρέμβαση. Αυτή θα μπορούσε να περιλαμβάνει στοχευμένη στήριξη των επιχειρήσεων με τη μορφή φθηνών και εγγυημένων δανείων από την κυβέρνηση για τη διατήρηση της ρευστότητας των επιχειρήσεων και προγράμματα αδειών για την αποφυγή περικοπών θέσεων εργασίας.

Βραχυπρόθεσμα, οι αυξήσεις των επιτοκίων μπορεί να συνεχιστούν, ίσως και να επιταχυνθούν, προβλέπει η Manthey, αλλά όταν αρχίσει η πραγματική ύφεση οι κυβερνήσεις πρέπει να στηρίξουν την οικονομία. Ο νομισματικός και δημοσιονομικός συντονισμός μπορεί να επιστρέψει, πράγμα που σημαίνει ότι τα επιτόκια θα μπορούσαν να κορυφωθούν μέχρι το τέλος του έτους.

«Πιστεύουμε ότι η μελλοντική πορεία των ευρωπαϊκών μετοχών δεν θα αντανακλά μόνο τη μελλοντική πορεία των κερδών των εταιρειών, γιατί μια επικείμενη ύφεση θα προκαλέσει πιθανότατα μια πιο φιλική προς την αγορά δημοσιονομική αντίδραση και θα περιορίσει την αυστηρότητα (hawkishness) στις πολιτικές της ΕΚΤ.

«Ως εκ τούτου, μειώνουμε το στόχο για τα μέσα του 2023 για τον δείκτη Stoxx 600, ο οποίος συνεπάγεται 9% άνοδο από τα τρέχοντα επίπεδα, που βασίζεται στην άποψή μας για άνοδο για τον δείκτη μετοχών του ΗΒ FTSE 100», καταλήγει η Citi.

Διαβάστε επίσης:

Citi: Τα τρία σενάρια για το φυσικό αέριο και πόσο πιθανά είναι τα δελτία διανομής στην Ευρώπη

Άμεση ανάλυση: Τι συμβαίνει με Alpha Bank, Eurobank, ΔΕΗ, ΓΕΚ ΤΕΡΝΑ, ΟΠΑΠ, ΤΕΡΝΑ Ενεργειακή

Ανοδικά ο χρυσός για δεύτερη συνεχόμενη εβδομάδα

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Καμπουρίδου στο mononews: Ευρωπαϊκή αυτονομία στις συναλλαγές απέναντι σε Visa και MasterCard

- Η ΕΡΤ ξαναβρίσκει τον εαυτό της – Οι κινήσεις του Γιάννη Παπαδόπουλου κι ένα ταξίδι στο Κάιρο

- Πέντε Χρόνια Προσφοράς από την Πόπη Καλαϊτζή, Μια έκθεση από μαθητές του Κολλεγίου, Η Χρυσή Βαρδινογιάννη στο Σύνταγμα

- Beosound Balance «Natura»: Η τέχνη του ήχου, σκαλισμένη στην πέτρα