ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Μακάριοι οι κατέχοντες… Διότι εκείνοι είναι που καρπώνονται στο μέγιστο δυνατό βαθμό τα κέρδη, που «κτίζονται» στην πορεία των χρόνων, από τις τοποθετήσεις σε χρυσές λίρες.

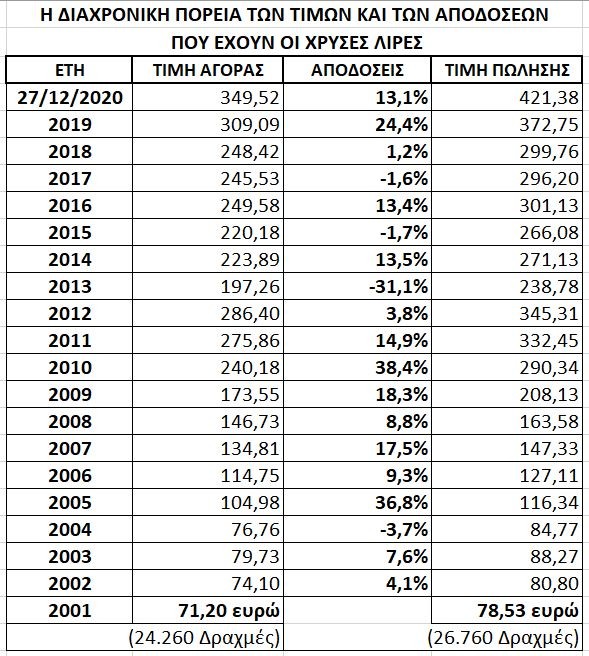

Ενώ απομένουν άλλα τέσσερα 24ωρα για να ολοκληρωθεί το δίσεκτο 2020, οι αποδόσεις της χρυσής λίρας «τρέχουν» με 13,1%. Μπορεί πολλοί να περίμεναν ακόμη πιο λαμπρές επιδόσεις, αλλά μέσα σε μια χρονιά όπου στην κυριολεξία ο κόσμος γύρισε ανάποδα, αυτά τα κέρδη είναι άκρως σημαντικά. Ειδικά μάλιστα όταν ο επενδυτικός περίγυρος δέχτηκε εκτεταμένα πλήγματα, με τη συντριπτική πλειονότητα των ελληνικών μετοχών να καταγράφουν τις μεγαλύτερες ζημιές.

Στο ξεκίνημα της εφετινής χρονιάς, η τιμή αγοράς της χρυσής λίρας από την Τράπεζα Ελλάδος ήταν στα 309,09 ευρώ. Σε άμεση συνάρτηση και με τη «συμπεριφορά» του «βασιλιά» των μετάλλων στις διεθνείς αγορές, η κεντρική τράπεζα της χώρας προσφέρει τώρα 349,52 ευρώ για να αγοράσει λίρες από ιδιώτες.

Στα τέλη του 2018 η τιμή αγοράς βρισκόταν στα 248,42 ευρώ. Που σημαίνει ότι στον χρονικό ορίζοντα της τελευταίας διετίας, η απόδοση της χρυσής λίρας διαμορφώνεται στο 40,7%. Γεγονός το οποίο της δίνει μια ξεχωριστή θέση, ανάμεσα στις πιο εύστοχες επενδυτικές επιλογές. Δικαιώνοντας απόλυτα όσους πιστεύουν στη διαχρονική αξία του χρυσού και την ικανότητά του να λειτουργεί ως «ασφαλές καταφύγιο» σε περιόδους διαταραχών.

Ωστόσο στην περίπτωση που αφορά τις χρυσές λίρες, τα πράγματα δεν είναι ακριβώς όπως φαίνονται. Βασίζονται δηλαδή στην τιμή αγοράς, αφήνοντας στο περιθώριο την πολύ υψηλότερη τιμή στην οποία η τράπεζα της Ελλάδος πουλάει λίρες σε ιδιώτες. Εφαρμόζοντας ένα… τοκογλυφικού χαρακτήρα spread (άνοιγμα τιμών ανάμεσα σε αγορά και πώληση) που τώρα είναι στο 20,55%, ενώ τον περασμένο Μάρτιο είχε εκτοξευτεί πρόσκαιρα στο θηριώδες…45,3%.

Αποδόσεις δύο «ταχυτήτων»

Απόρροια όλων αυτών είναι να διαμορφώνονται δύο «ταχύτητες» ως προς τις αποδόσεις: Στην πρώτη ανήκουν όσοι κατέχουν λίρες από παλιά. Και συνεπώς, όταν τις εκποιούν επωφελούνται στο ακέραιο από τις μεταβολές των τιμών, τις οποίες προσφέρει η αγοράστρια τράπεζα Ελλάδος.

Στη δεύτερη «ταχύτητα» υπάγονται οι νέοι κάτοχοι λιρών, για τους οποίους τα δεδομένα είναι πιο «σκληρά». Και να γιατί: Αν κάποιος πήγαινε την τελευταία μέρα του 2019 στην τράπεζα της Ελλάδος, θα έπρεπε να καταβάλει 372,75 ευρώ για να αγοράσει μια χρυσή λίρα. Την οποία αν την πουλήσει τώρα θα εισπράξει 349,52 ευρώ. Θα έχει δηλαδή ζημιά 6,2% και όχι κέρδη(13,1%) όπως συμβαίνει με αυτούς που τις κατείχαν από παλιά. Επίσης για τις αγορές λιρών που έγιναν προ διετίας και εκποιούνται τώρα, τα κέρδη είναι 16,6% και όχι 40,7%…

Οι ανισότητες αυτές στις αποδόσεις «πηγάζουν» από το spread της τράπεζας της Ελλάδος, που αναμφίβολα αποτελεί ανάχωμα για τους δυνητικούς αγοραστές λιρών. Οι οποίοι επί της ουσίας θα αρχίσουν να κερδίζουν, αφού πρώτα οι τιμές καταγράψουν μια ισχυρή άνοδο ,που με τη σειρά της θα υπερκαλύψει το επιβαλλόμενο spread. Και για να συμβεί αυτό απαιτείται πρωτίστως η μακροχρόνια διακράτηση. Σε συνδυασμό πάντα και με την πορεία της τιμής του χρυσού, που εκτός από εξάρσεις γνωρίζει και υφέσεις. Είναι χαρακτηριστικό ότι εκείνοι που αγόρασαν λίρες το 2012, έμειναν οκτώ χρόνια εγκλωβισμένοι και μόλις εφέτος κατάφεραν να βγουν στο «αφρό» με λίγα κέρδη…

Πού μπορεί να πάει ο χρυσός

Ο «βασιλιάς» των μετάλλων ακολουθεί επί σειρά ετών ανοδικό τέμπο, ενώ μεσούσης της πανδημίας και μεγάλων ανατροπών που εκείνη επέφερε, έφτασε στα ιστορικά υψηλά στις 6 του μηνός του περασμένου Αυγούστου. Τότε ήταν που αναρριχήθηκε στα 2.075,71 δολάρια (1.750,35 ευρώ). Τώρα βρίσκεται στα 1.878,70 δολάρια ανά ουγκιά (1.538,37 ευρώ) έχοντας υποχωρήσει κατά 9,5% με όρους δολαρίου και κατά 12,1% με όρους κοινού ευρωπαϊκού νομίσματος.

Το εμβόλιο και ο διαφαινόμενος έλεγχος της πανδημίας, δείχνει να αφαιρεί «πόντους» από την ελκυστικότητα του χρυσού. Αλλά αυτό δεν μπορεί να θεωρηθεί θέσφατο, μέσα σε ένα εύθραυστο οικονομικό περιβάλλον, στο οποίο το «χάρτινο χρήμα» έχει μετατραπεί σε μια «παγκόσμια ψευδαίσθηση τυπωμένη στο χαρτί». Άλλωστε δεν είναι λίγοι εκείνοι που έχουν αποκομίσει την αίσθηση ότι ο χρυσός μπορεί να φτάσει όσο ψηλά ( ή και όσο χαμηλά) το θελήσουν οι μεγάλοι της αγοράς. Στους οποίους οι κεντρικές τράπεζες έχουν καταλυτικό ρόλο, μαζί με ορισμένες άλλες ισχυρές, επενδυτικές δυνάμεις.

Στα τάρταρα η ζήτηση, πυκνώνουν οι πωλήσεις

Επί ελληνικού εδάφους το ιστορικό υψηλό για τη χρυσή λίρα ήταν στις 7 Αυγούστου, όταν η τράπεζα Ελλάδος έδινε τιμή αγοράς στα 396,05 ευρώ και τιμή πώλησης στα 477,37 ευρώ. Τιμές οι οποίες είναι 11,7% πιο κάτω από τις τωρινές, οι οποίες σήμερα θα επικαιροποιηθούν εκ νέου από την Τράπεζα της Ελλάδος.

Σε κάθε περίπτωση, τα στοιχεία δείχνουν ότι ζήτηση έχει στεγνώσει και η σκυτάλη έχει περάσει ξεκάθαρα στα χέρια των πωλητών. Στο 9μηνο του 2020 εκποιήθηκαν 74.280 χρυσές λίρες, έναντι μόνο 4.528 που ήταν εκείνες που αγόρασαν οι Έλληνες, από την κεντρική τράπεζα της χώρας. Εκτιμάται ότι οι λίρες που εκποιήθηκαν απέφεραν στους πωλητές περί τα 24 εκατ. ευρώ, ενώ από την άλλη πλευρά οι αγοραστές δαπάνησαν περί τα 1,8 εκατ. ευρώ…

Στα 19 χρόνια ζωής του ευρώ, η χρυσή λίρα έχει καταγράψει 15 φορές ετήσια κέρδη, έναντι 4 που είχε ζημιές. Οι μεγαλύτερες αποδόσεις ήταν το 2010 και το 2005, όταν και οι τιμές ενισχύθηκαν 38,4% και 36,8% αντίστοιχα. Από την άλλη πλευρά η χειρότερη χρονιά ήταν το 2013 όταν η λίρα έχασε το 31,1% της αξίας της.

Αν κάποιος στην ανατολή του ευρώ( το 2002) είχε αγοράσει χρυσές λίρες και τις πούλαγε τώρα, θα είχε κέρδη 345%… Σαν να τόκιζε δηλαδή το αρχικό του κεφάλαιο, παίρνοντας κάθε χρόνο ένα σταθερό επιτόκιο 18,15%. Εξ ου και το μακάριοι οι κατέχοντες.

Διαβάστε επίσης:

Χρυσός: Πού είναι φυλαγμένοι οι τόνοι του πολύτιμου μετάλλου που ανήκουν στην Ελλάδα;

CEBR: Η Κίνα θα γίνει η μεγαλύτερη οικονομία παγκοσμίως το 2028

Ακολουθήστε το mononews.gr στο Google News για την πιο ξεχωριστή ενημέρωση