ΣΧΕΤΙΚΑ ΑΡΘΡΑ

«Φωτιά» έχει βάλει στους συμμετέχοντες της αγοράς η προ δεκαπενθημέρου έκθεση της JP Morgan για το Χρηματιστήριο Αθηνών που είδε με «αρνητικό μάτι» μια προοπτική αναβάθμισης της εγχώριας μετοχικής αγοράς σε αναπτυγμένη από αναδυόμενη που βρίσκεται σήμερα.

Η «αιρετική» άποψη της αμερικανικής τράπεζας για τα πιθανά οφέλη και τις ζημιές από μια τέτοια ενέργεια αναβάθμισης έδωσε λαβή σε αρκετούς που συμφωνούσαν με αυτή την άποψη να γίνουν πιο ομιλητικοί και ανοιχτοί για το ζήτημα. Πλέον πολλοί από τους διαχειριστές φαίνεται να συντάσσονται ανοικτά με την άποψη του κορυφαίου αμερικανικού επενδυτικού οίκου, η οποία εν πολλοίς μπορεί να εξηγηθεί από το ρητό ότι για το ΧΑ είναι μάλλον «καλύτερα να είναι πρώτο στο χωριό παρά τελευταίο στην πόλη».

Η διοίκηση του Χρηματιστηρίου, στο υψηλότερο επίπεδο εκπροσώπησής του, δεν έχει κρύψει ότι στόχος είναι η επαναφορά του Ελληνικού Χρηματιστηρίου στην κατηγορία watch list των ανεπτυγμένων αγορών εντός του 2024. Η είσοδος στο watch list είναι ο «προθάλαμος» πριν την αναβάθμιση, η οποία θα αποτελέσει τη φυσική συνέχεια μιας πολύπλευρης και ουσιαστικής προσπάθειας, αλλά και τη δικαίωση της στρατηγικής που χαράχθηκε κατά το τελευταίο διάστημα, τόσο σε επίπεδο οικονομίας, όσο και σε επίπεδο αγοράς.

Σύμφωνη με αυτή τη στρατηγική του ΧΑ είναι και η κυβέρνηση, η οποία προωθεί μια ακόμα αναβάθμιση για οικονομικούς και πολιτικούς λόγους, την οποία θα μπορέσει να παρουσιάσει ως επιτυχία στην επενδυτική κοινότητα, αλλά και το εκλογικό σώμα.

Ωστόσο, στην κυβέρνηση, φαίνεται να υπάρχουν και «εύηχα ώτα» στις αιτιάσεις της JP Morgan, καθώς πάντα υπήρχε και η αντίθετη άποψη και με αφορμή την έκθεση ο αντίλογος έχει επανέλθει και μάλιστα με ισχυρά επιχειρήματα.

Η επιχειρηματολογία της JP Morgan μπορεί να συνοψιστεί στα παρακάτω:

- Την δεδομένη στιγμή, μόνο τρεις ελληνικές μετοχές πληρούν τις προϋποθέσεις για τον ευρωπαϊκό δείκτη των ανεπτυγμένων αγορών και χρειάζονται τουλάχιστον πέντε εταιρείες.

- Η μετακίνηση του ΧΑ στις αναπτυγμένες αγορές, εκτός από εξαιρετικά απίθανη, θα είναι και αρνητικός καταλύτης, γιατί θα συρρικνώσει τις επενδύσιμες επιλογές από την ελληνική αγορά.

- Οι παγκόσμιοι επενδυτές των αναδυόμενων αγορών (GEM), λαμβάνουν σοβαρά την Ελλάδα στους δείκτες των αναδυόμενων αγορών με συμμετοχή 52 μ.β. (0,52%), αλλά στις αναπτυγμένες θα είναι tracking error.

- Ενώ θα υπάρχει ένα όφελος από το νέο καθεστώς σε επίπεδο δημοσίων σχέσεων, η επιστροφή της αγοράς στις αναπτυγμένες θα ήταν υποβάθμιση στη σημασία της αγοράς. Στο παρελθόν και συγκεκριμένα το μακρινό 2001 που η αγορά μπήκε στις ανεπτυγμένες, το ενδιαφέρον ουσιαστικά ατόνησε και πολλοί δεν βλέπουν γιατί αυτή τη φορά το αποτέλεσμα να είναι διαφορετικό.

- Η τράπεζα εκτιμά ότι η αναβάθμιση της Ελλάδας θα προκαλέσει εκροές κεφαλαίων 1,8 δισ. δολαρίων.

- Οι ελληνικές μετοχές και ειδικά οι τράπεζες, θα είχαν δύσκολη σύγκριση με τις ευρωπαϊκές τράπεζες, όσον αφορά τις αποτιμήσεις, την ποιότητα των κεφαλαίων και τις πληρωμές μερισμάτων. Η συμμετοχή στους δείκτες των αναδυόμενων αγορών παραμένει ένας σημαντικός τεχνικός παράγοντας στήριξης για τις αποτιμήσεις των ελληνικών τραπεζών σε σχέση με τις ευρωπαϊκές τράπεζες.

Στον αντίποδα, η επιχειρηματολογία υπερ της αναβάθμισης συνοψίζεται στα ακόλουθα:

- Οι παθητικοί διαχειριστές κεφαλαίων στις αναπτυγμένες αγορές (passive index funds) που ακολουθούν συγκεκριμένους δείκτες και προσαρμόζουν τις επενδύσεις τους βάσει των δεικτών π.χ. MSCI, FTSE/Russell είναι πολύ μεγαλύτεροι σε μέγεθος από τους αντίστοιχους των αναδυόμενων αγορών, της τάξεως των 2,5 φορών.

- Τα συνολικά διαθέσιμα κεφάλαια υπό διαχείριση (AUM) με ενδιαφέρον για Ελλάδα θα μπορούσαν να υπερδιπλασιαστούν μετά την αναβάθμιση της Ελλάδας.

- Οι δείκτες αποτίμησης των αναπτυγμένων αγορών είναι μέχρι και διπλάσιοι από τους αντίστοιχους των αναδυόμενων αγορών με αποτέλεσμα η συνολική κεφαλαιοποίηση των εταιρειών να αυξηθεί σημαντικά.

- Η μεταβλητότητα των αναδυόμενων αγορών παραδοσιακά είναι υψηλότερη από τις αναπτυγμένες αγορές, οπότε η αναβάθμιση θα περιορίσει το ρίσκο των ελληνικών μετοχών, μειώνοντας τελικά και το κόστος χρηματοδότησης των εταιρειών.

- Οι όγκοι των συναλλαγών, μαζί με την υψηλότερη αγορά και τις υψηλότερες αποτιμήσεις, είθισται να συνοδεύουν μια αναβάθμιση σε βάθος χρόνου και μετά από μια περίοδο προσαρμογής.

Διαβάστε επίσης

J.P. Morgan: Γιατί θα είναι αρνητική εξέλιξη η αναβάθμιση της Ελλάδας σε αναπτυγμένη αγορά

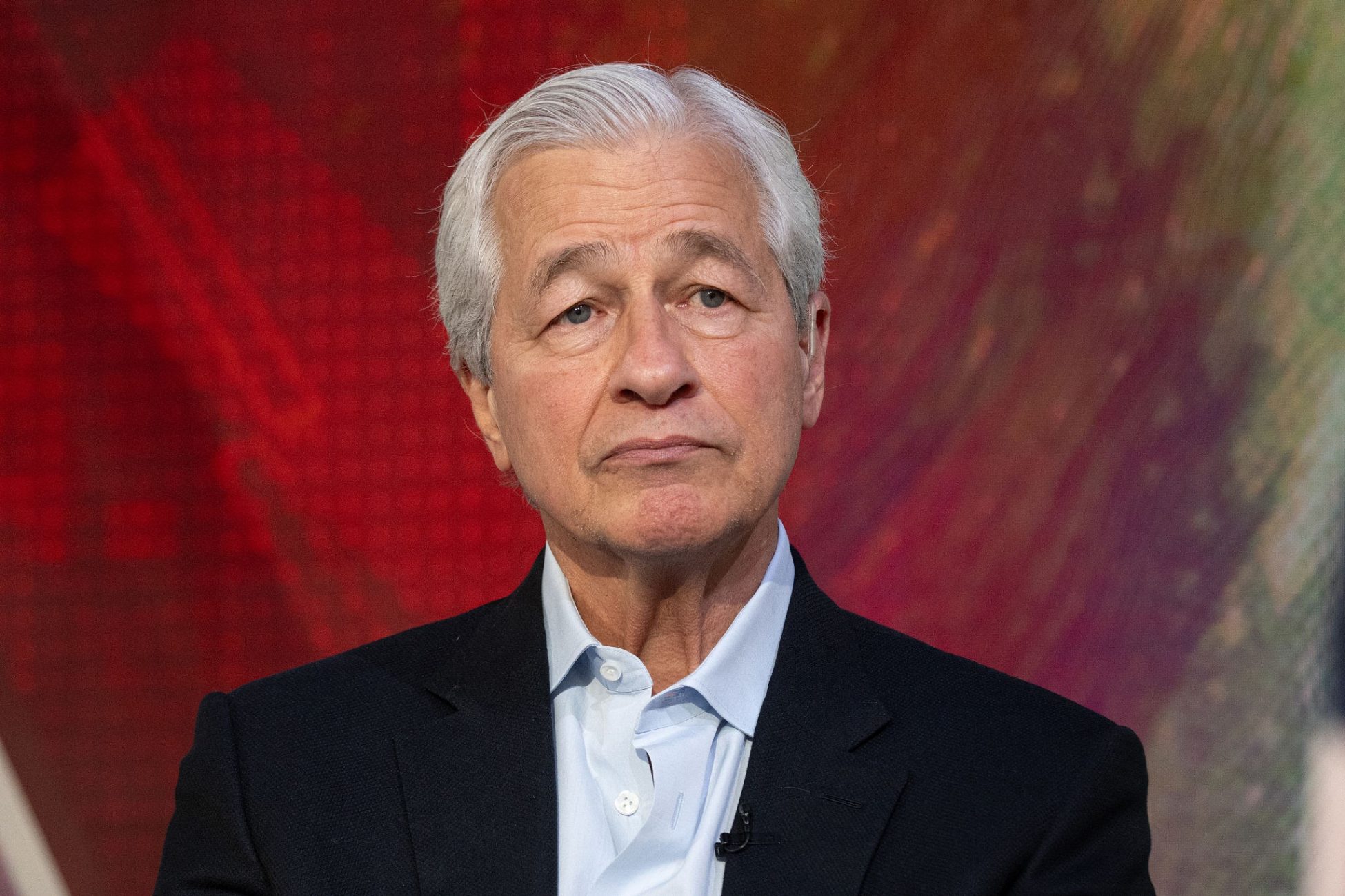

Dimon (JP Morgan): Γιατί προειδοποιεί για νέες αυξήσεις στα επιτόκια