ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Απίθανο να επαναληφθεί ο πανικός του Μαρτίου…

Ηπιότερη αναμένεται να είναι αυτή τη φορά η αντίδραση των αγορών, μπροστά στο δεύτερο κύμα της πανδημίας, που πλήττει ήδη Ευρώπη και ΗΠΑ, ενώ το ενδεχόμενο να δούμε να επαναλαμβάνονται τα φαινόμενα πανικού που είδαμε τον Μάρτιο είναι μάλλον απίθανο, σημειώνει σε νέα ανάλυσή της η Capital Economics.

Όπως επισημαίνει, μπορεί τα χρηματιστήρια να είχαν σημαντικές απώλειες τις τελευταίες δύο εβδομάδες, λόγω της ανησυχίας για την αύξηση των κρουσμάτων σε ΗΠΑ και Ευρώπη, αλλά σοβαρές ενδείξεις ευρείας αναταραχής στις αγορές, όπως αυτή που ακολούθησε το πρώτο ξέσπασμα της πανδημίας στα τέλη Φεβρουαρίου και τον Μάρτιο, δεν υπάρχουν.

Όπως επισημαίνουν οι οικονομολόγοι, τον Μάρτιο, η πιθανότητα να προκληθεί μια νέα οικονομική κρίση λόγω της πανδημίας θεωρείτο μεγάλη. Οι πιέσεις στις χρηματοδοτικές αγορές είχαν αυξηθεί σε επίπεδα που είχαμε να δούμε από την κρίση του 2008-09 ή την κρίση στην Ευρωζώνη το 2011-12 και η μεταβλητότητα αυξήθηκε κατακόρυφα σε όλες τις κατηγορίες assets, καθώς οι ρευστοποιήσεις πανικού οδήγησαν σε μεγάλη πτώση τις τιμές των περισσότερων επενδυτικών προϊόντων.

Αυτή τη φορά, όμως, το σκηνικό προδιαγράφεται διαφορετικό, παρά την καθημερινή αύξηση των κρουσμάτων σε ΗΠΑ και Ευρώπη (τα οποία μάλιστα είναι συνολικά πολύ περισσότερα σήμερα) και το γεγονός ότι πολλές κυβερνήσεις επιβάλλουν και πάλι σοβαρούς περιορισμούς στην οικονομική δραστηριότητα.

Σύμφωνα με την Capital Economics, το γεγονός ότι οι πιέσεις στις αγορές δεν είναι τόσο έντονες αυτή τη φορά οφείλεται σε μεγάλο βαθμό στον ρόλο που έχουν παίξει με τις παρεμβάσεις τους οι κεντρικές τράπεζες. Καθησυχάζοντας τους επενδυτές ότι η λειτουργία της αγοράς δεν πρόκειται να διακοπεί.

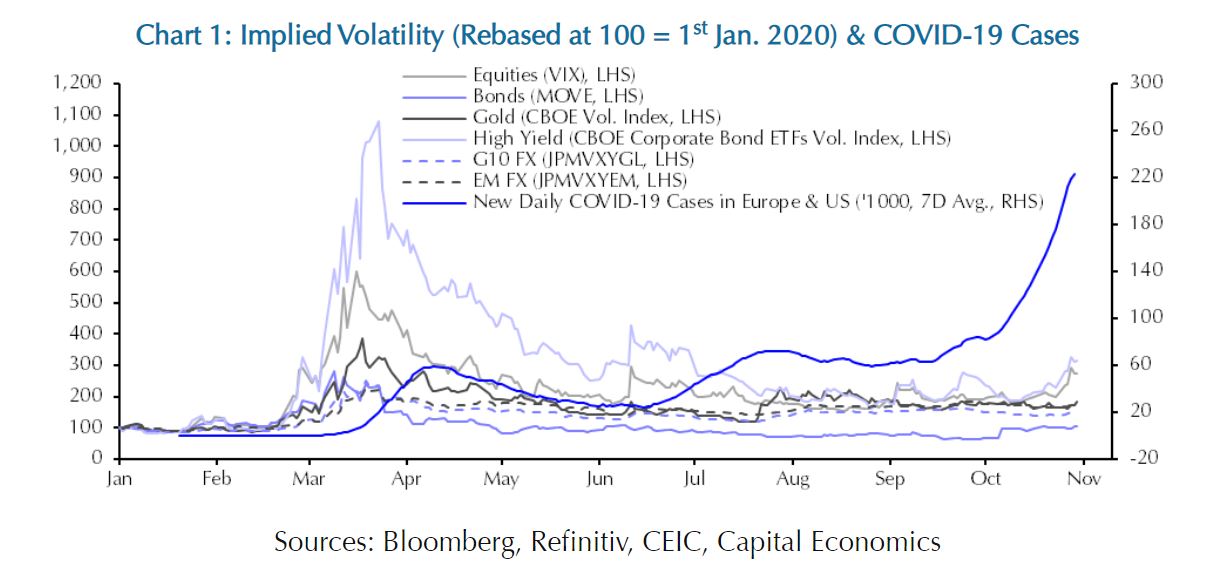

Τούτων λεχθέντων, η μεταβλητότητα στις αγορές που δεν επηρεάζονται άμεσα από τα προγράμματα αγοράς στοιχείων ενεργητικού των κεντρικών τραπεζών, όπως οι αγορές μετοχών, ή που έχουν ωφεληθεί σε μικρότερο βαθμό από αυτές, όπως τα υψηλής απόδοσης εταιρικά ομόλογα, έχει ενισχυθεί τις τελευταίες εβδομάδες (βλ. γράφημα 1). Και η αβεβαιότητα για το αποτέλεσμα των αμερικανικών εκλογών φαίνεται να έχει συμβάλει και αυτή στην ανησυχία των επενδυτών. Μάλιστα, ένα αμφισβητούμενο αποτέλεσμα θα μπορούσε κάλλιστα να ενισχύσει ακόμη περισσότερο την τάση αποφυγής του ρίσκου, κάτι που πιθανότατα όμως θα εκλείψει από τη στιγμή που θα ανακοινωθεί το οριστικό αποτέλεσμα.

Επίσης, όπως επισημαίνεται, σοβαρές ενδείξεις ανησυχίας για τυχόν πτωχεύσεις τραπεζών δεν υπάρχουν.

Ο κίνδυνος αθέτησης πληρωμών σε ό,τι αφορά τα κρατικά ομόλογα των ανεπτυγμένων οικονομιών, όπως γίνεται αντιληπτός, έχει παραμείνει σε γενικές γραμμές σταθερός, παρά την αύξηση των κρουσμάτων.

Το premium που καλούνται να καταβάλουν οι επενδυτές στο κόστος ασφάλισης κινδύνου (όπως αντικατοπτρίζεται από τα ασφάλιστρα κινδύνου, CDS) για τα κρατικά ομόλογα αναδυόμενων οικονομιών δεν έχει αυξηθεί πολύ.

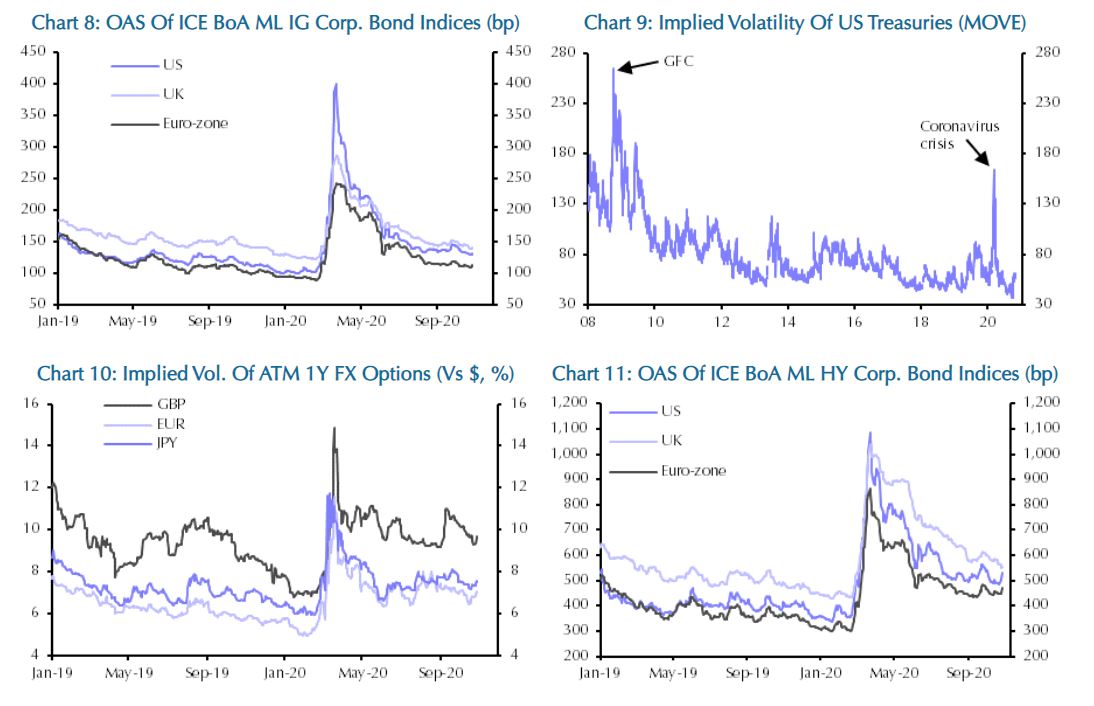

Επιπλέον, οι δικλείδες ασφαλείας που έχουν θέσει σε λειτουργία οι κεντρικές τράπεζες έχουν αποτρέψει μαζικές μετατοπίσεις στις αγορές ομολόγων και συναλλάγματος. Στην πραγματικότητα, η μεταβλητότητα που παρουσιάζουν τα αμερικανικά κρατικά ομόλογα είναι σήμερα χαμηλότερη από ό,τι ήταν προ κρίσης και η μεταβλητότητα της στερλίνας, του ευρώ και του γεν έναντι του αμερικανικού δολαρίου έχει επίσης υποχωρήσει, αν και παραμείνει υψηλότερα από τα προ πανδημίας επίπεδα.

Ωστόσο, η αναμενόμενη μεταβλητότητα των δεικτών S&P 500, Euro Stoxx 50 και Nikkei αυξήθηκε απότομα από τη στιγμή που άρχισαν να αυξάνονται και πάλι τα κρούσματα.

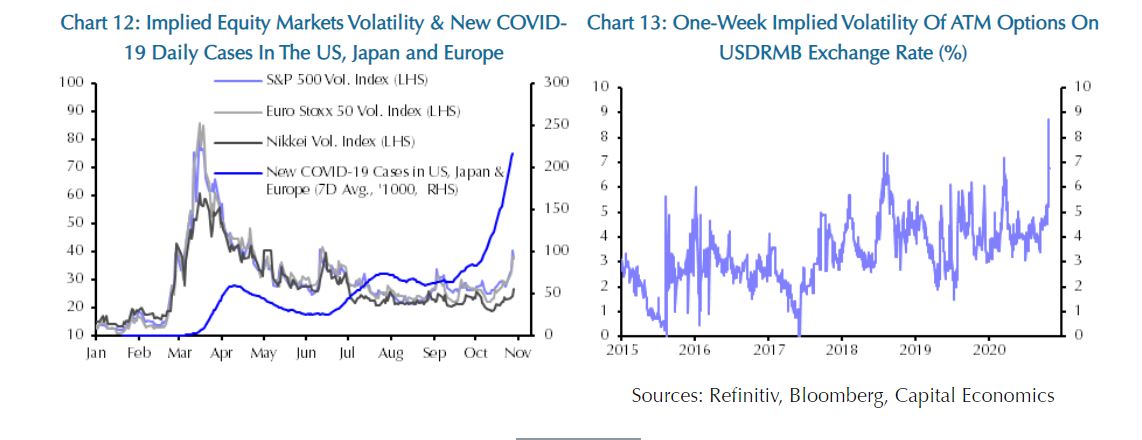

Υπάρχουν επίσης ενδείξεις ότι οι επενδυτές κοίταξαν να διασφαλιστούν ενόψει των αμερικανικών εκλογών, αλλά και ενδείξεις ανησυχίας για το μέλλον της εμπορικής πολιτικής της Κίνας.

Τραπεζικές μετοχές

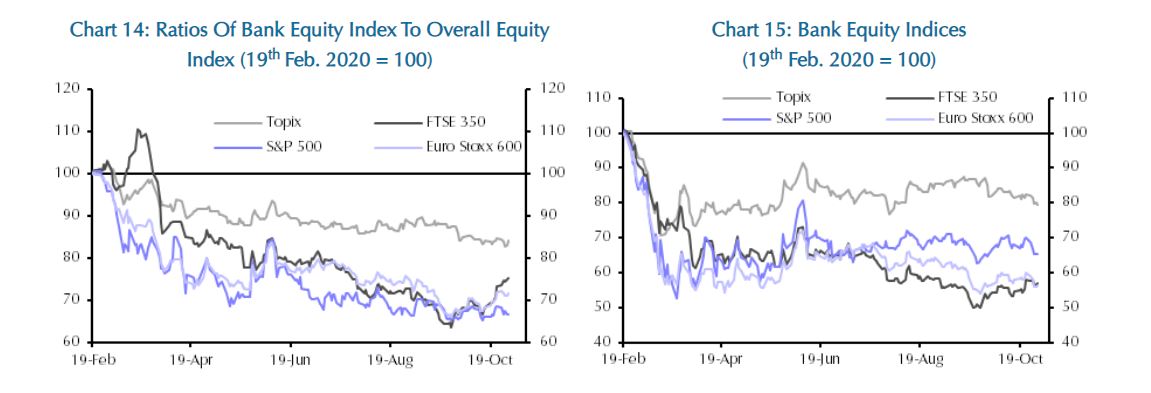

Παρ’ όλο που οι τραπεζικές μετοχές στην Ευρωζώνη και στη Βρετανία τα έχουν πάει κάπως καλύτερα από την υπόλοιπη αγορά τις τελευταίες εβδομάδες, γενικά δεν έχουν σημειώσει σημαντική πρόοδο. Στην πραγματικότητα, οι τραπεζικές μετοχές στις ανεπτυγμένες οικονομίες εξακολουθούν να είναι 20-40% χαμηλότερα από τα προ πανδημίας επίπεδα. Κάτι που, σύμφωνα με τους οικονομολόγους της Capital Economics, αντανακλά τις εκτιμήσεις ότι η κερδοφορία των τραπεζών θα παραμείνει υποτονική για πολύ καιρό.

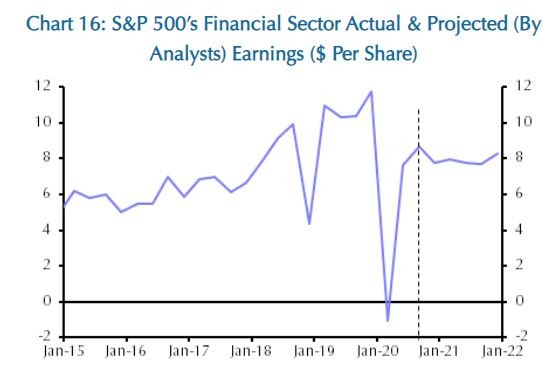

Τα κέρδη ανά μετοχή (EPS) του τραπεζικού δείκτη του S&P 500 αναμένεται ότι θα εξακολουθούν να είναι αρκετά κάτω από τα προ πανδημίας επίπεδά τους στο τέλος του 2021.

Αντιθέτως, η ανησυχία για το ενδεχόμενο κατάρρευσης τραπεζών έχει σβήσει. Και σε ό,τι αφορά τις πιστωτικές απώλειες από την απομείωση της αξίας τραπεζικών δανείων, οι οικονομικές επιπτώσεις είναι μέχρι στιγμής ελάχιστες.

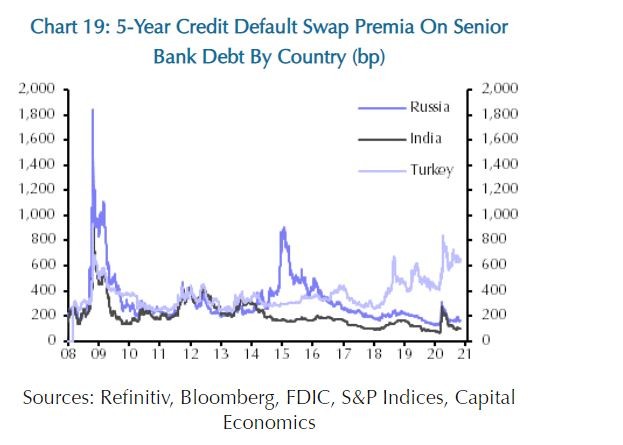

Τέλος, σημειώνεται ότι τα premia για τα CDS των τραπεζών έχουν αυξηθεί στην Τουρκία, καθώς οι μαζικές ρευστοποιήσεις τουρκικών λιρών έχουν εντείνει την ανησυχία σε ό,τι αφορά το κατά πόσον μπορούν οι τράπεζες να διαχειριστούν τις μεγάλες υποχρεώσεις που έχουν σε συνάλλαγμα.

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Κίνηση έκπληξη από την Mediobanca: Υπέβαλε πρόταση εξαγοράς της Banca Generali ύψους 6,3 δισ. ευρώ

- Κάπνισμα: Έρχεται το τέλος της «επιδημίας» – Ποιοι… θεριακλήδες δυσκολεύονται να κόψουν το τσιγάρο

- Προτάσεις από τη Serie A

- ΕΚΤ: Ετοιμάζεται για όγδοη μείωση επιτοκίων τον Ιούνιο – Ποιο είναι το κρίσιμο όριο