ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Ευάγγελος Μυτιληναίος: Καταλύτης για τη Metlen η εισαγωγή στο LSE – Πάνω από 2 δισ. τα EBITDA το 2028

H BofA και οι ομάδες της Savita Subramanian και του Michael Hartnett, στις ετήσιες στρατηγικές για τις αμερικανικές μετοχικές και τις παγκόσμιες αγορές για το 2023 παραμένουν πτωτικοί για τα περιουσιακά στοιχεία κινδύνου στο πρώτο εξάμηνο, αλλά έτοιμοι να γίνουν ανοδικοί στο δεύτερο εξάμηνο.

«Καθώς η αφήγηση μετατοπίζεται από τα “σοκ” του πληθωρισμού και των επιτοκίων στην ύφεση και τα πιστωτικά “σοκ” στο πρώτο εξάμηνο του 2023, είμαστε long στα ομόλογα για το πρώτο εξάμηνο και αγοράζουμε θέσεις στον δείκτη S&P 500 στις 3.600 μονάδες, συνεχίζουμε με αγορές στις 3.300 μονάδες και στις 3.000 μονάδες αγοράζουμε μαζικά», εξηγούν οι στρατηγικοί αναλυτές της BofA.

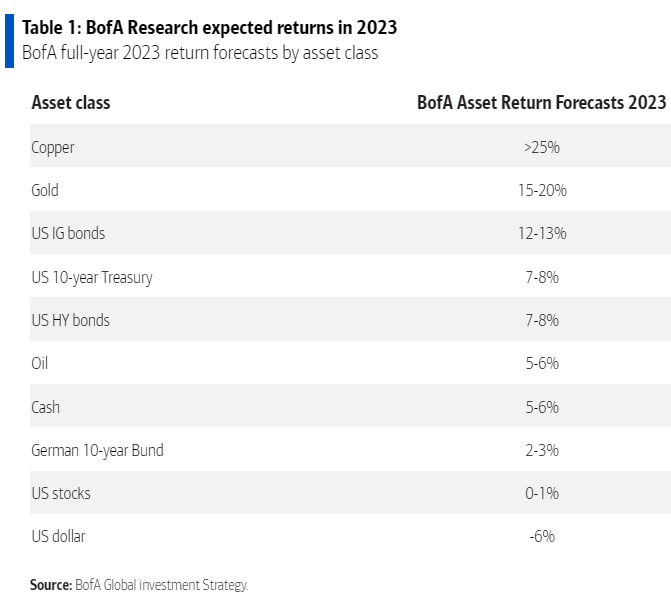

Οι προβλέψεις της BofA για το 2023 είναι: πληθωρισμός ΗΠΑ από 8% σε 4%, ΑΕΠ από 2% έως αρνητικό, Fed funds στο 5% το Μάρτιο, απόδοση αμερικανικών 10ετών στο 3,25% έως το τέλος του έτους, πετρέλαιο κορυφή $104 στο 3ο τρίμηνο, το δολάριο πέφτει στο 1,10 με το ευρώ, χαλκός πάνω από 25%, χρυσός 15-20%, εταιρικά ομόλογα ΗΠΑ IG 12-13%, 10ετές ΗΠΑ 7-8%, πετρέλαιο 5-6%, μετρητά 5%, αμερικανικές μετοχές 0%, δολάριο ΗΠΑ -6%.

Οι αναλυτές της BofA εστιάζουν στα ακόλουθα:

- Στόχος για το τέλος του 2023 για τον δείκτη S&P 500 στις 4.000 μονάδες με κέρδη ανά μετοχή (EPS) 200 δολάρια (-9% σε ετήσια βάση). Ο βραχυπρόθεσμος πόνος από τις περικοπές στα EPS είναι πιθανός και στο αρνητικό σενάριο (bear case), ο δείκτης θα προσγειωθεί στις 3.000 μονάδες.

- Η αγορά των μετοχών θα έχει χαρακτηριστικά μαραθωνίου. Το πιθανό χαμηλότερο σημείο των μετοχών θα επιτευχθεί στο πρώτο εξάμηνο και με βάσει το μακροπρόθεσμο μοντέλο αποτίμησης κατά την επόμενη δεκαετία ο δείκτης S&P 500 θα είναι στις 9.000 μονάδες ή και περισσότερο μέχρι το 2032!

- Το 2022 ήταν όλα σχετικά με τη Fed. Το 2023 αφορά την πραγματική οικονομία και συστήνει στους επενδυτές να εστιάσουν στην ποιότητα, το εισόδημα, και τις μικρές κεφαλαιοποιήσεις.

Η Subramanian εκτιμά ότι θα υπάρχει μεγάλη μεταβλητότητα και το δικό τους ανοδικό σενάριο στις 4.600 μονάδες για τον δείκτη S&P 500, βασίζεται στο ότι ο δείκτης Sell Side Indicator είναι τόσο κοντά σε σήμα «αγοράς», όσο ήταν σε προηγούμενα κατώτατα σημεία της αγοράς. Στον αντίποδα, το “κακό” ασενάριο δίνει στόχο στις 3.000 μονάδες.

Για το 2023, η Subramanian προτείνει στους επενδυτές να μην ακολουθήσουν τον δείκτη S&P 500, αλλά να αναπροσαρμόσουν τις επιλογές τους. Ενδεικτικά αναφέρει «Αν πετάξουμε έξω τις 50 μεγαλύτερες εταιρείες, οι αποτιμήσεις είναι σύμφωνες με την ιστορία για τον υπόλοιπο δείκτη S&P 450. Αλλά και πάλι οι ακριβές αποτιμήσεις των mega caps θα μπορούσαν να επισκιάσουν αυτά τα κέρδη».

«Βραχυπρόθεσμα, ο πόνος από τις περικοπές των EPS (οι εκτιμήσεις είναι 15% υψηλότερες από την πρόβλεψή μας για το 2023 των 200 δολαρίων) είναι πιθανός και οι αποδόσεις στις μετοχές πριν τα EPS φτάσουν τα κατώτατα όρια των αναθεωρήσεων τους είναι βαθιά αρνητικές. Αλλά η καλύτερη φάση στην αγορά είναι αυτή που ακολουθεί – χαμηλοί αλλά αυξανόμενοι δείκτες αναθεώρησης των κερδών.

Η αγορά συνήθως πιάνει πυθμένα έξι μήνες πριν από το τέλος μιας ύφεσης, οπότε αγοράστε το πρώτο εξάμηνο με βάση την πρόβλεψη των οικονομολόγων μας για το τέλος της ύφεσης έως το τρίτο τρίμηνο του 2023», επισημαίνει η Subramanian.

Το 2022 το μότο ήταν η Fed, το 2023 το μότο θα είναι η πραγματική οικονομία

«Το 2022, είδαμε μια ταύτιση μεταξύ των αποδόσεων του διετούς ομολόγου και των αποδόσεων του S&P 500. Η αγορά ελπίζει σε μια στροφή της Fed, αλλά πραγματικά δεν θα έπρεπε: ένας κύκλος χαλάρωσης της Fed εν μέσω σύσφιξης των πιστωτικών συνθηκών (δηλαδή ύφεση) ήταν το χειρότερο σκηνικό για τις μετοχές», εξηγεί η BofA.

Οι κυκλικές (αργή ανάπτυξη) και μακροπρόθεσμες δυνάμεις ευνοούν τις μετοχές υψηλής ποιότητας. Η συνεισφορά των μερισμάτων υστέρησε κατά την τελευταία δεκαετία, η αναπλήρωση υποδηλώνει ότι πάνω από το 50% των συνολικών αποδόσεων θα προέρχεται από το εισόδημα (ισοδυναμεί με S&P 500 σε 9000+ μέχρι το 2032!)

Η επανατοποθέτηση βρίσκεται σε καλό δρόμο και οι επενδύσεις στη μεταποίηση είναι πιθανό να επισκιάσουν τις δαπάνες τεχνολογίας για πρώτη φορά μετά από πολύ καιρό. Ο πόλεμος και οι πολιτικές net zero στις εκπομπές CO2 σημαίνει ότι τα ορυκτά καύσιμα και οι ανανεώσιμες πηγές ενέργειας θα μπορούσαν να υπεραποδώσουν ταυτόχρονα.

Τι να επιλέξουν οι επενδυτές το 2023

«Τροποποιούμε τις σταθμίσεις των τομέων για το 2023 αλλά παραμένουμε επικεντρωμένοι στα εισοδήματα και την άμυνα. Εάν τα ομόλογα πάνε καλά, οι επιχειρήσεις κοινής ωφέλειας θα πρέπει επίσης να πάνε καλά, οπότε αυξάνουμε την άποψή μας σε υπερεπενδεδυμένη. Μειώνουμε την άποψή μας για την υγεία σε marketweight λόγω του κινδύνου συνωστισμού.

Η τεχνολογία φαίνεται να είναι παγίδα αξίας και μειώνουμε την άποψή μας σε υποεπενδεδυμένη λόγω της κυκλικότητας και του κινδύνου από-παγκοσμιοποίησης», εξηγεί η αμερικανική επενδυτική τράπεζα.

Ο βασικός κίνδυνος είναι ότι «αυτή η φορά θα είναι διαφορετική». Η BofA ανησυχεί για: 1) το φαινόμενο καταστροφής πλούτου που έχει ήδη επιτευχθεί, 2) τον κίνδυνο ρευστότητας σε περίεργα μέρη και τους επενδυτές που είναι «συνωστισμένοι» στον δείκτη S&P 500 (το πιο συνωστισμένο ticker στον κόσμο) και τα ομόλογα, 3) πρωτοφανές χρέος του δημόσιου τομέα και 4) πολωμένη πολιτική (Ρωσία, Βόρεια Κορέα, Κίνα, Trump 2.0) συν τον υψηλό πληθωρισμό.

Το διαφορετικό θετικό είναι η ιδιωτική υγεία: οι επιχειρήσεις και οι καταναλωτές φαίνονται πολύ καλύτερα κεφαλαιοποιημένοι από ό,τι σε προηγούμενες υφέσεις.

Διαβάστε επίσης:

Goldman Sachs: Νέος στόχος οι 995 μονάδες για τον Γενικό Δείκτη το 2023

Crypto: Μυστήριο με τα δισεκατομμύρια που έκαναν φτερά από το FTX

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μονακό: Οι εντυπωσιακές πριγκιπικές παρουσίες στον καθιερωμένο «Χορό των Ρόδων»

- Wall Street: Πτωτικό άνοιγμα στη τελευταία συνεδρίαση του χειρότερου μήνα από το 2022 – Βουλιάζει η μετοχή της Tesla

- Εριέττα Κούρκουλου: Οι ευχές στη Μαριάννα Λάτση και οι αδημοσίευτες φωτογραφίες

- Eurobank: Στις 30 Απριλίου η ΓΣ για την διανομή μερίσματος €0,105 ανά μετοχή