ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Αρνητική στάση και πάλι από τους αναλυτές της BofA Global Research, οι οποίοι είχαν πιάσει τον «παλμό» της αγοράς των ευρωπαϊκών μετοχών τον Ιούνιο και είχαν προετοιμάσει τους επενδυτές για το ράλι του Ιουλίου.

Η Bank of America Global Research και η ομάδα ανάλυσης υπό τον Sebastian Raedler αναθεωρούν επί τα χείρω, μέσα σε ένα μήνα μόλις, τη σύσταση τους για τις ευρωπαϊκές μετοχές.

«Αυξήσαμε τη στάση μας για τις ευρωπαϊκές μετοχές από αρνητική σε ουδέτερη τον Ιούνιο, καθώς η πτώση κατά 20% από τα υψηλά στις αρχές του έτους σήμαινε ότι η αγορά προεξοφλούσε τα άσχημα μακροοικονομικά νέα που αναμέναμε. Αυτή η απαισιόδοξη τιμολόγηση της αγοράς δεν ισχύει πλέον μετά από το ράλι 10% από τις αρχές Ιουλίου. Οι προσδοκίες μας για την πτώση των δεικτών PMI στη ζώνη του ευρώ σε συνδυασμό με μια μέτρια περαιτέρω μείωση των πραγματικών αποδόσεων των ομολόγων, δηλαδή του προεξοφλητικού επιτοκίου για τις μετοχές, συνάδουν με νέα πτώση του Stoxx 600 κατά περίπου 10% προς τις 390 μονάδες έως το τέλος του έτους. Η επόμενη σημαντική αγοραστική ευκαιρία θα πρέπει να προσφερθεί μόλις ο μακροοικονομικός κύκλος φτάσει στο κατώτατο σημείο και η ανάπτυξη αρχίσει να ανακάμπτει, αλλά πιστεύουμε ότι αυτό είναι απίθανο να συμβεί πριν από το πρώτο τρίμηνο του επόμενου έτους», προβλέπει η ομάδα ανάλυσης του Raedler.

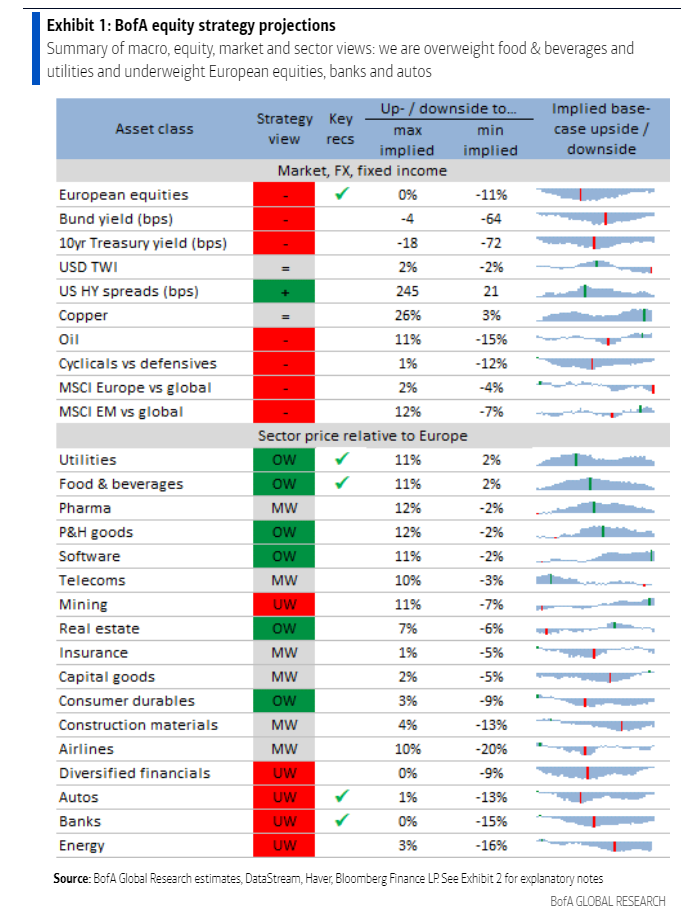

Παράλληλα, η BofA μειώνει τις συστάσεις της και για τους ευρωπαϊκούς κυκλικούς κλάδους έναντι των αμυντικών και αυξάνει τη σύσταση της για τις μετοχές αξίας έναντι των μετοχών ανάπτυξης σε ουδέτερη θέση μετά την πρόσφατη πτώση.

Μεταξύ των αμυντικών τομέων, προτιμά τα τρόφιμα και ποτά, τα προσωπικά και οικιακά αγαθά και τις επιχειρήσεις κοινής ωφέλειας, με πρόβλεψη για θετικές αποδόσεις πάνω από 10%. Μεταξύ των κυκλικών κλάδων, παραμένει αρνητική για τις τράπεζες και τα αυτοκίνητα, με αναμενόμενη αρνητική απόδοση 10%.

Γιατί «κόβει» τη σύσταση στις ευρωπαϊκές μετοχές

«Αναμένουμε ότι η παγκόσμια μακροοικονομική δυναμική θα συνεχίσει να εξασθενεί, με προβλεπόμενη εξασθένιση του παγκόσμιου δείκτη PMI από 51 σε 47,5 έως το α’ τρίμηνο 2023», εξηγεί ο Raedler.

«Ειδικά οι οικονομίες στην Ευρώπη θα συνεχίσουν να αποδυναμώνονται μέχρι το τέλος του έτους, λόγω της σύσφιξης των συνθηκών τραπεζικού δανεισμού και του κινδύνου για εφαρμογή δελτίων στο φυσικό αέριο από τη μείωση των ρωσικών προμηθειών. Χαμηλώνουμε συνεπώς τη σύσταση για τις ευρωπαϊκές μετοχές από ουδέτερη σε αρνητική και πάλι. Την ίδια στιγμή, προσδοκούμε επίσης ότι ο αμερικανικός δείκτης PMI θα συνεχίσει να υποχωρεί από το 51 στο 47 έως το τέλος του έτους, σύμφωνα με την πρόβλεψη των οικονομολόγων μας για ήπια ύφεση στις ΗΠΑ από την απότομη ανατροπή του κύκλου αποθεμάτων των προϊόντων και την αποδυνάμωση του πιστωτικού κύκλου των ΗΠΑ λόγω της σύσφιξης της Fed», εκτιμά ο Raedler.

Τέλος, η BofA εκτιμά ότι η Κίνα είναι η μόνη περιοχή στην οποία βλέπει άνοδο του δείκτη PMI.

Διαβάστε επίσης:

Mediobanca: Πιο θετική για τις τράπεζες – Αυξάνει τις τιμές στόχους σε ΕΤΕ, Πειραιώς και Alpha Bank

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Άγιο Φως: Δείτε live την Τελετή Αφής στα Ιεροσόλυμα – Πότε θα φτάσει στην Ελλάδα

- Η Δύναμη του Πλούτου: Οι 5 πιο εύποροι Έλληνες στον κόσμο

- Ο Λευκός Οίκος ανακοίνωσε ότι ο COVID προήλθε από εργαστήριο – Κατηγορεί τον Φάουτσι για σκόπιμη συγκάλυψη

- Κυριάκος Μητσοτάκης: Παρακολούθησε την πρώτη Ανάσταση στην Τήνο