ΣΧΕΤΙΚΑ ΑΡΘΡΑ

H Bank of America διατηρεί τη σύσταση αγοράς (buy) για την Coca Cola HBC με τιμή στόχο τα 33,04 ευρώ (σ.σ. η ακριβής τιμής στόχος είναι £28,50) και περιθώριο ανόδου 26,1%, καθώς για άλλη μια φορά, η CCH παρουσίασε πολύ ισχυρά αποτελέσματα, πολύ πάνω από τις προσδοκίες, παρά το δύσκολο λειτουργικό περιβάλλον.

Η μεσοπρόθεσμη αύξηση των εσόδων (top-line) της εταιρείας κατά +6%-7% και η άφθονη δυναμική για διεύρυνση του περιθωρίου κέρδους (+20 μ.β. με +40 μ.β. καθοδήγηση η οποία είναι συντηρητική κατά την άποψή τους) υποστηρίζουν περίπου 10% οργανικό EBIT και περίπου 12% ετήσια αύξηση στα κέρδη ανά μετοχή (EPS) για την περίοδο 2022-2027, σχεδόν το καλύτερο στην κατηγορία των βασικών προϊόντων της ΕΕ.

Επιπλέον, η μια φορά καθαρού χρέους προς EBITDA (Net Debt/EBITDA) στο τέλος του 2023 (BofAe) προσφέρει επιλογές στον ισολογισμό. Η CCH διαπραγματεύεται με 32% discount σε σχέση με τα βασικά προϊόντα της ΕΕ (12,8 φορές 12m fwd P/E), το οποίο είναι αδικαιολόγητο, κατά τη BofA.

Τα βασικά συμπεράσματα της BofA είναι:

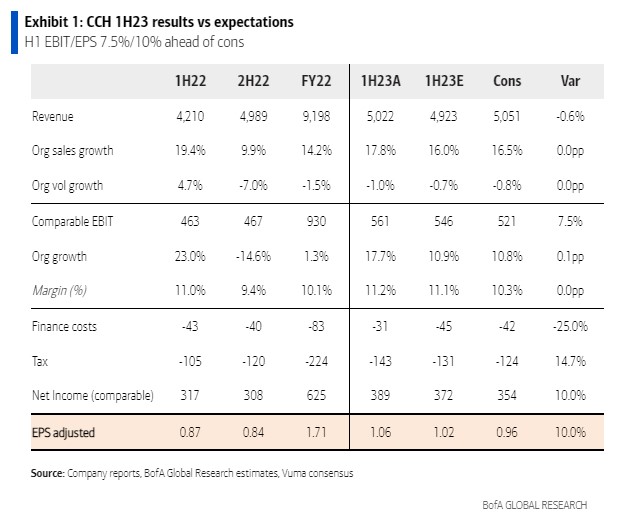

- Οργανικές πωλήσεις β’ τριμήνου +19,1% (εκτίμηση +16,7%) με όλες τις περιοχές να προηγούνται ελαφρώς. EBIT α’ εξαμήνου 7,5% και EPS 10% πάνω από το consensus.

- +9-12% οργανικά EBIT που επιβεβαίωσαν τη συντηρητική πρόβλεψη. Η μη λειτουργική καθοδήγηση υποδηλώνει ότι το consensus κινείται ελαφρώς προς τα πάνω.

- +10% στα EBIT, +12% EPS αύξηση για την περίοδο 2022-2027.

Το α’ εξάμηνο φέτος το EBIT αυξήθηκε οργανικά κατά 18% (έναντι cons. +11%) σε €561 εκατ. (7,5% πάνω από το cons.). Τα κέρδη ανά μετοχή διαμορφώθηκαν 10% πάνω από το consensus, σημειώνοντας αύξηση 22% σε ετήσια βάση. Οι οργανικές πωλήσεις του β’ τριμήνου αυξήθηκαν κατά 19,1% (cons. +16,7%), με όλες τις περιοχές να προηγούνται ελαφρώς. Ο όγκος αυξήθηκε κατά +1,5% (cons. +1,8%), συγκρατούμενος από την Ιταλία (χαμηλό διψήφιο ποσοστό, επηρεασμένο από τις κακές καιρικές συνθήκες).

Επιβεβαιώθηκε η (συντηρητική) πρόβλεψη για EBIT +9-12%.

Η διοίκηση επιβεβαίωσε την πρόβλεψη της για +9% – 12% οργανικό EBIT το 2023 που είχε παράσχει σε προδημοσίευση στις 7 Ιουλίου. Κατά την άποψη της BofA, η καθοδήγηση είναι συντηρητική, καθώς συνεπάγεται σημαντική επιβράδυνση της οργανικής αύξησης του EBIT κατά το β’ εξάμηνο (από 0% έως +5%) και ακόμη πιο σημαντική επιβράδυνση της ανάπτυξης της 4ετίας, καθώς και ηπιότερα περιθώρια κέρδους. Το consensus είναι στο +11,2% για το οργανικό κέρδος της φετινής χρήσης..

Άλλες προβλέψεις αναφέρουν για το κόστος πωληθέντων υψηλό μονοψήφιο νούμερο (έναντι προηγούμενου +χαμηλού διψήφιου), χρηματοοικονομικά έξοδα €65-75 εκατ. (προηγ. €83 εκατ.), φορολογικός συντελεστής στο ανώτατο όριο του 25% – 27% (προηγ. 25% – 27%), συναλλαγματικό ισοζύγιο επί του EBIT αμετάβλητο (αρνητικά €50 με 60 εκατ. έναντι του consensus για -77 εκατ. ευρώ). Συνολικά, η BofA αναμένει ότι το consensus θα κινηθεί ελαφρώς σε υψηλότερα επίπεδα για τις επιδόσεις της Coca Cola HBC.

Διαβάστε επίσης:

Χρηματιστήριο Αθηνών: Σε αναζήτηση κατεύθυνσης εν μέσω θερινής ραστώνης

Μ. Μαξίμου & ΥΠΟΙΚ στο mononews.gr: «Καμία σκέψη για έκτακτο φόρο στις τράπεζες»

JPMorgan: Παραμένει «αγοραστής» στα ελληνικά ομόλογα – Οι εκτιμήσεις για την ελληνική οικονομία