ΣΧΕΤΙΚΑ ΑΡΘΡΑ

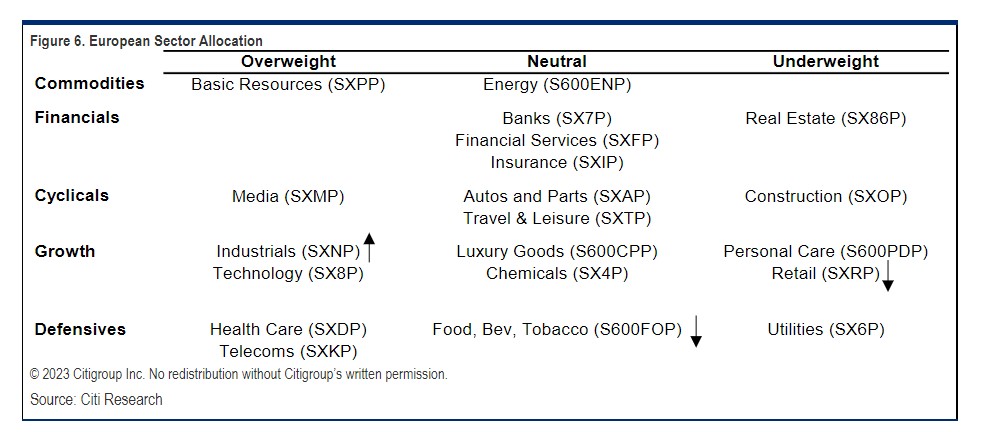

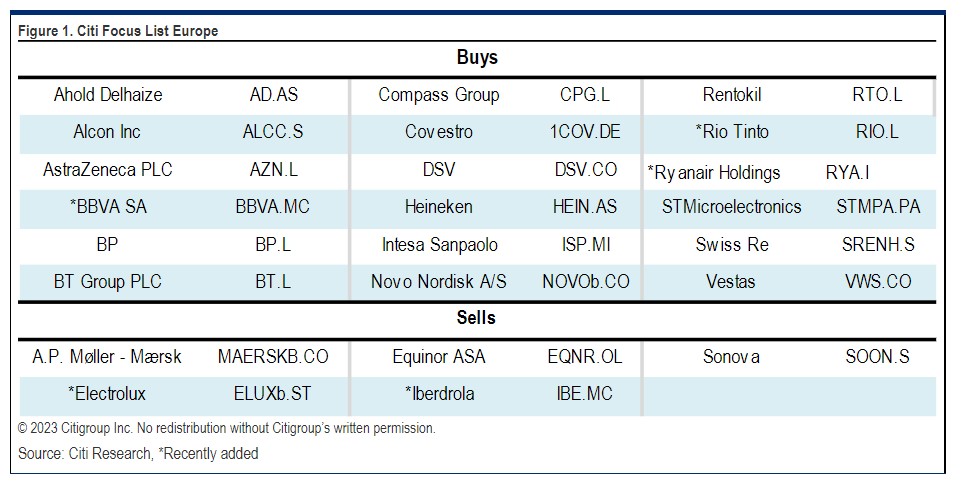

H αμερικανική τράπεζα Citigroup εξηγεί την τελευταία στρατηγική της για τις ευρωπαϊκές μετοχές σύμφωνα με την οποία ΄βλέπει’ τον πανευρωπαϊκό δείκτη Stoxx 600 στις 500 μονάδες μέχρι τα μέσα του 2024, γεγονός που υποδηλώνει 12% άνοδο.

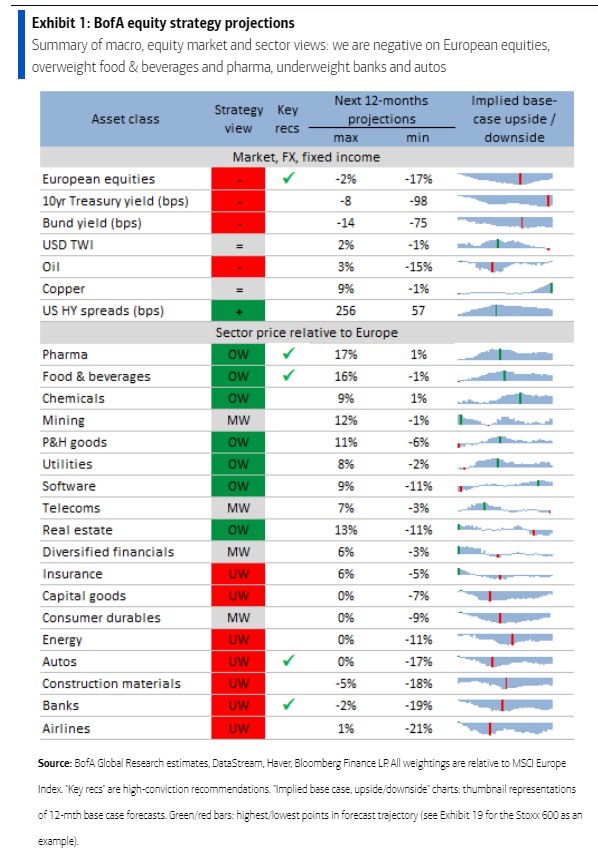

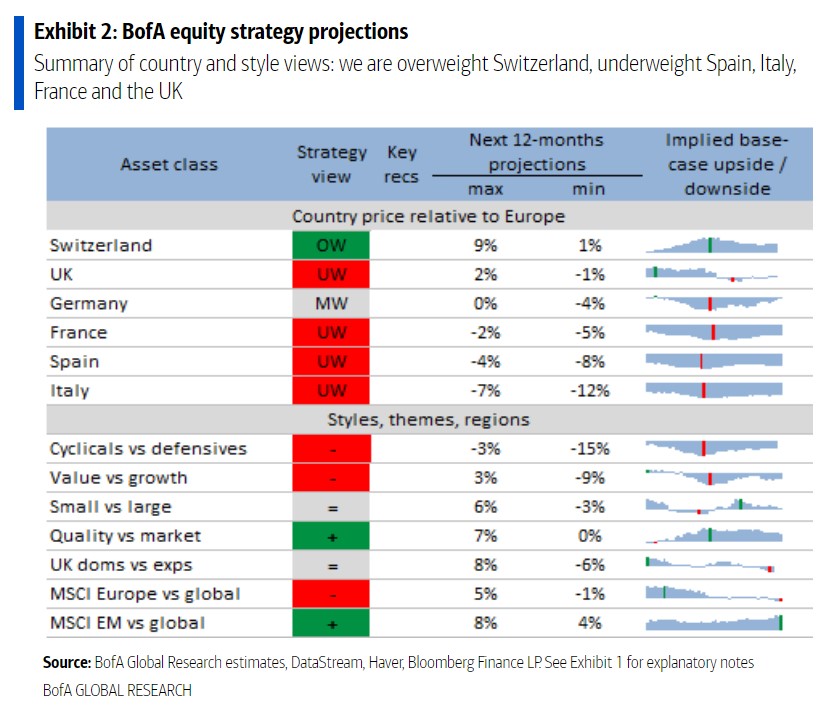

Την ίδια στιγμή, η επίσης αμερικανική Bank of America έχει εντελώς διαφορετική εκτίμηση για τον ευρωπαϊκό δείκτη και τον ‘βλέπει’ με 15% πτωτική κίνηση προς τις 380 μονάδες μέχρι τις αρχές του επόμενου έτους.

«Βλέπουμε 17% πτώση για τον δείκτη Stoxx 600 σε ένα χαμηλό της τάξης των 380 μονάδων μέχρι το πρώτο τρίμηνο του επόμενου έτους ως απάντηση σε μια απότομη απώλεια της αναπτυξιακής δυναμικής που αντισταθμίζεται μόνο εν μέρει από την εξασθένιση των πραγματικών αποδόσεων των ομολόγων, ακολουθούμενη από ένα ράλι στις 420 μονάδες μέχρι τα τέλη του δεύτερου τριμήνου, καθώς η ανάπτυξη επιταχύνεται εκ νέου και οι πραγματικές αποδόσεις των ομολόγων συνεχίζουν να εξασθενούν», αναφέρει η BofA.

Η Citi εξηγεί ότι: «Ο στόχος μας για το τέλος της φετινής χρονιάς στις 445 μονάδες παραμένει αμετάβλητος, υποδηλώνοντας σταθερές αγορές μέχρι το τέλος του έτους. Συνεχίζουμε να αναμένουμε διαπραγμάτευση εντός ενός στενού εύρους τιμών τους επόμενους μήνες.

Η ευρωπαϊκή χρηματιστηριακή αγορά έχει περισσότερες πιθανότητες να αποσυνδεθεί από την πτώση των κερδών αργότερα μέσα στο έτος, καθώς ο πληθωρισμός συνεχίζει και οι κεντρικές τράπεζες αλλάζουν τις πολιτικές τους. Η σύσφιξη της ρευστότητας των κεντρικών τραπεζών θα μπορούσε επίσης να αποδειχθεί πιο δύσκολη βραχυπρόθεσμα».

Η BofA από την πλευρά της επισημαίνει τα ακόλουθα: «Παραμένουμε αρνητικοί για τις ευρωπαϊκές μετοχές και αρνητικοί για τους κυκλικούς έναντι των αμυντικών τομέων.

Ο Stoxx 600 έχει ουσιαστικά κινηθεί σε ένα εύρος από 450 έως 470 από το Φεβρουάριο.

Με τις αμερικανικές μετοχές να συνεχίζουν να κινούνται ανοδικά, αυτό έχει οδηγήσει τις ευρωπαϊκές μετοχές να υποαποδίδουν κατά 10% έναντι των παγκόσμιων μετοχών από το Μάρτιο.

Ενώ τα σημάδια εξασθένισης του πληθωρισμού θα μπορούσαν να δώσουν ώθηση στις μετοχές βραχυπρόθεσμα, πιστεύουμε ότι το κυρίαρχο θέμα κατά τους επόμενους μήνες θα είναι η διεύρυνση των ασφαλίστρων κινδύνου ως απάντηση στην εξασθένηση της παγκόσμιας αναπτυξιακής δυναμικής.

Για τη Citi, οι κίνδυνοι για τις οικονομικές προοπτικές είναι πιο ισορροπημένοι.

Τα σενάρια “ήπιας προσγείωσης” είναι αληθοφανή, αλλά η σύσφιξη των πιστωτικών συνθηκών παραμένει ο βασικός κίνδυνος. Οι προβλέψεις της Citi υποδηλώνουν επιβράδυνση των κερδών ανά μετοχή (EPS), αλλά όχι ύφεση.

Μια ρηχή συρρίκνωση των κερδών ευνοεί περισσότερο την ευρωπαϊκή υπεραπόδοση σε παγκόσμιο πλαίσιο. Από πάνω προς τα κάτω, προβλέπει συρρίκνωση των EPS κατά 5% περίπου για τον δείκτη MSCI Europe φέτος, ακολουθούμενη από σταθερά EPS το 2024.

Το consensus αναμένει επί του παρόντος σταθερά EPS για το 2023 (-6% εξαιρουμένων των χρηματοπιστωτικών) και +7% για το 2024.

Αντίθετα, για τη BofA, οι μακροοικονομικές προβλέψεις συνάδουν με ήπια περαιτέρω υποαπόδοση των ευρωπαϊκών έναντι των παγκόσμιων μετοχών, αφήνοντάς τη αρνητική για αυτή την κατηγορία περιουσιακών στοιχείων, τόσο σε απόλυτους, όσο και σε σχετικούς όρους.

Οι προβλέψεις της για ασθενέστερη ανάπτυξη και ευρύτερα ασφάλιστρα κινδύνου προτρέπουν τους επενδυτές να είναι υποεπενδεδυμένοι στους κυκλικούς έναντι των αμυντικών κλάδων της οικονομίας, με προβλεπόμενη υποαπόδοση των κυκλικών κατά 15% έως τις αρχές του επόμενου έτους.

Οι προσδοκίες τους για εξασθένηση των αποδόσεων των ομολόγων συνάδουν με υποαπόδοση 10% για τις μετοχές αξίας έναντι των μετοχών ανάπτυξης.

Οι προτιμώμενοι υποτιμημένοι κυκλικοί τομείς είναι οι αυτοκινητοβιομηχανίες και οι τράπεζες, ενώ οι προτιμώμενοι αμυντικοί υπερεκτιμημένοι τομείς είναι τα τρόφιμα και ποτά και τα φαρμακευτικά προϊόντα.

Διαβάστε επίσης

Citigroup: Βουτιά στα κέρδη κατά 36% το β’ τρίμηνο, καλύτερα του αναμενομένου

Goldman Sachs: Οι τελευταίες εκτιμήσεις για τις ελληνικές τράπεζες

Piraeus Securities: «Ανεβάζει» το στόχο για την ΓΕΚ ΤΕΡΝΑ στα €20,7 με περιθώριο ανόδου 45%

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ευρωαγορές: Ανατροπή και κλείσιμο σε θετικό έδαφος με βοήθεια από τη Wall Street – Βουτιά για τη μετοχή της Novo Nordisk

- Metlen: Υιοθετεί το βρετανικό μοντέλο για τις ανακοινώσεις των τριμηνιαίων αποτελεσμάτων

- Μπέσεντ: Περιμένει να αποκλιμακωθεί η δασμολογική αντιπαράθεση με την Κίνα

- Κάγια Κάλας: Η Ρωσία προσπάθησε «να κερδίσει χρόνο» με την πασχαλινή εκεχειρία