ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η BofA, η οποία ήταν ίσως η πρώτη μεγάλη επενδυτική τράπεζα που «είδε» τον κίνδυνο από τον πληθωρισμό και τα επιτόκια για τις ευρωπαϊκές μετοχές και μείωσε τη σύσταση της σε «υποαπόδοση» (σ.σ. όπως συνέβη), επιστρέφει και αλλάζει πλέον τη σύσταση επί το θετικότερο σε «ουδέτερη».

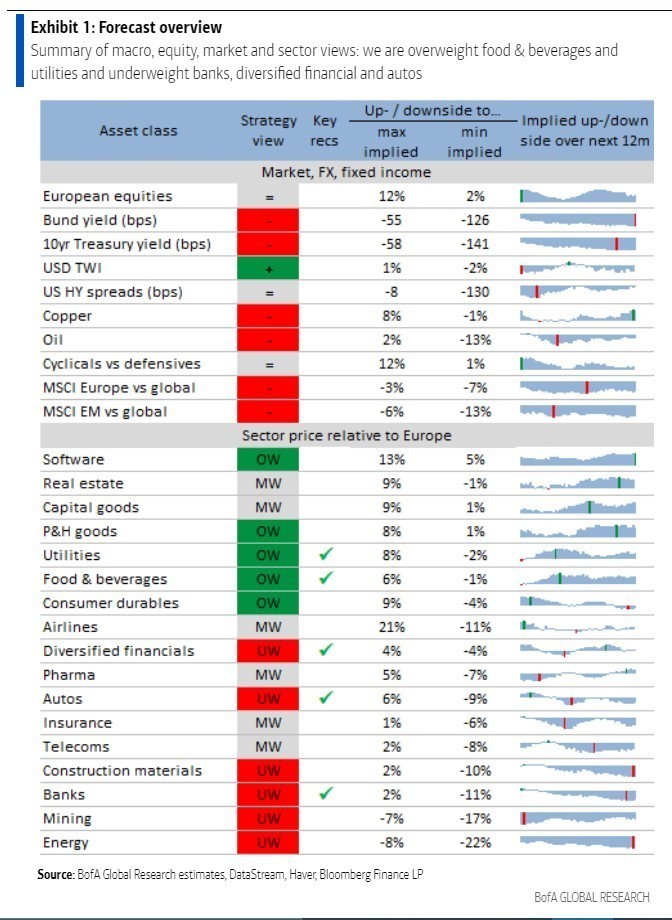

Τα βασικά συμπεράσματα της στρατηγικής της τράπεζας είναι:

- Αναβαθμίζει τις μετοχές της ΕΕ από αρνητικές σε ουδέτερες, καθώς η πτώση κατά 19% σημαίνει ότι προεξοφλούν τα άσχημα μακροοικονομικά νέα που αναμένει να υλοποιηθούν

- Αναμένει ότι η εστίαση των κεντρικών τραπεζών θα μετατοπιστεί από τον πληθωρισμό στην αποδυνάμωση της ανάπτυξης, με αποτέλεσμα τα πραγματικά επιτόκια να εξασθενήσουν και τα P/E να σταθεροποιηθούν

- Οι ευαίσθητοι στα επιτόκια κυκλικοί δείκτες δεν αποτιμούν ακόμη τον κίνδυνο της ασθενέστερης ανάπτυξης (υποαπόδοση σε μετοχές αξίας έναντι growth και τράπεζες, υπεραπόδοση σε βασικά αγαθά και κοινής ωφέλειας).

«Αναβαθμίζουμε τις ευρωπαϊκές μετοχές από αρνητικές σε ουδέτερες: μετά από πτώση 19% από το ιστορικό υψηλό του Ιανουαρίου, ο δείκτης Stoxx 600 έχει υποχωρήσει κάτω από την πρόβλεψή μας για 410 μονάδες, η οποία βασίζεται στις μακροοικονομικές υποθέσεις μας ότι (α) ο δείκτης PMI της ζώνης του ευρώ υποχωρεί από το τρέχον επίπεδο των 53,5 σε 49 μονάδες έως το τέταρτο τρίμηνο, ως απάντηση στην εξασθένηση της στήριξης από την επαναλειτουργία, την επιβράδυνση της αύξησης της προσφοράς χρήματος και το ενεργειακό σοκ από τη σύγκρουση Ρωσίας/Ουκρανίας, και (β) η απόδοση των 10ετών πραγματικών ομολόγων των ΗΠΑ, δηλαδή το προεξοφλητικό επιτόκιο για τις παγκόσμιες μετοχές, αρχίζει να αντιστρέφει μέρος της πρόσφατης ανόδου, δεδομένου ότι, κατά την άποψή μας, ο κύκλος σύσφιξης της Fed έχει πλέον τιμολογηθεί πλήρως», εξηγούν οι strategists της BofA.

Αυτό θα πρέπει να βοηθήσει το δείκτη P/E των επόμενων 12 μηνών του Stoxx 600 να σταθεροποιηθεί, μετά από σχεδόν 40% απομείωση από την κορυφή της ανάκαμψης στα μέσα του 2020. Οι κίνδυνοι για την ανάπτυξη παραμένουν πτωτικοί, ενώ εκείνοι για τις πραγματικές αποδόσεις ανοδικοί.

«Παρά τη θετικά στρεβλωμένη πορεία των προβλέψεων για τον Stoxx 600, στρεφόμαστε μόνο σε ουδέτερη και όχι θετική κατεύθυνση, δεδομένου ότι ο κύριος καταλύτης για τη θετική δυναμική των τιμών των μετοχών είναι η επιτάχυνση της αναπτυξιακής δυναμικής – και βλέπουμε ελάχιστες δυνατότητες για κάτι τέτοιο. Οι ΗΠΑ αντιμετωπίζουν εμπόδια από την αρνητική αύξηση των πραγματικών μισθών και την ανατροπή του κύκλου αποθεμάτων, ενώ η αυστηρότερη πολιτική της Fed θα αποδυναμώσει τον πιστωτικό κύκλο, γεγονός που υποδεικνύει αυξανόμενους κινδύνους ύφεσης στις ΗΠΑ και το ενδεχόμενο ο αμερικανικός δείκτης PMI να υπολείπεται του στόχου μας των 52 μονάδων έως το πρώτο τρίμηνο του επόμενου έτους (από 55 που είναι σήμερα)», εξηγεί η BofA.

Επιπλέον, υπάρχει ο κίνδυνος οι πραγματικές αποδόσεις των ομολόγων να συνεχίσουν ανοδικά, εάν ο πληθωρισμός παραμείνει αυξημένος για μεγαλύτερο χρονικό διάστημα, παρά την εξασθένηση της ανάπτυξης και την αυξανόμενη καταστροφή της ζήτησης. Αυτό θα ασκούσε πίεση στις κεντρικές τράπεζες να προχωρήσουν σε σύσφιξη ακόμη πιο επιθετικά από ό,τι εκτιμάται από τις αγορές.

«Όσο περισσότερο σφίγγουν οι κεντρικές τράπεζες σε ένα εύθραυστο μακροοικονομικό σκηνικό, τόσο μεγαλύτερη είναι η πιθανότητα η καταστροφή της ζήτησης να αποδειχθεί τελικά το κυρίαρχο θέμα», εξηγεί η BofA.

H επενδυτική τράπεζα προτιμά τις μετοχές ανάπτυξης έναντι μετοχών αξίας, ενώ είναι υποεπενδεδυμένοι στις τράπεζες. Τα ευαίσθητα στις αποδόσεις κυκλικά περιουσιακά στοιχεία έχουν αντέξει καλύτερα από την αγορά. Οι κυκλικές μετοχές έχουν αντέξει καλύτερα έναντι των αμυντικών, δεδομένης της στήριξης από την εκτίναξη των αποδόσεων των ομολόγων.

Κατά συνέπεια, παραμένουν ευάλωτα εάν η εστίαση της αγοράς μετατοπιστεί από τη διακοπή της προσφοράς και την αύξηση του πληθωρισμού στην καταστροφή της ζήτησης και την εξασθένηση της ανάπτυξης, οδηγώντας τις αποδόσεις σε πτώση. Οι προβλέψεις της BofA για εξασθένηση των PMI των ΗΠΑ και της Ευρωζώνης και πτώση των αποδόσεων συνάδουν με υποαπόδοση περίπου 10% για τις ευρωπαϊκές τράπεζες και τις μετοχές αξίας έναντι των μετοχών ανάπτυξης, υπεραπόδοση 8% για τις μετοχές ποιότητας και περαιτέρω υπεραπόδοση 6% για τα τρόφιμα και τα ποτά.

«Ενώ η υπέρβαση των πραγματικών αποδόσεων των ομολόγων παραμένει ένας πτωτικός κίνδυνος για την αγορά συνολικά, θεωρούμε ότι οι συστάσεις μας για τους τομείς επένδυσης θα εξακολουθούσαν να αποδίδουν καλά σε ένα τέτοιο περιβάλλον, καθώς οι υψηλότερες αποδόσεις των ομολόγων λόγω των προσδοκιών για αυστηρότερη νομισματική πολιτική θα επιδείνωναν την υφεσιακή δυναμική, από την οποία οι θέσεις αυτές τείνουν να επωφελούνται», καταλήγει η επενδυτική τράπεζα.

Διαβάστε επίσης:

Wood & Company: Τι βλέπει για τα spreads Ελλάδας και Ιταλίας

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Αυξήσεις μισθών στα σώματα ασφαλείας: Ερώτηση ετοιμάζουν γαλάζιοι βουλευτές

- Ο υποκριτής Κικίλιας, τα βαριά πορτοφόλια στην ΓΕΚ ΤΕΡΝΑ, το Helikon και ο ΑΔΜΗΕ, το παρασκήνιο με την Phos Bank και την Εκκλησία, τι συμβαίνει με τον manager Μπρουμίδη, το νέο χάος στις Σπέτσες και ένα εφοπλιστικό quiz

- Ντόναλντ Τραμπ και Ευρωπαίοι προμηθευτές

- Η μάχη στις τηλεπικοινωνίες μετά την είσοδο της Volton και οι κινήσεις της ΔΕΗ