ΣΧΕΤΙΚΑ ΑΡΘΡΑ

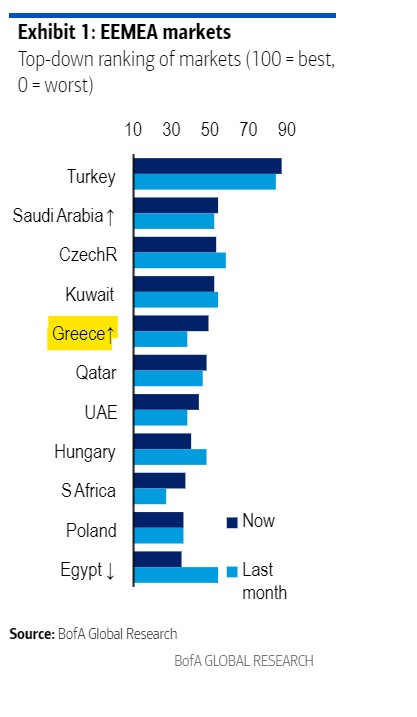

Η Ελλάδα αναβαθμίζεται στο χάρτη των 11 αναδυόμενων αγορών που παρακολουθεί η Bank of America λόγω της βελτίωσης των προοπτικών των κερδών των εταιρειών, σύμφωνα με την ομάδα ανάλυσης του Vladimir Osakovskiy.

Η Ελλάδα ανάμεσα σε Τουρκία, Ουγγαρία, Τσεχία, Πολωνία, Νότια Αφρική, Ηνωμένα Αραβικά Εμιράτα, Κατάρ, Αίγυπτο, Σαουδική Αραβία και Κουβέιτ ανεβαίνει στην πέμπτη θέση.

Η χώρα και οι μετοχές της τοποθετούνται στη δεύτερη υψηλότερη θέση ανάμεσα στις έντεκα αγορές σε όρους μερισματικών αποδόσεων (90/100), στη μέση σε όρους αποτιμήσεων (50/100), χαμηλότερα σε όρους ιστορικών αποτιμήσεων (40/100), χαμηλότερα από τη μέση σε όρους αύξησης των κερδών άνω του 20% (40/100) και στη μέση στον δείκτη Ρ/Ε momentum (50/100). Στην τελευταία θέση κατατάσσεται σε όρους τοποθετήσεων των θεσμικών διαχειριστών κεφαλαίων GEM Funds (10/100).

Το ασφάλιστρο κινδύνου των ελληνικών μετοχών, η απαιτούμενη δηλαδή απόδοση της μετοχικής αγοράς από τους επενδυτές, εκτιμάται σε 12,4% και είναι υψηλά στις εκτιμήσεις του οίκου, ενώ η απόδοση των κερδών είναι στο 7,3% και το 10,3% το 2022-2023 και η μερισματική απόδοση υπολογίζεται στο 5,6% και το 6,2% για τα ίδια έτη αναφοράς και σε ιδιαίτερα υψηλά επίπεδα.

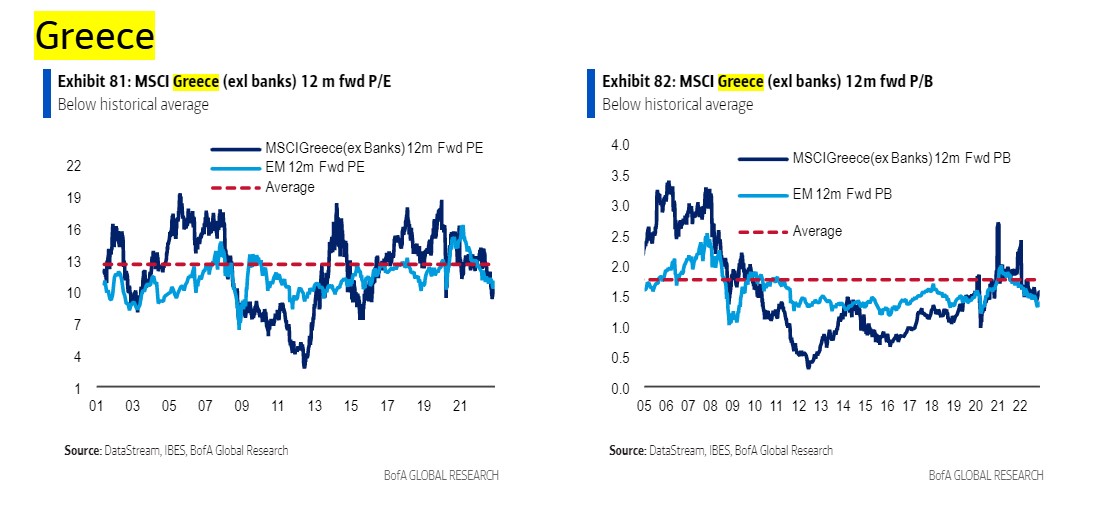

Οι αποτιμήσεις της αγοράς σε όρους Ρ/Ε δεν υπολογίζεται από τη BofA, ενώ ο δείκτης τιμής προς λογιστική αξία (P/BV) εκτιμάται σε 1,6 φορές και κινείται χαμηλότερα έναντι του ιστορικού μέσου, αλλά σε υψηλότερα επίπεδα κατά μέσο όρο έναντι των άλλων αγορών. Ο δείκτης EV/EBITDΑ στις 5,5 φορές είναι σε discount σε σχέση με τις λοιπές αγορές και τέλος ο δείκτης EV/Sales κινείται στις 14 φορές και είναι σε discount έναντι των άλλων αγορών.

Οι μετοχικές αναφορές από Ελλάδα

Στις κορυφαίες επιλογές τοποθετείται η μετοχή της Mytilineos, για την οποία δεν δίνει τιμή στόχο ή σύσταση. Την τοποθετεί στην τρίτη θέση με βαθμολογία 80,2 στα 100 και υψηλή θέση σε όρους τρεχουσών αποτιμήσεων, χαμηλά σε όρους ιστορικών αποτιμήσεων, υψηλά σε όρους αύξησης κερδών και μερισματικής απόδοσης, αλλά σε μέση θέση σε όρους θέσεων των ξένων διαχειριστών στην μετοχή.

Η μετοχή της ΔΕΗ, στον αντίποδα, συμμετέχει στη λίστα με τις είκοσι μετοχές με τη χειρότερη αξιολόγηση στη βάση των παραπάνω κριτηρίων (27,9/100). Η μετοχή της ΔΕΗ τοποθετείται ιδιαίτερα χαμηλά σε όρους τόσο τρεχουσών και ιστορικών αποτιμήσεων, χαμηλή δυναμική αύξησης των κερδών, αλλά με μια σχετικά υψηλότερη μερισματική απόδοση από το μέσο όρο.

Παράλληλα, η μετοχή του ΟΠΑΠ και της Alpha Bank είναι στη λίστα με τις είκοσι υψηλότερες συμμετοχές θέσεων των ξένων θεσμικών κεφαλαίων, γεγονός, που η BofA το βλέπει ως αρνητικό στοιχείο, καθώς το εκτιμά ως αδυναμία προσέλκυσης νέων ξένων διαχειριστών στη μετοχή (Worst positioning – Most Overweight / Owned).

Στις επιλογές με τις είκοσι κορυφαίες επιλογές σε όρους υψηλής ανάπτυξης βρίσκεται η Mytilineos με αύξηση κερδών το τελευταίο δωδεκάμηνο ως % στο 77% και στο επόμενο δωδεκάμηνο ως % 29, ενώ και η Alpha Bank με +20% προηγούμενο αλλά και το επόμενο σε όρους αύξησης των κερδών ανά μετοχή.

Τέλος, η μετοχή της ΔΕΗ είναι στην τελευταία θέση της λίστα με τις low growth εταιρείες, στον αντίποδα από τις Mytilineos και Αlpha Bank, με πρόβλεψη μείωσης των κερδών ανά μετοχή κατά 84%.

Διαβάστε επίσης:

Deutsche Bank: Γιατί οι επενδυτές πρέπει να στρέψουν το βλέμμα στις ελληνικές τράπεζες

Morgan Stanley: Προτείνει Ελλάδα μετά και το Roadshow του Λονδίνου

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Μάριος Σαλμάς: Από τα ερτζιανά προαναγγέλει νέο κόμμα – «Τρελάθηκαν ο Σαμαράς και ο Καραμανλής για να του κάνουν κριτική;»

- Εν αρχή ην η αποδοτικότητα

- ΤτΕ: Αναμένεται αυξημένη ζήτηση δανείων από μεγάλες επιχειρήσεις το β’ τρίμηνο

- Η εκδίκηση της Hermès: Ξεπέρασε σε κεφαλαιοποίηση την LVMH, την εταιρεία που προσπάθησε να την εξαγοράσει