ΣΧΕΤΙΚΑ ΑΡΘΡΑ

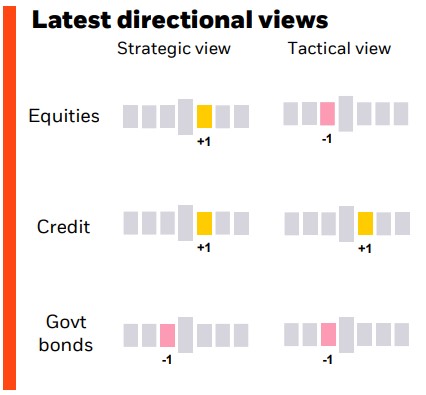

Παρότι η μακροπρόθεσμη στρατηγική άποψη (πάνω από ένα έτος) της BlackRock, του μεγαλύτερου διαχειριστή κεφαλαίων, είναι θετική (overweight) στις μετοχές, το υψηλότερο ασφάλιστρο κινδύνου και η επιδείνωση του μακροοικονομικού περιβάλλοντος μειώνει τις αναμενόμενες αποδόσεις των μετοχών στην τακτική προσέγγιση (έως ένα έτος).

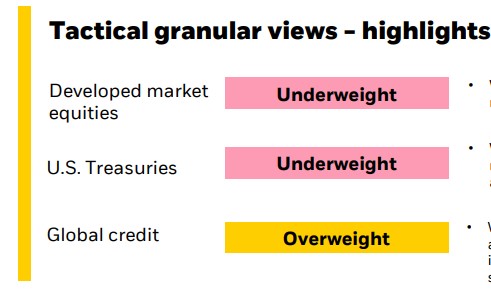

«Αναμένουμε όμως ότι οι κεντρικές τράπεζες θα ζήσουν τελικά με κάποιο πληθωρισμό και θα εξετάσουν τους βραχυπρόθεσμους κινδύνους. Από τακτικής άποψης, είμαστε υποεπενδεδυμένοι σε μετοχές των ανεπτυγμένων χωρών, καθώς οι κεντρικές τράπεζες φαίνεται ότι θα ‘υπερσφίξουν’ την πολιτική τους και βλέπουμε ότι η δραστηριότητα σταματάει», επισημαίνει το Blackrock Investment Institute, στην ανάλυση του τετάρτου τριμήνου του έτους. Η αύξηση του κόστους των εισροών αποτελεί επίσης κίνδυνο για τα αυξημένα εταιρικά περιθώρια κέρδους.

Στρατηγικά, η BlackRock είναι με αυξημένες θέσεις σε δημόσια διαπραγματεύσιμα εταιρικά ομόλογα.

Τα υψηλότερα spreads και οι αποδόσεις των κρατικών ομολόγων ανεβάζουν τις αναμενόμενες αποδόσεις και ο κίνδυνος αθέτησης πληρωμών είναι περιορισμένος.

Επιπλέον, οι δυνατότητες εισοδήματος είναι ελκυστικές.

Από τακτικής άποψης, όμως, η BR είναι με αυξημένες θέσεις στην επενδυτική βαθμίδα των εταιρικών ομολόγων, αλλά ουδέτερη στα ομόλογα της υψηλής απόδοσης και προτιμά την ποιότητα.

Οι θέσεις στο χρέος σε τοπικό νόμισμα των αναδυόμενων χωρών παραμένουν αυξημένες λόγω ελκυστικών αποτιμήσεων.

Ένα μεγάλο ασφάλιστρο κινδύνου αποζημιώνει τους επενδυτές για τον κίνδυνο πληθωρισμού, κατά την άποψη της BlackRock.

H μετρίως μειωμένη θέση στη στρατηγική για τα κρατικά ομόλογα αντανακλά ένα μεγάλο spread: μέγιστη αυξημένη θέση στα ομόλογα που συνδέονται με τον πληθωρισμό και μειωμένη θέση στα κινεζικά ομόλογα.

Το Blackrock Investment Institute βλέπει τις ονομαστικές αποδόσεις των ομολόγων σε πέντε χρόνια υψηλότερες από τα τρέχοντα επίπεδα και αυτή η ανατιμολόγηση είναι η αποτίμηση των αναμενόμενων αποδόσεων. Οι αγορές υποτιμούν την επιμονή του υψηλού πληθωρισμού και βλέπει ότι οι μακροπρόθεσμες αποδόσεις θα είναι υψηλότερες.

Πληθωρισμός και ύφεση

Το νέο καθεστώς μεγαλύτερης οικονομικής και αγοραίας μεταβλητότητας έχει αρχίσει να διαμορφώνεται.

Η μοναδική εστίαση των κεντρικών τραπεζών στον πληθωρισμό ενισχύει την πεποίθηση του διαχειριστή κεφαλαίων ότι θα υπερσφίξουν την πολιτική τους βραχυπρόθεσμα και θα προκαλέσουν οικονομική ζημιά που οι αγορές υποτιμούν.

Επίσης, διατηρεί τον κίνδυνο του χαρτοφυλακίου σε χαμηλά επίπεδα, καθώς διαφαίνεται ύφεση, και δρομολογεί επενδυτικές απόψεις σε ευρώ.

Προετοιμασία για τη μεταβλητότητα

«Η περίοδος τεσσάρων δεκαετιών σταθερής ανάπτυξης και πληθωρισμού έχει τελειώσει, κατά την άποψή μας. Η παραγωγική ικανότητα των οικονομιών δέχθηκε διαρκές πλήγμα κατά την πανδημία.»

Οι κεντρικές τράπεζες αντιμετωπίζουν τώρα τον πιο σκληρό συμβιβασμό: να συντρίψουν την οικονομική ανάπτυξη σε αυτό το επίπεδο δυναμικότητας ή να ζήσουν με υψηλότερο πληθωρισμό.

Προς το παρόν, η πλευρά του πληθωρισμού αυτού του συμβιβασμού εξακολουθεί να είναι η μόνη εστίαση. Αναμένουμε υψηλότερη μεταβλητότητα στα μακροοικονομικά και στις αγορές.

Επιπτώσεις: Να είστε ευέλικτοι

«Πιστεύουμε ότι οι κεντρικές τράπεζες θα αντιμετωπίσουν τελικά το trade-off στο σύνολό του. Μόλις δουν το κόστος στην ανάπτυξη και στις θέσεις εργασίας, πιθανότατα θα επιλέξουν ότι θα χρειαστούν περισσότερο χρόνο για να φέρουν τον πληθωρισμό στο στόχο και να δώσουν στην οικονομία την ευκαιρία να εξισορροπήσει καθώς η παραγωγική ικανότητα θα ανακάμπτει σιγά-σιγά», εκτιμά η BlackRock.

Αυτό σημαίνει ότι ο πληθωρισμός θα παραμείνει κάπως υψηλότερος για μεγαλύτερο χρονικό διάστημα, αλλά είναι ένα καλύτερο αποτέλεσμα, κατά την άποψή της, αν οι προσδοκίες για τον πληθωρισμό παραμείνουν σταθερές.

Παράλληλα, βλέπει ότι η ανώμαλη μετάβαση σε καθαρές μηδενικές εκπομπές διοξειδίου του άνθρακα διαμορφώνει το νέο καθεστώς. Οι αγορές δεν έχουν αποτιμήσει πλήρως την μετάβαση ακόμη.

Ο χρονικός ορίζοντας είναι το κλειδί και υπάρχουν τακτικές ευκαιρίες σε επιλεγμένες ενεργειακές μετοχές. Οι μεταβαλλόμενες κοινωνικές προτιμήσεις είναι πιθανό να δώσουν στα βιώσιμα περιουσιακά στοιχεία ένα πλεονέκτημα απόδοσης για τα επόμενα χρόνια, κατά την άποψη της BlackRock.

Διαβάστε επίσης:

HSBC: Γιατί παραμένουμε overweight στις ελληνικές μετοχές

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Χρήστος Σταϊκούρας: Ο απολογισμός του στην ΠΕ Φθιώτιδας

- Έκρηξη σε ανθρακωρυχείο στην Ισπανία: Αναφορές για νεκρούς, τουλάχιστον 9 τραυματίες

- Λιανεμπόριο: Αυξήθηκε κατά 1,9% ο τζίρος τον Ιανουάριο – Πού κινήθηκε ανοδικά

- Τι πληρώνουν οι Έλληνες για φροντιστηριακή εκπαίδευση – Πώς αξιολογούν τα φροντιστήρια γονείς και μαθητές