ΣΧΕΤΙΚΑ ΑΡΘΡΑ

Η βρετανική τράπεζα Barclays, αναφέρει στην τελευταία της έκθεση ότι τα ελληνικά ομόλογα σημείωσαν υπεραπόδοση αυτή την εβδομάδα, με τα 10ετή spreads έναντι της Γερμανίας να περιορίζονται κατά περίπου 20 μ.β., μετά τα ισχυρά εκλογικά αποτελέσματα της περασμένης Κυριακής για το κεντροδεξιό κόμμα της Νέας Δημοκρατίας.

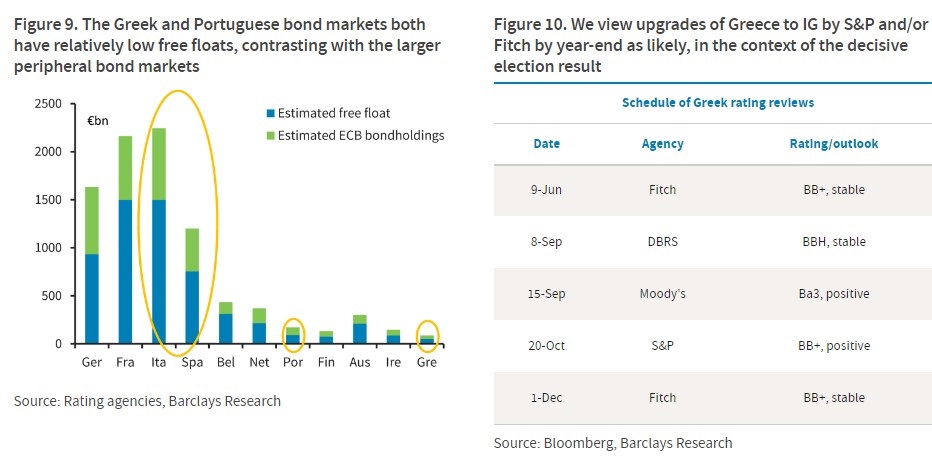

«Ακόμη και μετά από αυτό το σκέλος της σύσφιξης, συνεχίζουμε να βλέπουμε περιθώρια συμπίεσης των spreads μεσοπρόθεσμα», εξηγεί η τράπεζα. Μετά τις πρόσφατες κινήσεις, τα ελληνικά spreads δεν φαίνονται ιδιαίτερα σφιχτά έναντι των σημερινών κρατικών αξιολογήσεων της Ελλάδας, ενώ τα πορτογαλικά και τα ιρλανδικά spreads εμφανίζονται σχετικά πιο ακριβά.

«Ως εκ τούτου, θεωρούμε ότι υπάρχει περιθώριο για ουσιαστική σύσφιξη με βάση τις μελλοντικές αναβαθμίσεις των αξιολογήσεων και εν αναμονή της συμπερίληψης της Ελλάδας στους δείκτες ομολόγων επενδυτικής βαθμίδας», εξηγεί η τράπεζα. Από αυτή την άποψη, το καθοριστικό εκλογικό αποτέλεσμα, το οποίο θα πρέπει να διασφαλίσει τη συνέχιση της εφαρμογής των διαρθρωτικών μεταρρυθμίσεων και την εξυγίανση των δημόσιων οικονομικών, θα ανοίξει πιθανότατα το δρόμο για αναβαθμίσεις σε IG σχετικά γρήγορα.

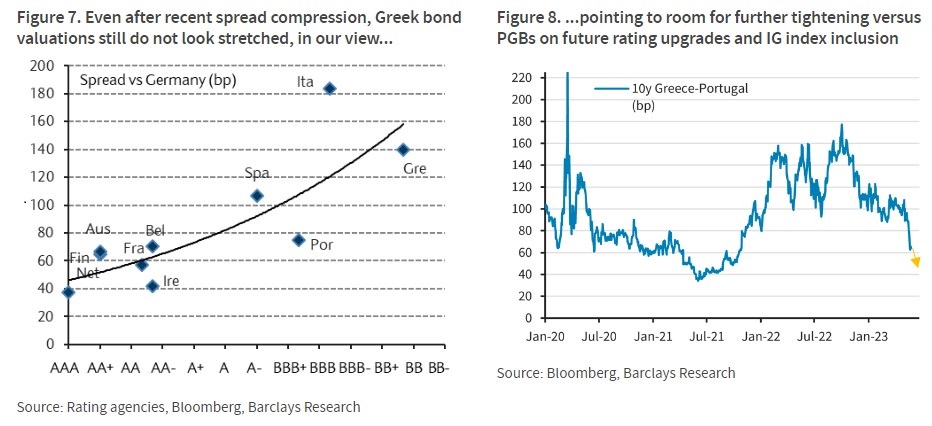

Η Fitch θα επανεξετάσει την ελληνική αξιολόγηση στις 9 Ιουνίου και η βρετανική τράπεζα επισημαίνει ότι δεν αποκλείει εντελώς μια άμεση αναβάθμιση σε IG (δηλαδή, από BB+ σε BBB-) δεδομένου του εκλογικού αποτελέσματος, αν και ένα πιο πιθανό αποτέλεσμα θα ήταν μάλλον η Fitch να αλλάξει τις προοπτικές σε θετικές, με μια αναβάθμιση στη συνέχεια να τίθεται στο τραπέζι κατά την αναθεώρηση του Δεκεμβρίου.

Η S&P θα επανεξετάσει την Ελλάδα τον Οκτώβριο και δεδομένου ότι οι προοπτικές είναι ήδη θετικές, η βρετανική τράπεζα θεωρεί ότι είναι πιθανή μια αναβάθμιση εκείνο το μήνα. Συνολικά, η ένταξη της Ελλάδας στους βασικούς δείκτες ομολόγων IG, οι οποίοι συνήθως απαιτούν δύο από τους S&P/Fitch/Moody’s για να αξιολογήσουν τη χώρα ως IG, φαίνεται τώρα αρκετά πιθανή μέχρι το τέλος του τρέχοντος έτους (η Moody’s αξιολογεί την Ελλάδα τρεις βαθμίδες κάτω από την IG, οπότε πιθανότατα θα χρειαστεί λίγο περισσότερο χρόνο από τους άλλους οργανισμούς).

Το αποφασιστικό εκλογικό αποτέλεσμα αναμένεται να δώσει κίνητρο για σχετικά γρήγορες αναβαθμίσεις σε IG, οδηγώντας σε περαιτέρω σύσφιξη των περιθωρίων.

Η Barclays πιστεύει ότι καθώς η Ελλάδα πραγματοποιεί τη μετάβαση στην IG, η αγορά μπορεί να κινηθεί προς ένα παράδειγμα στο οποίο τα ελληνικά ομόλογα αξιολογούνται στο πλαίσιο των αποτιμήσεων σε σχέση με την Πορτογαλία (που σήμερα αξιολογείται με BBB+/BBB+/Baa2 από τους S&P/Fitch/Moody’s, έναντι των αξιολογήσεων BB+/BB+/Ba3 για την Ελλάδα).

Από την άποψη αυτή, τόσο η πορτογαλική όσο και η ελληνική αγορά ομολόγων είναι αξιοσημείωτες για τις χαμηλές ελεύθερες επιδόσεις τους, σε αντίθεση με τις αγορές ομολόγων της Ιταλίας και της Ισπανίας, και υποδηλώνουν τη δυνατότητα αποτίμησης ενός πριμ σπανιότητας και στις δύο καμπύλες. Ακόμη και μετά την πρόσφατη σύσφιξη, τα 10ετή ελληνικά ομόλογα εξακολουθούν να διαπραγματεύονται με διαφορά άνω των 60 μ.β. από τα αντίστοιχα πορτογαλικά. Αν υποθέσουμε ότι η Ελλάδα κάνει μια αρκετά γρήγορη μετάβαση στην IG, τότε θα αξιολογείται πιθανώς μόνο δύο ή περισσότερες βαθμίδες κάτω από την Πορτογαλία από τους βασικούς οργανισμούς, επισημαίνει η τράπεζα.

«Λαμβάνοντας υπόψη τη σχέση μεταξύ αξιολογήσεων και περιθωρίων στην αγορά EGB, εκτιμούμε ότι αυτό θα μπορούσε να δημιουργήσει περιθώρια συμπίεσης των 10ετών ομολόγων Ελλάδας-Πορτογαλίας έως και περίπου 30-40 μ.β., που πιθανόν να υποστηρίζεται στην πράξη από την ένταξη της Ελλάδας στους δείκτες IG και τις επακόλουθες αγορές ελληνικών ομολόγων, τόσο από επενδυτές που ακολουθούν δείκτες ομολόγων, όσο και από επενδυτές που επιδιώκουν να προβλέψουν αυτές τις αγορές», εξηγεί η τράπεζα.

Ο αντίκτυπος αυτών των αγοραστικών ροών στην αγορά θα μπορούσε να αποδειχθεί ιδιαίτερα αξιοσημείωτος δεδομένης της σχετικά αραιής προσφοράς ελληνικών ομολόγων από τώρα έως το τέλος του έτους, καθώς η Ελλάδα έχει ήδη εκδώσει ομόλογα ύψους σχεδόν 7 δισ. ευρώ φέτος, ενώ το Δημόσιο έχει προβλέψει συνολική έκδοση μόνο 7 δισ. ευρώ στο σχέδιο χρηματοδότησής του για το 2023).

Συνολικά, εξακολουθούμε να βλέπουμε σημαντικά περιθώρια για περαιτέρω συμπίεση των ελληνικών spreads, παρά το πρόσφατο σκέλος της σύσφιξης, καταλήγει η βρετανική τράπεζα.

Διαβάστε επίσης:

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- «Μάχη» στον Αργοσαρωνικό: 20 εταιρείες και κοινοπραξίες θα δρομολογήσουν 75 πλοία την περίοδο 2025 – 2026

- Χάρτης ευκαιριών και εντάσεων στο Αιγαίο

- Τάκης Σαράντης (Ελληνικά Γαλακτοκομεία) στο mononews: Πώς θα απογειώσουμε τη Δωδώνη

- Airbnb: Τα πολλά ακίνητα «τρώνε» την ανάπτυξη – 1,15 εκατομμύρια καταλύματα τον Μάρτιο