ΣΧΕΤΙΚΑ ΑΡΘΡΑ

H βρετανική τράπεζα Barclays αποτελεί έναν ακόμη επενδυτικό οίκο που προστίθεται στη λίστα με τους οίκους που εκτιμούν ότι η Ελλάδα, οι οικονομικές προοπτικές της και τα ομόλογα της, με την ανάκτηση της επενδυτικής βαθμίδας θα είναι στο προσκήνιο των αγορών φέτος.

Οι βραχυπρόθεσμοι κίνδυνοι για τα ελληνικά ομόλογα είναι άμεσα συνδεδεμένοι με τις εκλογές και το τελικό αποτέλεσμά τους.

Το κεντρικό θέμα είναι η πιθανότητα διακοπής της τρέχουσας πολιτικής, καθώς αυτές οι εκλογές θα διεξαχθούν με τον εκλογικό νόμο της απλής αναλογικής, με τον πήχη να είναι υψηλός για να μπορέσει ένα κόμμα να κερδίσει την πλειοψηφία.

Αυτό εγείρει την πιθανότητα ενός αριστερού προς το κέντρο συνασπισμού που μπορεί να αποτρέψει μια δεύτερη κεντροδεξιά κυβέρνηση υπό την ηγεσία της Νέας Δημοκρατίας, η οποία ωστόσο προηγείται επί του παρόντος στις δημοσκοπήσεις.

Η Barclays επισημαίνει ότι τα περιθώρια ασυνέχειας είναι αρκετά μικρότερα σε σχέση με το 2015, ακόμη και σε αυτό το απίθανο σενάριο. Αυτό οφείλεται στην ευρύτερη κίνηση της εγχώριας πολιτικής σκηνής προς το κέντρο και στην ανάγκη για έναν πιο περιεκτικό συνασπισμό παραδοσιακών κεντροαριστερών κομμάτων (όπως π.χ. το ΠΑΣΟΚ).

Ένας άλλος κίνδυνος είναι η φυγή των επενδυτών από τα ομόλογα της ευρωπαϊκής περιφέρειας, εξαιτίας νέων ανησυχιών για την Ιταλία. Ωστόσο, με τα εργαλεία κατά του κατακερματισμού και το γεγονός ότι τα spreads στην περιφέρεια έχουν συμπεριφερθεί αρκετά καλά παρά τον επιθετικό τόνο της ΕΚΤ τον Δεκέμβριο, τα πιο μακροπρόθεσμης λήξης ελληνικά κρατικά ομόλογα φαίνονται φθηνά, εκτιμά η Barclays.

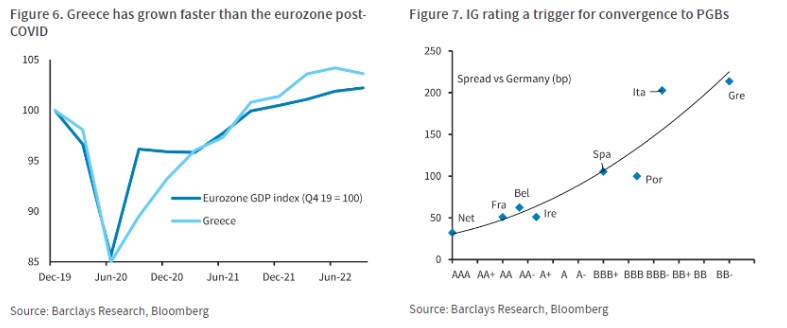

Η Ελλάδα, ειδικότερα, έχει καταγράψει μέχρι στιγμής θετικές επιδόσεις στην οικονομία, με τις εξαγωγές και τις επενδύσεις να αυξάνονται σημαντικά. Η φετινή χρονιά αναμένεται να στηριχθεί από τα κεφάλαια από το Ταμείο Ανάκαμψης.

Τα θετικά χαρακτηριστικά του ελληνικού χρέους και της χρηματοδότησής τους με άφθονα ταμειακά διαθέσιμα, χαμηλές χρηματοδοτικές ανάγκες, μεγάλη διάρκεια λήξης του χρέους με χαμηλά σταθερά επιτόκια και μια ευνοϊκή δομή καθώς το μεγαλύτερο τμήμα κατέχεται από τον EFSF και τον ESM, μπορεί να επιφέρουν το πέρασμα προς την επενδυτική βαθμίδα από έναν τουλάχιστον οίκο αξιολόγησης όπου υπάρχει η γενικότερη αίσθηση πως έχει καθυστερήσει αρκετά, εξηγεί η Barclays.

Η Fitch Ratings εξηγεί ότι οι δείκτες διακυβέρνησης και «ανθρώπινης ανάπτυξης» στην Ελλάδα, καθώς και το κατά κεφαλήν εισόδημά της, βρίσκονται σε αρκετά υψηλότερα επίπεδα από τα αντίστοιχα κράτη που βρίσκονται χαμηλότερα από το καθεστώς της επενδυτικής βαθμίδας.

Η ανάκτηση της επενδυτικής βαθμίδας θα επέτρεπε σε μια πιο διαρθρωτική ανακατανομή για τα ελληνικά κρατικά ομόλογα από θεσμικούς επενδυτές, ανοίγοντας το δρόμο για μια σύγκλιση προς τα επίπεδα των αποδόσεων των πορτογαλικών ομολόγων.

Πιο γενικά, η βρετανική τράπεζα επισημαίνει ότι η Ευρώπη διανύει και πάλι μια ιδιαίτερα κρίσιμη φάση, με το «επιχειρηματικό της υπόδειγμα» να μετασχηματίζεται στη βάση της αναδιαμόρφωσης του ενεργειακού εφοδιασμού και της παροχής ενέργειας, στις επενδυτικές δαπάνες που απαιτούνται για την πράσινη ενεργειακή μετάβαση και την ενεργειακή και αμυντική ασφάλεια, στις αυξημένες αμυντικές δαπάνες και στον περιορισμένο χώρο για μια περαιτέρω αναπτυξιακή δυναμική.

Σύμφωνα με την Barclays, η πολιτική της λιτότητας, η οποία κυριάρχησε την περασμένη δεκαετία, φαίνεται να είναι πίσω μας ως πολιτική επιλογή τουλάχιστον προς το παρόν, στοιχείο που λογικά θα έχει θετικές συνέπειες ιδιαίτερα σε μερικές οικονομίες και χώρες της ευρωπαϊκής περιφέρειας.

Διαβάστε επίσης:

Wood & Company: Στα σκαριά η επενδυτική βαθμίδα για την Ελλάδα – Tα top picks του 2023

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Ισπανία: Μαζικές διαδηλώσεις 100 χιλιάδων ανθρώπων σε όλη τη χώρα κατά της στεγαστικής κρίσης

- Εμπορικός Σύλλογος Αθηνών: Να καταβληθούν οι συντάξεις και τα επιδόματα του Απριλίου, πριν από τη Μεγάλη Εβδομάδα

- Νίκος Χριστοδουλίδης: Δημιουργούμε ένα ελκυστικό περιβάλλον για τη ναυτιλία, ενέργεια, τεχνολογία

- Ποιο θα είναι το μέλλον της ελληνικής ναυτιλίας;