ΣΧΕΤΙΚΑ ΑΡΘΡΑ

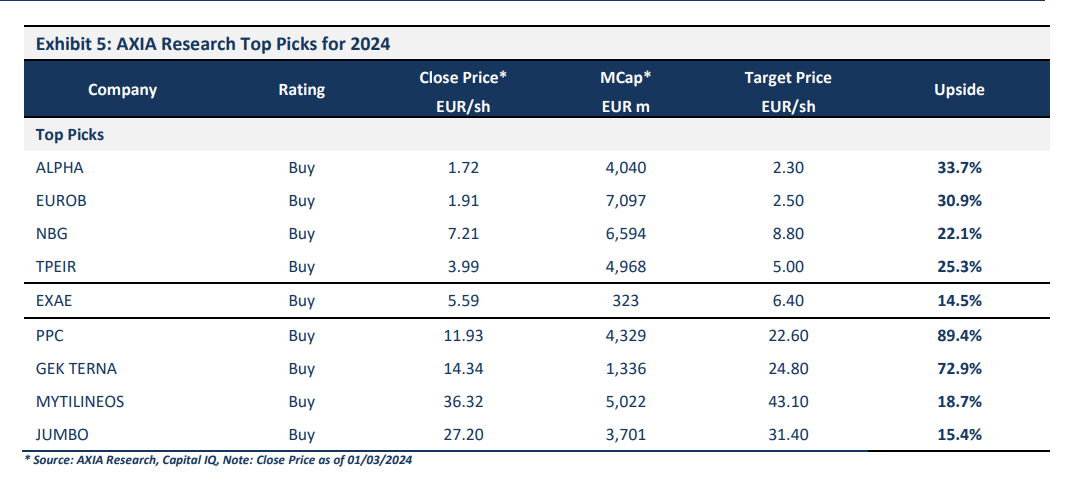

H επενδυτική τράπεζα ΑΧΙΑ ξεχωρίζει τον ελληνικό τραπεζικό τομέα και επαναλαμβάνει τις αξιολογήσεις «αγοράς» (buy) και αυξάνει τις τιμές στόχους για την Alpha Bank στα 2,30 ευρώ από 2,00 ευρώ, για τη Eurobank στα 2,50 ευρώ από 2,30 ευρώ πριν και για την Εθνική Τράπεζα στα 8,80 ευρώ από 7,40 ευρώ πριν.

Για την Τράπεζα Πειραιώς διατηρεί αμετάβλητο το στόχο στα 5,00 ευρώ ανά μετοχή.

Η ομάδα ανάλυσης της ΑΧΙΑ, Κωνσταντίνος Ζούζουλας, Ελένη Ισμαήλου, Χριστιάνα Τσουκαλά και Αλέξης Χαϊδόπουλος, όσον αφορά τις μη χρηματοοικονομικές εταιρείες, εξαιρουμένων των διυλιστηρίων (λόγω ειδικών λόγων), αναμένουν ότι οι μετοχές που παρακολουθούν θα διατηρήσουν τη δυναμική αύξησης των κερδών ανά μετοχή (EPS) σε όλους τους τομείς.

Σε κάθε περίπτωση, επισημαίνει ορισμένες μετοχές με ξεχωριστές επενδυτικές περιπτώσεις, οι οποίες υποστηρίζονται κυρίως από τις στρατηγικές αποφάσεις που έχουν ήδη λάβει και αναμένεται να τους επιτρέψουν να αυξήσουν την κερδοφορία τους φέτος και τα επόμενα χρόνια.

Θεωρεί ότι οι τρέχουσες αποτιμήσεις της αγοράς δεν αντικατοπτρίζουν τις προοπτικές αυτών των εταιρειών. Οι επιλογές της περιλαμβάνουν : ΔΕΗ στα 22,60 ευρώ, ΓΕΚ ΤΕΡΝΑ στα 24,80 ευρώ από 21,20 ευρώ, Mytilineos στα 43,10 ευρώ από 34,90 ευρώ, Jumbo στα 31,40 ευρώ και ΕXΑΕ στα 6,40 ευρώ.

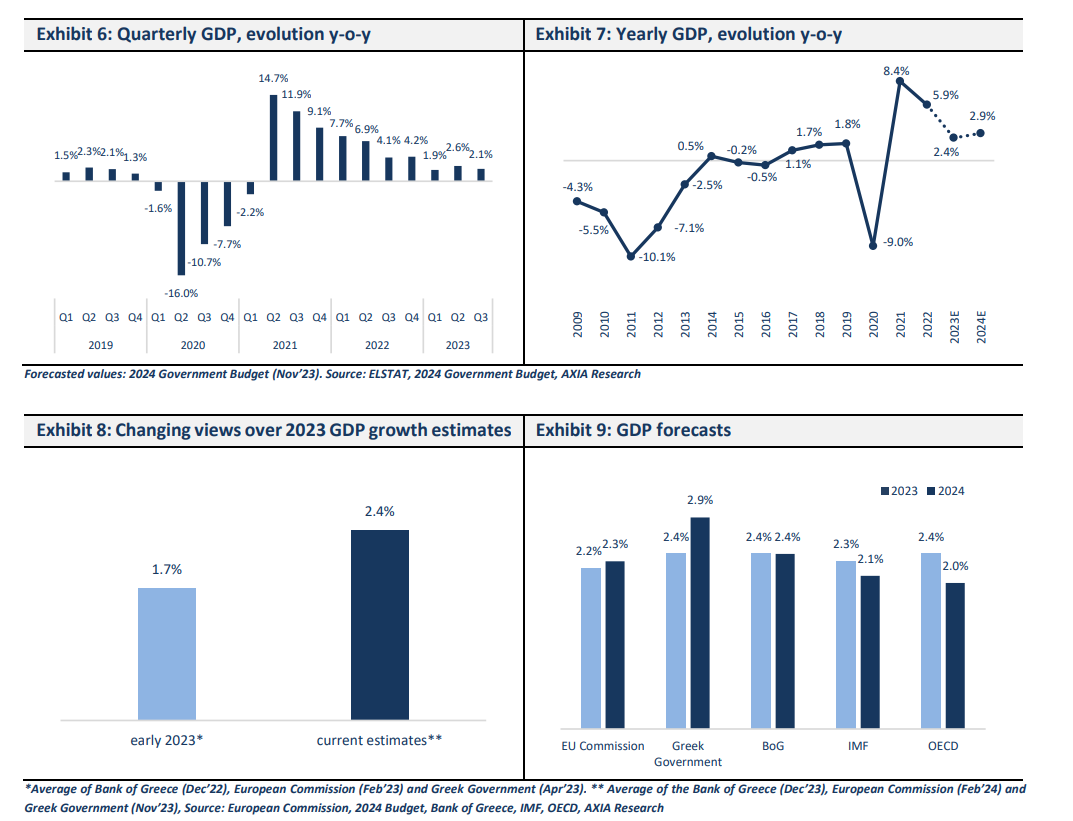

«Η Ελλάδα έχει διανύσει πολύ δρόμο, τα τελευταία χρόνια, για να αντιμετωπίσει τους κινδύνους που εντοπίστηκαν από τους επενδυτές και οι οποίοι ”έριχναν τη σκιά τους” στην επενδυτική ιστορία της χώρας. Το consensus έχει την άποψη ότι η ελληνική οικονομία έχει τη δυναμική να υπεραποδώσει έναντι του μέσου όρου της ΕΕ τα επόμενα χρόνια, παρά τις εξωτερικές αδυναμίες και τους γεωπολιτικούς αντίθετους ανέμους.

Η έννοια του πολιτικού κινδύνου δεν προκαλεί πλέον ανησυχία και το τοπικό τραπεζικό σύστημα έχει ενισχυθεί. Η Ελλάδα πέτυχε την επενδυτική βαθμίδα, ενώ το δημόσιο χρέος συνεχίζει να μειώνεται με σημαντικό ρυθμό.

Παρά την ανάγκη λήψης πρόσθετων μέτρων για την ενίσχυση της ελκυστικότητας της οικονομίας, ο βασικός παράγοντας του αποσυγχρονισμού του οικονομικού κύκλου της Ελλάδας σε σύγκριση με τους ομολόγους της στην Ευρωζώνη, δηλαδή η υποεπένδυση στην οικονομία, απέχει πολύ από το να αντιμετωπιστεί.

Έτσι, οι οικονομικές επιδόσεις της Ελλάδας θα πρέπει να παραμείνουν για μεγαλύτερο χρονικό διάστημα σε απόκλιση σε σχέση με τις αντίστοιχες της Ευρωζώνης», εξηγεί ο Ζούζουλας και η ομάδα του.

«Θεωρούμε ότι οι δυνατότητες της Ελλάδας έχουν καταγραφεί στους επενδυτές και αυτό αντανακλάται στην επιταχυνόμενη ζήτηση για ελληνικά περιουσιακά στοιχεία.

Ακόμα κι έτσι, υποστηρίζουμε ότι η αναπροσαρμογή της αξίας των ελληνικών περιουσιακών στοιχείων έχει ακόμα δρόμο μπροστά της και αυτό είναι εμφανές σε κάθε μέτρηση (πολλαπλασιαστές αποτίμησης, αποδόσεις ακινήτων κ.λπ.). Παρά τις ισχυρές επιδόσεις του δείκτη το 2023, το P/E του δείκτη FTSE/ASE Large Cap παραμένει σημαντικά χαμηλότερο στο 8,1x έναντι του MSCI Emerging markets (11,3x) και του STOXX Europe (12,3x).

Αναμένουμε ότι τα καθαρά κέρδη των εισηγμένων θα συνεχίσουν να αυξάνονται με ισχυρούς ρυθμούς λόγω της αυξανόμενης λειτουργικής μόχλευσης και της επίδρασης από τις συνεχιζόμενες και αυξανόμενες επενδύσεις.

Ένα άλλο έναυσμα που θα πρέπει να προσελκύσει την προσοχή των επενδυτών για τα εισηγμένα περιουσιακά στοιχεία κατά τις επόμενες περιόδους είναι ο χρόνος επιστροφής του ΧΑ σε ανεπτυγμένη αγορά», καταλήγει η ΑΧΙΑ.

Διαβάστε επίσης:

Optima Bank για Motor Oil: «Αγορά» για τη μετοχή με αυξημένη τιμή στόχο στα €36,7

UniCredit Bank: Συγκρατημένη αύξηση στο ΑΕΠ στην Ελλάδα φέτος και βελτίωση το 2025

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- Λίβανος: Ο ισραηλινός στρατός «εξουδετέρωσε» ένα μέλος της Χεζμπολάχ έπειτα από μία επιδρομή

- Λευκός Οίκος: Η κυβέρνηση Τραμπ εξετάζει το ενδεχόμενο αποπομπής του προέδρου της FED

- Handelsblatt: Η Γερμανία εμποδίζει την πώληση μαχητικών Eurofighter στην Τουρκία

- Επανεκκίνηση στα ΣΔΙΤ: Τι αλλάζει στα έργα που έχουν «παγώσει» οι διαγωνισμοί