ΣΧΕΤΙΚΑ ΑΡΘΡΑ

H Axia αναγνωρίζει ότι το τραπεζικό σύστημα πρέπει να καλύψει σημαντική απόσταση για να καλύψει τις απαιτήσεις MREL, αλλά υπάρχουν ορισμένα ελαφρυντικά και για αυτό επαναλαμβάνει τις συστάσεις αγοράς (buy) για τις εγχώριες τράπεζες.

Oι τιμές στόχοι είναι τα 2,20 ευρώ για την Τράπεζα Πειραιώς με το υψηλότερο περιθώριο ανόδου 95%, 1,60 ευρώ για την Alpha Bank με περιθώριο ανόδου 78%, 1,60 ευρώ για την Eurobank και περιθώριο ανόδου 77% και τέλος 5,20 ευρώ για την Εθνική Τράπεζα με περιθώριο ανόδου 55%.

«Δημοσιεύματα στον τύπο αναφέρουν ότι το Ενιαίο Συμβούλιο Εξυγίανσης (Single Resolution Board), η ρυθμιστική αρχή για την ελάχιστη απαίτηση για τα ίδια κεφάλαια και τις επιλέξιμες υποχρεώσεις (Minimum Requirement for own funds and Eligible Liabilities, MREL) των τραπεζών της Ευρωπαϊκής Ένωσης, πιέζει τις εγχώριες τράπεζες να επιταχύνουν την επίτευξη του μη δεσμευτικού στόχου για το 2022», εξηγεί η Axia.

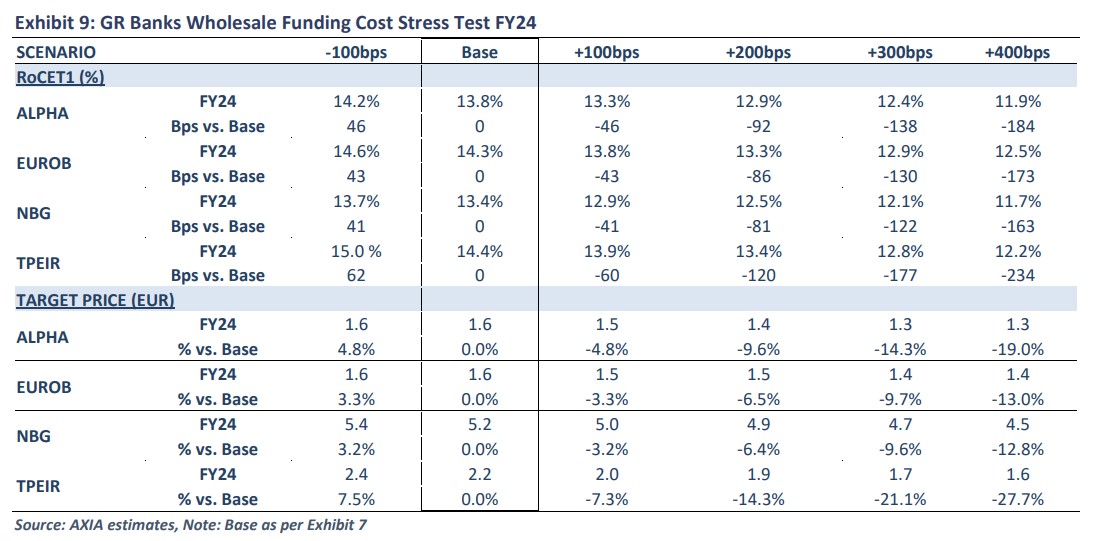

Στο ιδιαίτερα τεχνικό report της η Axia από την άσκηση stress test που υποβάλλει τις εγχώριες τράπεζες επιβεβαιώνει ότι οι τράπεζες θα πρέπει να καλύψουν κάποια απόσταση και να παραμείνουν ιδιαίτερα δραστήριες στη χονδρική στρατηγική χρηματοδότησής τους για τα επόμενα χρόνια, ιδίως όσον αφορά τις εκδόσεις MREL. Το απαιτούμενο ποσό είναι μεγάλο, αλλά από τη θετική πλευρά, υπάρχουν διάφορα ελαφρυντικά:

Η περίοδος εφαρμογής του MREL για τις τράπεζες διαρκεί έως την 1η Ιανουαρίου 2026, δηλαδή αφήνει άπλετο χρόνο για τις τράπεζες να ενεργήσουν αναλόγως. Αυτό επιτρέπει επίσης βραχυπρόθεσμες ευκαιριακές εκδόσεις, σε περιόδους μεγαλύτερης αβεβαιότητας.

Δεν υπάρχει δεσμευτικός στόχος MREL πριν από την 1η Ιανουαρίου 2026, πράγμα που σημαίνει ότι η SRB θα μπορούσε να ασκήσει πίεση στις τράπεζες, αλλά αυτό είναι απίθανο να λάβει οποιαδήποτε πρόσθετη δράση όσο υπάρχει μακροπρόθεσμο σχέδιο (και τα πράγματα κινούνται προς τη σωστή κατεύθυνση).

Δεν υπάρχει απαιτούμενη υπαγωγή για τις τράπεζες όσον αφορά το MREL, δηλαδή οι τράπεζες δεν είναι υποχρεωμένες να πετύχουν τον στόχο MREL με μέσα μειωμένης εξασφάλισης (AT1 ή T2) που θα ήταν πιο δαπανηρά

Η νομοθεσία της χώρας επιτρέπει σε ορισμένες καταθέσεις να κατατάσσονται pari-passu με το προνομιούχο χρέος πρώτης προτεραιότητας και να πληρούν τις προϋποθέσεις ως μέσα MREL.

«Εκτιμούμε ότι αυτό μειώνει το συνολικό υπόλοιπο που απαιτείται για την ικανοποίηση των συνολικών κριτηρίων MREL. Το τεράστιο μέγεθος των νέων εκδόσεων MREL, σε συνδυασμό με τα υψηλότερα κουπόνια λόγω των σκληρότερων κεφαλαιαγορών, θα λειτουργήσει ανασταλτικά, αλλά υπολογίζουμε ότι αυτό θα αντισταθμίσει εν μέρει τη θετική επίπτωση των υψηλότερων επιτοκίων στα δάνεια και τους επενδυτικούς τίτλους.

«Τα αποτελέσματα αποδεικνύουν στο τεστ αντοχής μας ότι η επίπτωση είναι περιορισμένη. Συγκεκριμένες εκδόσεις θα μπορούσαν να καταλήξουν να είναι δαπανηρές, αλλά οι τράπεζες έχουν πολλά εργαλεία στη φαρέτρα τους (συμπεριλαμβανομένων των ιδιωτικών τοποθετήσεων, των μέσων μικρότερης διάρκειας) που θα μπορούσαν να χρησιμοποιηθούν για τη μείωση του μέσου κόστους χρηματοδότησης. Τέλος, το υπόδειγμά μας υποθέτει ότι η ΕΚΤ δεν θα αυξήσει το βασικό της επιτόκιο πάνω από τις +175 μ.β. (δηλ. +100 μ.β. πάνω από σημερινά επίπεδα)», καταλήγει η Axia.

Διαβάστε επίσης:

Άμεση Ανάλυση: Τι συμβαίνει με Aegean, ΕΤΕ, ΓΕΚ Τέρνα, ΟΠΑΠ, ΟΤΕ, Mytilineos και τράπεζες

ΕΙΔΗΣΕΙΣ ΣΗΜΕΡΑ

- ΗΠΑ: Δασμοί ως και 3.521% σε φωτοβολταϊκά πλαίσια που παράγονται στη νοτιοανατολική Ασία

- «Έμφραγμα» προκάλεσαν στο Blue Star Mykonos 220 επιβάτες από την Ικαρία που πήγαιναν Πειραιά, αλλά έκοψαν εισιτήρια για Σύρο

- Καιρός: Σκόνη, βροχές και 25 βαθμούς Κελσίου

- ΟΑΣΘ: Σε τροχιά ανανέωσης ο στόλος των λεωφορείων